Unzureichendes Wachstum bei Alpha Metallurgical Resources, Inc. (NYSE:AMR) beeinträchtigt den Aktienkurs

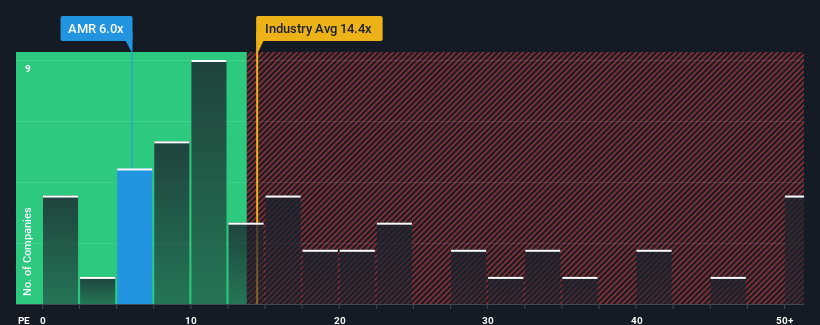

Das Kurs-Gewinn-Verhältnis (KGV) von Alpha Metallurgical Resources, Inc.(NYSE:AMR) von 6 mag im Vergleich zum Markt in den USA, wo etwa die Hälfte der Unternehmen ein KGV von über 18 aufweisen und sogar KGVs von über 33 keine Seltenheit sind, im Moment wie ein guter Kauf aussehen. Das KGV könnte jedoch aus einem bestimmten Grund recht niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Die jüngste Zeit war für Alpha Metallurgical Resources nicht gerade vorteilhaft, da die Gewinne des Unternehmens schneller als bei den meisten anderen Unternehmen zurückgegangen sind. Offenbar gehen viele davon aus, dass die schlechte Ertragslage anhält, was das KGV gedrückt hat. Wenn Sie noch an das Unternehmen glauben, wäre es Ihnen lieber, wenn es keine Gewinneinbußen zu verzeichnen hätte. Ist dies nicht der Fall, werden sich die bestehenden Aktionäre wahrscheinlich schwer tun, sich für die künftige Entwicklung des Aktienkurses zu begeistern.

Siehe unsere letzte Analyse für Alpha Metallurgical Resources

Was sagen uns die Wachstumsmetriken über das niedrige KGV?

Das Kurs-Gewinn-Verhältnis von Alpha Metallurgical Resources ist typisch für ein Unternehmen, von dem man erwartet, dass es ein sehr geringes Wachstum oder sogar sinkende Gewinne erzielt und vor allem viel schlechter abschneidet als der Markt.

Ein Blick zurück zeigt, dass das Wachstum des Gewinns je Aktie im vergangenen Jahr nicht gerade begeistert hat, denn es wurde ein enttäuschender Rückgang von 38 % verzeichnet. Damit wurden alle Gewinne der letzten drei Jahre zunichte gemacht, und insgesamt wurde praktisch keine Veränderung des Gewinns je Aktie erzielt. Dementsprechend wären die Aktionäre wahrscheinlich mit den instabilen mittelfristigen Wachstumsraten nicht übermäßig zufrieden gewesen.

Was die Aussichten betrifft, so dürften sich die Erträge in den nächsten drei Jahren verringern, da die Gewinne nach Schätzungen der beiden Analysten, die das Unternehmen beobachten, jedes Jahr um 23 % sinken. Das ist nicht gut, wenn man bedenkt, dass für den übrigen Markt ein jährliches Wachstum von 10 % erwartet wird.

In Anbetracht dessen ist es verständlich, dass das KGV von Alpha Metallurgical Resources unter dem der meisten anderen Unternehmen liegt. Dennoch gibt es keine Garantie dafür, dass das KGV bereits eine Untergrenze erreicht hat, da die Gewinne rückläufig sind. Selbst die bloße Beibehaltung dieser Preise könnte schwierig sein, da die schwachen Aussichten die Aktien belasten.

Das Wichtigste zum Schluss

Das Kurs-Gewinn-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob Sie eine Aktie kaufen oder nicht, aber es ist ein recht gutes Barometer für die Gewinnerwartungen.

Wir haben festgestellt, dass Alpha Metallurgical Resources sein niedriges Kurs-Gewinn-Verhältnis beibehält, weil die Gewinnprognose wie erwartet schwach ist. Zum jetzigen Zeitpunkt sind die Anleger der Meinung, dass das Potenzial für eine Gewinnverbesserung nicht groß genug ist, um ein höheres KGV zu rechtfertigen. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark ansteigen wird.

Beachten Sie zum Beispiel die Risiken - bei Alpha Metallurgical Resources gibt es 3 Warnzeichen (und eines, das etwas unangenehm ist), von denen Sie wissen sollten.

Wenn Sie sich nicht sicher sind, wie stark das Geschäft von Alpha Metallurgical Resources ist, sollten Sie unsere interaktive Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen durchsuchen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Alpha Metallurgical Resources unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.