Der Aktienkurs der Sigma Lithium Corporation (NASDAQ:SGML) entspricht der Meinung der Investoren

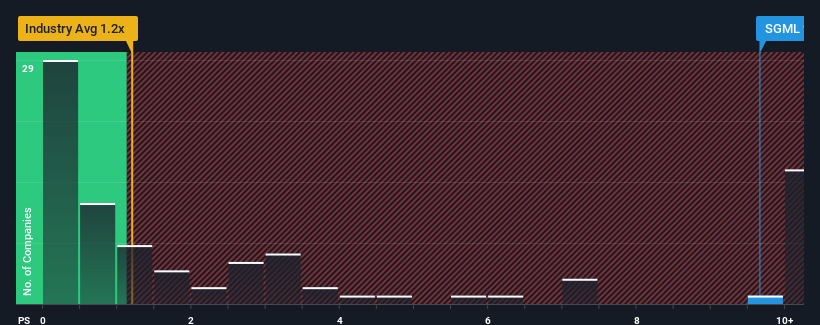

Wenn fast die Hälfte der Unternehmen in der Metall- und Bergbaubranche in den Vereinigten Staaten ein Kurs-Umsatz-Verhältnis (oder "KGV") von weniger als 1,2 aufweisen, könnte man Sigma Lithium Corporation(NASDAQ:SGML) mit einem KGV von 9,7 als eine Aktie betrachten, die man komplett meiden sollte. Wir müssten jedoch etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark erhöhte KGV gibt.

Siehe unsere letzte Analyse zu Sigma Lithium

Wie sieht die jüngste Performance von Sigma Lithium aus?

Die jüngste Zeit war für Sigma Lithium von Vorteil, da die Umsätze des Unternehmens schneller als bei den meisten anderen Unternehmen gestiegen sind. Das Kurs-Gewinn-Verhältnis ist wahrscheinlich deshalb so hoch, weil die Anleger davon ausgehen, dass diese starke Umsatzentwicklung anhalten wird. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Sigma Lithium ansehen.Wird für Sigma Lithium ein ausreichendes Umsatzwachstum prognostiziert?

Das Kurs-Gewinn-Verhältnis (KGV) von Sigma Lithium ist typisch für ein Unternehmen, von dem ein sehr starkes Wachstum und vor allem eine deutlich bessere Performance als in der Branche erwartet wird.

Betrachtet man das letzte Jahr des Umsatzwachstums, so verzeichnete das Unternehmen einen beeindruckenden Anstieg von 48 %. Allerdings war die längerfristige Performance nicht so stark, da das dreijährige Umsatzwachstum insgesamt relativ gering ausfiel. Wir haben also den Eindruck, dass das Unternehmen im Hinblick auf das Umsatzwachstum in diesem Zeitraum ein gemischtes Ergebnis erzielt hat.

Was die Aussichten betrifft, so dürften die vier Analysten, die das Unternehmen beobachten, für die nächsten drei Jahre ein jährliches Wachstum von 76 % prognostizieren. Für den Rest der Branche wird dagegen nur ein jährliches Wachstum von 5,9 % prognostiziert, was deutlich weniger attraktiv ist.

In Anbetracht dessen ist es verständlich, dass das Kurs-Gewinn-Verhältnis von Sigma Lithium über dem der meisten anderen Unternehmen liegt. Offensichtlich sind die Aktionäre nicht daran interessiert, sich von einem Unternehmen zu trennen, das potenziell eine bessere Zukunft vor sich hat.

Das Fazit zum KGV von Sigma Lithium

Im Allgemeinen ziehen wir es vor, das Kurs-Umsatz-Verhältnis nur zu verwenden, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Wie wir vermutet haben, hat unsere Untersuchung der Analystenprognosen von Sigma Lithium ergeben, dass die überragenden Ertragsaussichten zu dem hohen KGV beitragen. Im Moment sind die Aktionäre mit dem Kurs-Gewinn-Verhältnis zufrieden, da sie davon ausgehen, dass die künftigen Einnahmen nicht gefährdet sind. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark fallen wird.

Man sollte immer an die Risiken denken. In diesem Fall haben wir 1 Warnzeichen für Sigma Lithium entdeckt, auf das Sie achten sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, in der Regel eine sichere Wette. Sehen Sie sich also diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Sigma Lithium unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.