Mit einem Minus von 31% könnte die American Well Corporation (NYSE:AMWL) riskanter sein als sie aussieht

Zum Leidwesen einiger Aktionäre ist der Aktienkurs der American Well Corporation(NYSE:AMWL) in den letzten dreißig Tagen um 31 % gesunken, was den jüngsten Schmerz noch vergrößert. Der jüngste Kursrückgang bildet den Abschluss eines katastrophalen Jahres für die Aktionäre, die in dieser Zeit einen Verlust von 81 % hinnehmen mussten.

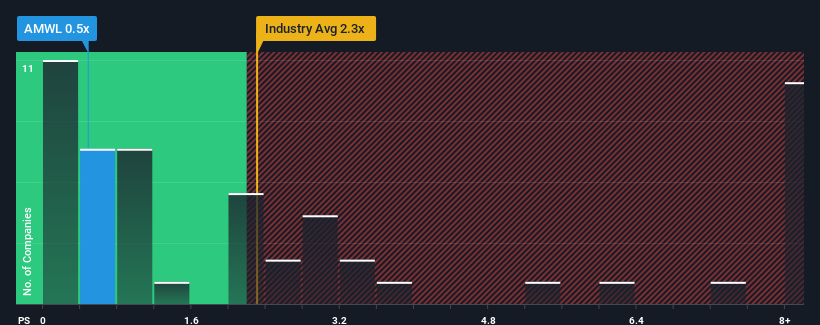

Nach dem starken Kursrückgang könnte American Well mit seinem Kurs-Umsatz-Verhältnis (oder "P/S") von 0,5x derzeit Kaufsignale aussenden, wenn man bedenkt, dass fast die Hälfte aller Unternehmen im Gesundheitsdienstleistungssektor in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 2,3x aufweisen und selbst P/S-Werte von mehr als 6x nichts Ungewöhnliches sind. Das KGV könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse für American Well

Was bedeutet das Kurs-Umsatz-Verhältnis von American Well für die Aktionäre?

Während die Branche in letzter Zeit ein Umsatzwachstum verzeichnete, haben die Einnahmen von American Well den Rückwärtsgang eingelegt, was nicht gut ist. Das Kurs-Gewinn-Verhältnis ist wahrscheinlich deshalb so niedrig, weil die Anleger davon ausgehen, dass sich diese schlechte Umsatzentwicklung nicht bessern wird. Man könnte also sagen, dass die Aktie billig ist, aber die Anleger werden nach Verbesserungen Ausschau halten, bevor sie sie als wertvoll ansehen.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über American Well ansehen.Passen die Umsatzprognosen zum niedrigen Kurs-Gewinn-Verhältnis?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als die Branche, damit das Kurs-Gewinn-Verhältnis von American Well als angemessen betrachtet werden kann.

Rückblickend hat das Unternehmen im letzten Jahr einen frustrierenden Rückgang des Umsatzes um 8,1 % zu verzeichnen. Damit wurden alle Gewinne der letzten drei Jahre zunichte gemacht, und die Einnahmen haben sich insgesamt praktisch nicht verändert. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum des Unternehmens in letzter Zeit uneinheitlich war.

Die Schätzungen der zwölf Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren um 14 % pro Jahr steigen werden. Für die übrige Branche wird hingegen ein jährliches Wachstum von 13 % prognostiziert, was keinen wesentlichen Unterschied darstellt.

In Anbetracht dessen finden wir es interessant, dass das Kurs-Gewinn-Verhältnis von American Well hinter dem seiner Branchenkollegen zurückbleibt. Offenbar zweifeln einige Aktionäre an den Prognosen und haben niedrigere Verkaufspreise akzeptiert.

Was bedeutet das Kurs-Gewinn-Verhältnis von American Well für die Anleger?

Die Südwärtsbewegung der Aktien von American Well bedeutet, dass sich das Kurs-Gewinn-Verhältnis (KGV) jetzt auf einem ziemlich niedrigen Niveau befindet. Im Allgemeinen ziehen wir es vor, das Kurs-Umsatz-Verhältnis nur dann zu verwenden, wenn es darum geht festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Unseres Erachtens ist das Kurs-Umsatz-Verhältnis von American Well nach wie vor niedrig, obwohl ein Wachstum erwartet wird, das dem anderer Unternehmen der Branche entspricht. Wenn wir ein solches mittleres Ertragswachstum sehen, gehen wir davon aus, dass es die potenziellen Risiken sind, die das Kurs-Gewinn-Verhältnis unter Druck setzen. Es scheint, dass einige tatsächlich mit einer Instabilität der Einnahmen rechnen, denn diese Bedingungen sollten den Aktienkurs normalerweise stärker stützen.

Bevor Sie sich eine Meinung bilden, haben wir 4 Warnzeichen für American Well entdeckt, auf die Sie achten sollten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob American Well unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.