David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass LifeMD, Inc.(NASDAQ:LFMD) Schulden in seiner Bilanz hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung ein Problem?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, insbesondere wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für LifeMD an

Wie hoch ist die Verschuldung von LifeMD?

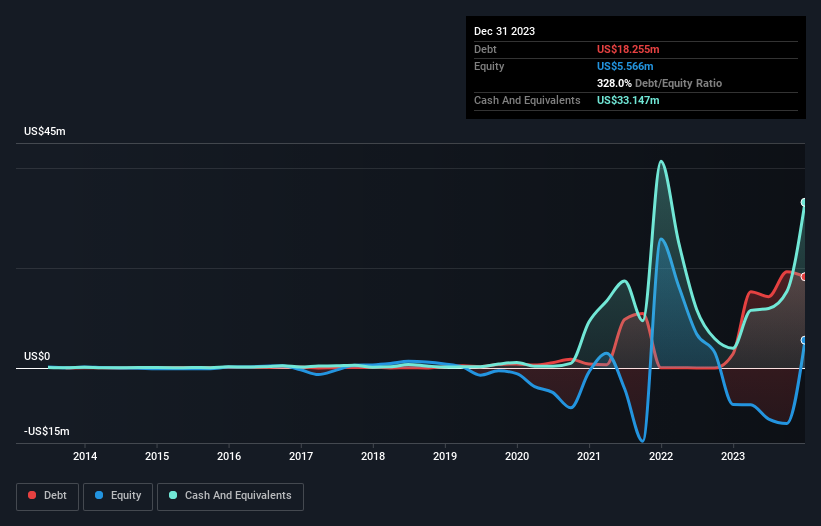

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass LifeMD im Dezember 2023 Schulden in Höhe von 18,3 Mio. USD hatte, was einem Anstieg von 2,80 Mio. USD innerhalb eines Jahres entspricht. Dem stehen jedoch liquide Mittel in Höhe von 33,1 Mio. USD gegenüber, so dass das Unternehmen über 14,9 Mio. USD an Nettobarmitteln verfügt.

Wie gesund ist die Bilanz von LifeMD?

Ein Blick auf die jüngsten Bilanzdaten zeigt, dass LifeMD Verbindlichkeiten in Höhe von 34,8 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 18,1 Mio. US$, die danach fällig werden. Diesen Verpflichtungen stehen liquide Mittel in Höhe von 33,1 Mio. US$ sowie innerhalb von 12 Monaten fällige Forderungen im Wert von 5,28 Mio. US$ gegenüber. Damit übersteigen die Verbindlichkeiten insgesamt 14,5 Mio. US$ die Kombination aus Barmitteln und kurzfristigen Forderungen.

Da die börsennotierten LifeMD-Aktien einen Gesamtwert von 439,6 Mio. US$ haben, ist es unwahrscheinlich, dass diese Höhe der Verbindlichkeiten eine große Bedrohung darstellt. Wir sind jedoch der Meinung, dass es sich lohnt, die Stärke der Bilanz im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann. Trotz der beträchtlichen Verbindlichkeiten verfügt LifeMD über Nettobarmittel, so dass man mit Fug und Recht behaupten kann, dass das Unternehmen keine hohen Schulden hat! Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob LifeMD seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Auf 12-Monats-Sicht meldete LifeMD einen Umsatz von 153 Mio. USD, was einem Plus von 28 % entspricht, obwohl das Unternehmen keinen Gewinn vor Zinsen und Steuern auswies. Die Aktionäre drücken wahrscheinlich die Daumen, dass das Unternehmen seinen Weg in die Gewinnzone finden kann.

Wie riskant ist LifeMD also?

Obwohl LifeMD in den letzten zwölf Monaten einen Verlust beim Ergebnis vor Zinsen und Steuern (EBIT) verzeichnete, erwirtschaftete das Unternehmen einen positiven freien Cashflow in Höhe von 87 T US$. Obwohl das Unternehmen also Verluste macht, scheint es in Anbetracht der Nettoliquidität kein allzu großes kurzfristiges Bilanzrisiko zu haben. Positiv ist, dass LifeMD ein schnelles Umsatzwachstum verzeichnet, was es einfacher macht, eine Wachstumsstory zu verkaufen und bei Bedarf Kapital zu beschaffen. Aber wir halten die Aktie immer noch für etwas riskant. Es besteht kein Zweifel daran, dass wir am meisten über Schulden aus der Bilanz lernen. Doch nicht alle Anlagerisiken liegen in der Bilanz - ganz im Gegenteil. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 2 Warnzeichen für LifeMD ausgemacht, die Sie kennen sollten.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob LifeMD unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.