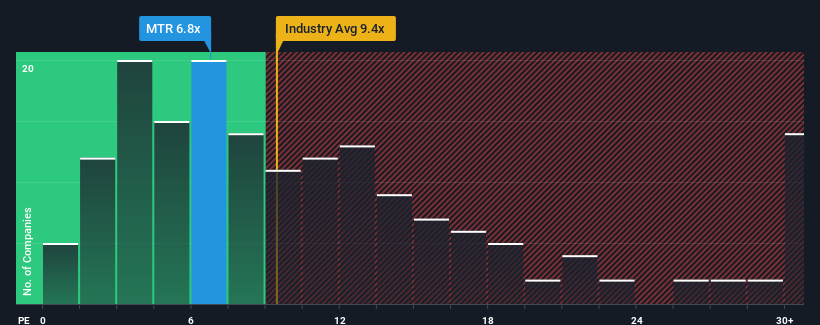

In einer Zeit, in der fast die Hälfte der Unternehmen in den Vereinigten Staaten ein Kurs-Gewinn-Verhältnis (KGV) von über 17 aufweisen, könnte Mesa Royalty Trust(NYSE:MTR) mit seinem KGV von 6,8 eine äußerst attraktive Anlage sein. Das KGV könnte jedoch aus einem bestimmten Grund recht niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Nehmen wir zum Beispiel an, dass die finanzielle Leistung von Mesa Royalty Trust in letzter Zeit schlecht war, da die Erträge rückläufig waren. Möglicherweise erwarten viele, dass sich die enttäuschende Ertragsentwicklung fortsetzt oder beschleunigt, was das KGV gedrückt hat. Sollte dies jedoch nicht der Fall sein, könnten die bestehenden Aktionäre optimistisch in Bezug auf die künftige Entwicklung des Aktienkurses sein.

Siehe unsere letzte Analyse zu Mesa Royalty Trust

Wie entwickelt sich das Wachstum von Mesa Royalty Trust?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Mesa Royalty Trust ein schwaches Wachstum aufweisen, das deutlich hinter dem des Marktes zurückbleibt.

Ein Blick zurück zeigt, dass das Wachstum des Gewinns pro Aktie im vergangenen Jahr mit einem enttäuschenden Rückgang von 22 % kein Grund zur Freude war. Dennoch hat sich der Gewinn je Aktie in den letzten 12 Monaten gegenüber dem Vorjahr um insgesamt 405 % erhöht, was bewundernswert ist. Auch wenn sie es vorgezogen hätten, den Lauf fortzusetzen, würden die Aktionäre die mittelfristigen Gewinnwachstumsraten wahrscheinlich begrüßen.

Im Vergleich zum Markt, für den in den nächsten 12 Monaten nur ein Wachstum von 11 % prognostiziert wird, ist die Dynamik des Unternehmens auf der Grundlage der jüngsten mittelfristigen annualisierten Ertragsergebnisse stärker.

Angesichts dieser Informationen finden wir es seltsam, dass Mesa Royalty Trust zu einem niedrigeren KGV als der Markt gehandelt wird. Es sieht so aus, als seien die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Was können wir aus dem KGV von Mesa Royalty Trust lernen?

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Gewinn-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unsere Untersuchung von Mesa Royalty Trust ergab, dass die dreijährigen Gewinntrends nicht annähernd so stark zu seinem Kurs-Gewinn-Verhältnis beitragen, wie wir vorhergesagt hätten, da sie besser aussehen als die aktuellen Markterwartungen. Wenn wir starke Erträge mit einem über dem Markt liegenden Wachstum sehen, gehen wir davon aus, dass potenzielle Risiken das KGV erheblich unter Druck setzen könnten. Zumindest scheinen die Kursrisiken sehr gering zu sein, wenn sich die jüngsten mittelfristigen Ertragstrends fortsetzen, aber die Anleger scheinen zu glauben, dass die künftigen Erträge sehr volatil sein könnten.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 3 Warnzeichen für Mesa Royalty Trust identifiziert , die Sie beachten sollten.

Natürlich können Sie eine fantastische Investition finden, wenn Sie sich ein paar gute Kandidaten ansehen. Werfen Sie also einen Blick auf diese kostenlose Liste von Unternehmen mit einer starken Wachstumsbilanz und einem niedrigen KGV.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Mesa Royalty Trust unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.