Die Aktien der EQT Corporation(NYSE:EQT) haben ihre jüngste Dynamik mit einem Anstieg von 28 % allein im letzten Monat fortgesetzt. Auf breiterer Basis betrachtet, ist der Zuwachs von 15 % für das Gesamtjahr zwar nicht ganz so stark wie im letzten Monat, aber dennoch recht vernünftig.

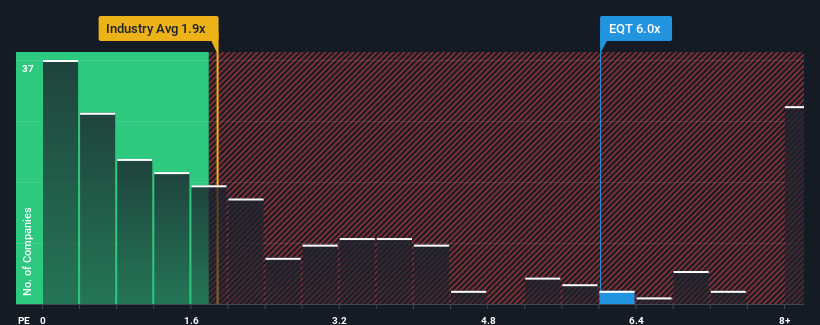

Nach einem so großen Kurssprung könnte man meinen, dass EQT mit einem Kurs-Umsatz-Verhältnis (oder "P/S") von 6x eine Aktie ist, von der man die Finger lassen sollte, wenn man bedenkt, dass fast die Hälfte der Unternehmen in der US-amerikanischen Öl- und Gasindustrie ein P/S-Verhältnis von unter 1,9x haben. Allerdings ist es nicht ratsam, das Kurs-Umsatz-Verhältnis für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist.

Sehen Sie sich unsere neueste Analyse zu EQT an

Wie hat sich EQT in letzter Zeit entwickelt?

EQT hatte in letzter Zeit zu kämpfen, da sein Umsatz schneller als bei den meisten anderen Unternehmen zurückgegangen ist. Möglicherweise erwarten viele, dass sich die schlechte Umsatzentwicklung deutlich erholen wird, so dass das Kurs-Umsatz-Verhältnis nicht zusammenbricht. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Möchten Sie wissen, wie die Analysten die Zukunft von EQT im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Stimmen die Umsatzprognosen mit dem hohen Kurs-Gewinn-Verhältnis überein?

Ein so hohes Kurs-Gewinn-Verhältnis wie das von EQT ist nur dann sinnvoll, wenn das Unternehmen auf dem besten Weg ist, die Branche deutlich zu übertreffen.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 25 % kein Grund zur Freude war. Das bedeutet, dass es auch längerfristig einen Umsatzrückgang zu verzeichnen hat, da die Einnahmen in den letzten drei Jahren um insgesamt 3,3 % gesunken sind. Wir müssen also leider feststellen, dass das Unternehmen in dieser Zeit keine gute Arbeit beim Umsatzwachstum geleistet hat.

Die Schätzungen der Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren um 17 % pro Jahr steigen werden. Für die übrige Branche wird dagegen ein jährliches Wachstum von 43 % prognostiziert, was deutlich attraktiver ist.

Vor diesem Hintergrund ist es unserer Meinung nach nicht sinnvoll, dass das Kurs-Gewinn-Verhältnis von EQT höher ist als das der anderen Unternehmen der Branche. Es scheint, dass die meisten Anleger auf eine Trendwende bei den Geschäftsaussichten des Unternehmens hoffen, aber die Analysten sind nicht so zuversichtlich, dass dies geschehen wird. Es ist gut möglich, dass sich diese Aktionäre auf zukünftige Enttäuschungen einstellen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Was bedeutet das Kurs-Gewinn-Verhältnis von EQT für die Anleger?

Das Kurs-Gewinn-Verhältnis (KGV) von EQT hat sich im letzten Monat dank eines kräftigen Anstiegs des Aktienkurses gut entwickelt. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Obwohl die Analysten für EQT ein schwächeres Umsatzwachstum als in der Branche prognostizieren, scheint dies das Kurs-Umsatz-Verhältnis nicht im Geringsten zu beeinträchtigen. Die schwachen Umsatzschätzungen des Unternehmens sind kein gutes Zeichen für das hohe Kurs-Gewinn-Verhältnis, das sich verschlechtern könnte, wenn sich die Umsatzstimmung nicht verbessert. Auf diesen Kursniveaus sollten die Anleger vorsichtig bleiben, insbesondere wenn sich die Lage nicht bessert.

Wir wollen nicht zu viel verraten, aber wir haben auch 4 Warnzeichen für EQT gefunden (eines davon gefällt uns nicht!), auf die Sie achten sollten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob EQT unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.