ENGlobal Corporation (NASDAQ:ENG) sieht nach einem Kursrückgang von 30 % preiswert aus, ist aber vielleicht nicht attraktiv genug

Zum Ärger einiger Aktionäre sind die Aktien der ENGlobal Corporation(NASDAQ:ENG) im letzten Monat um beachtliche 30 % gesunken, womit sich die schreckliche Entwicklung des Unternehmens fortsetzt. Der jüngste Rückgang vervollständigt die katastrophalen zwölf Monate für die Aktionäre, die in dieser Zeit einen Verlust von 83 % hinnehmen mussten.

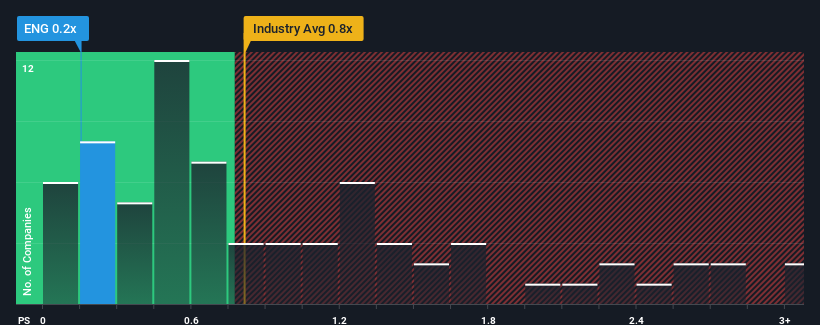

Angesichts des starken Kursrückgangs und der Tatsache, dass etwa die Hälfte der in der Energiedienstleistungsbranche der USA tätigen Unternehmen ein Kurs-Umsatz-Verhältnis (KGV) von über 0,8 aufweisen, könnte ENGlobal mit seinem KGV von 0,2 eine solide Anlagemöglichkeit sein. Das Kurs-Umsatz-Verhältnis könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse für ENGlobal

Was bedeutet das Kurs-Umsatz-Verhältnis von ENGlobal für die Aktionäre?

Die Umsätze von ENGlobal sind im letzten Jahr stetig gestiegen, was im Allgemeinen kein schlechtes Ergebnis ist. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis niedrig ist, weil die Anleger der Meinung sind, dass dieses gute Umsatzwachstum in naher Zukunft hinter der Entwicklung der gesamten Branche zurückbleiben könnte. Diejenigen, die ENGlobal positiv gegenüberstehen, werden hoffen, dass dies nicht der Fall ist, so dass sie die Aktie zu einer niedrigeren Bewertung erwerben können.

Obwohl für ENGlobal keine Analystenschätzungen vorliegen, können Sie sich anhand dieser kostenlosen Visualisierung ansehen, wie das Unternehmen in Bezug auf Gewinn, Umsatz und Cashflow abschneidet.Wie entwickelt sich das Umsatzwachstum von ENGlobal?

Ein so niedriges Kurs-Gewinn-Verhältnis wie das von ENGlobal ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens hinter dem der Branche zurückbleibt.

Betrachtet man das Umsatzwachstum des letzten Jahres, so verzeichnete das Unternehmen einen beachtlichen Anstieg von 5,1 %. Doch leider sind die Einnahmen im Vergleich zu vor drei Jahren insgesamt um 41 % zurückgegangen, was enttäuschend ist. Wir müssen also leider feststellen, dass das Unternehmen in dieser Zeit keine gute Arbeit beim Umsatzwachstum geleistet hat.

Im Gegensatz zum Unternehmen wird für den Rest der Branche im nächsten Jahr ein Wachstum von 12 % erwartet, was den jüngsten mittelfristigen Umsatzrückgang des Unternehmens wirklich relativiert.

Vor diesem Hintergrund ist es verständlich, dass das KGV von ENGlobal unter dem der meisten anderen Unternehmen liegt. Dennoch gibt es keine Garantie dafür, dass das Kurs-Gewinn-Verhältnis bereits einen Boden erreicht hat, da die Umsätze rückläufig sind. Es besteht die Möglichkeit, dass das Kurs-Gewinn-Verhältnis auf ein noch niedrigeres Niveau fällt, wenn das Unternehmen sein Umsatzwachstum nicht verbessert.

Das Fazit zum Kurs-Gewinn-Verhältnis von ENGlobal

Das Kurs-Gewinn-Verhältnis von ENGlobal hat sich zusammen mit dem Aktienkurs verschlechtert. Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzuinterpretieren, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unsere Untersuchung von ENGlobal bestätigt, dass die mittelfristig schrumpfenden Einnahmen des Unternehmens ein Schlüsselfaktor für das niedrige Kurs-Umsatz-Verhältnis sind, da in der Branche mit einem Wachstum gerechnet wird. Zum gegenwärtigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verbesserung der Einnahmen nicht groß genug ist, um ein höheres Kurs-Umsatz-Verhältnis zu rechtfertigen. Unter den derzeitigen Umständen scheint es unwahrscheinlich, dass der Aktienkurs in naher Zukunft eine signifikante Bewegung in die eine oder andere Richtung erfahren wird, wenn die jüngsten mittelfristigen Umsatztrends anhalten.

Das allgegenwärtige Schreckgespenst des Investitionsrisikos muss immer berücksichtigt werden. Wir haben bei ENGlobal 4 Warnzeichen identifiziert (mindestens 3, die uns Unbehagen bereiten), und diese zu verstehen, sollte Teil Ihres Investitionsprozesses sein.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sicherere Anlage. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen ansehen, die ein vernünftiges Kurs-Gewinn-Verhältnis haben und deren Gewinne stark gewachsen sind.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob ENGlobal unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.