Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Anleger über das Risiko nachzudenken, aber Warren Buffett sagte bekanntlich: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir können sehen, dass DMC Global Inc. (NASDAQ:BOOM ) in seinem Geschäft Schulden macht. Aber sind diese Schulden ein Problem für die Aktionäre?

Warum sind Schulden ein Risiko?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen risikoreich, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, entweder mit freiem Cashflow oder durch die Aufnahme von Kapital zu einem attraktiven Preis. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, wenn ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich verwenden viele Unternehmen Schulden, um ihr Wachstum zu finanzieren, ohne dass dies negative Folgen hat. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Siehe unsere letzte Analyse für DMC Global

Wie hoch ist die Nettoverschuldung von DMC Global?

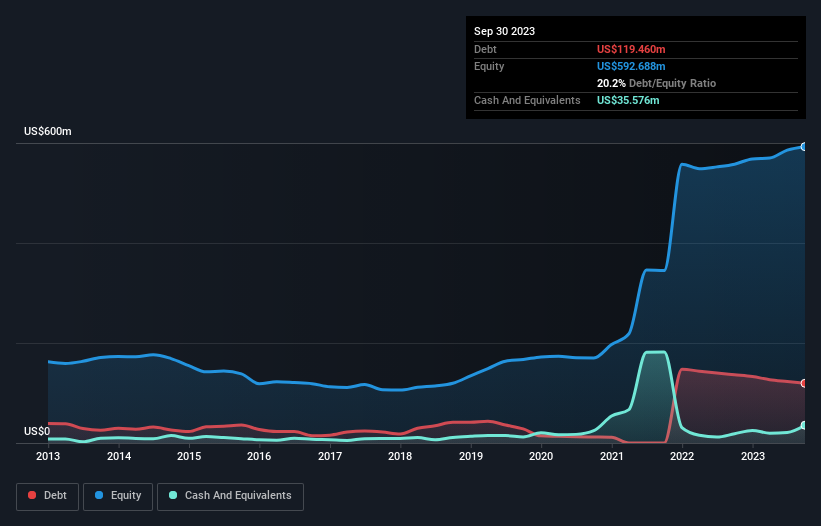

Die nachstehende Abbildung, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass DMC Global Ende September 2023 Schulden in Höhe von 119,5 Mio. USD hatte, was einer Verringerung von 136,4 Mio. USD innerhalb eines Jahres entspricht. Dem stehen jedoch liquide Mittel in Höhe von 35,6 Mio. US$ gegenüber, was zu einer Nettoverschuldung von etwa 83,9 Mio. US$ führt.

Ein Blick auf die Verbindlichkeiten von DMC Global

Ein Blick auf die jüngsten Bilanzdaten zeigt, dass DMC Global Verbindlichkeiten in Höhe von 137,6 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 166,0 Mio. US$, die danach fällig werden. Demgegenüber standen 35,6 Mio. US$ an Barmitteln und 105,5 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Somit sind die Verbindlichkeiten insgesamt 162,5 Mio. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Dieses Defizit ist nicht so schlimm, da DMC Global einen Wert von 337,9 Mio. US$ hat und daher wahrscheinlich genügend Kapital aufnehmen könnte, um seine Bilanz zu stärken, falls dies erforderlich wäre. Dennoch lohnt es sich, einen genauen Blick auf die Fähigkeit zur Schuldentilgung zu werfen.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz: die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Angesichts eines Verhältnisses zwischen Nettoverschuldung und EBITDA von 0,86 und einer 6,7-fachen Zinsdeckung scheint DMC Global die Verschuldung wahrscheinlich recht vernünftig zu nutzen. Aber die Zinszahlungen sind sicherlich ausreichend, um uns darüber nachdenken zu lassen, wie erschwinglich seine Schulden sind. Noch beeindruckender ist die Tatsache, dass DMC Global sein EBIT innerhalb von zwölf Monaten um 312 % steigern konnte. Diese Steigerung wird es in Zukunft noch leichter machen, Schulden abzubauen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob DMC Global seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Deshalb prüfen wir immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten zwei Jahren hat DMC Global einen soliden freien Cashflow in Höhe von 62 % seines EBIT erwirtschaftet, was in etwa unseren Erwartungen entspricht. Diese kalte, harte Liquidität bedeutet, dass das Unternehmen seine Schulden reduzieren kann, wenn es dies wünscht.

Unsere Meinung

Die EBIT-Wachstumsrate von DMC Global deutet darauf hin, dass das Unternehmen seine Schulden so leicht in den Griff bekommen kann wie Cristiano Ronaldo ein Tor gegen einen Torhüter einer U14-Mannschaft schießen kann. Um ehrlich zu sein, sind wir jedoch der Meinung, dass die Höhe der Gesamtverbindlichkeiten diesen Eindruck ein wenig trübt. Wenn wir die oben genannten Faktoren berücksichtigen, sieht es so aus, als ob DMC Global ziemlich vernünftig mit seinen Schulden umgeht. Das bedeutet, dass das Unternehmen etwas mehr Risiko auf sich nimmt, in der Hoffnung, die Rendite für die Aktionäre zu steigern. Bei der Analyse des Verschuldungsniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Letztlich kann jedes Unternehmen aber auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Bei DMC Global zum Beispiel gibt es 2 Warnzeichen , die Sie beachten sollten.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob DMC Global unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.