Die Aktien von Block, Inc. (NYSE:SQ) machen einen Sprung von 25 %, erzählen aber immer noch nicht die ganze Geschichte

Trotz eines bereits starken Anstiegs hat die Aktie von Block, Inc.(NYSE:SQ) in den letzten dreißig Tagen um 25 % zugelegt. Blickt man etwas weiter zurück, so ist es ermutigend zu sehen, dass die Aktie im letzten Jahr um 57 % gestiegen ist.

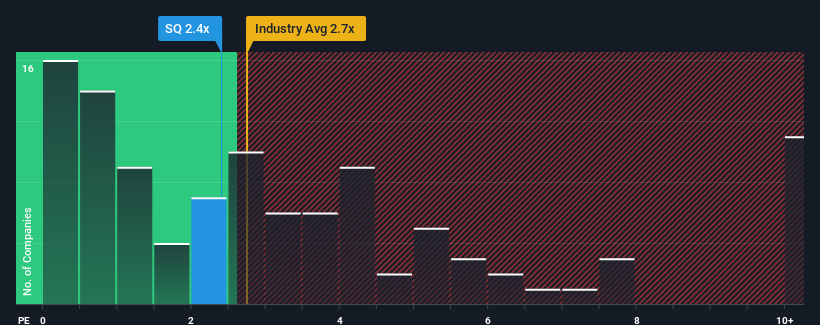

Trotz des Kursanstiegs könnte man meinen, dass das Kurs-Umsatz-Verhältnis von Block mit 2,4 gleichgültig ist, da der Median des Kurs-Umsatz-Verhältnisses für die diversifizierte Finanzbranche in den Vereinigten Staaten ebenfalls bei 2,7 liegt. Dies mag zwar nicht weiter auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Siehe unsere neueste Analyse zu Block

Was bedeutet das Kurs-Umsatz-Verhältnis von Block für die Aktionäre?

Das Umsatzwachstum von Block war in letzter Zeit ziemlich ähnlich wie bei den meisten anderen Unternehmen. Das Kurs-Umsatz-Verhältnis ist wahrscheinlich moderat, weil die Anleger davon ausgehen, dass diese bescheidene Umsatzentwicklung anhalten wird. Wenn Sie das Unternehmen mögen, werden Sie hoffen, dass dies zumindest beibehalten werden kann, so dass Sie einige Aktien erwerben können, solange es nicht ganz so günstig ist.

Sie möchten sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über Block dabei, herauszufinden, was am Horizont zu erwarten ist.Wie entwickelt sich das Umsatzwachstum von Block?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit der Branche mithalten sollte, damit ein KGV wie das von Block als angemessen betrachtet werden kann.

Betrachtet man das Umsatzwachstum des letzten Jahres, so verzeichnete das Unternehmen einen beachtlichen Anstieg von 15 %. Erfreulicherweise haben sich die Einnahmen im Vergleich zu vor drei Jahren um insgesamt 43 % erhöht, was zum Teil auf das Wachstum der letzten 12 Monate zurückzuführen ist. Wir können also zunächst bestätigen, dass das Unternehmen bei der Steigerung der Einnahmen in dieser Zeit gute Arbeit geleistet hat.

Die Schätzungen der Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren um 11 % pro Jahr steigen werden. Das ist deutlich mehr als das für die Branche prognostizierte Wachstum von 8,8 % pro Jahr.

Vor diesem Hintergrund ist es interessant, dass das Kurs-Gewinn-Verhältnis (KGV) von Block dem seiner Branchenkollegen sehr nahe kommt. Offensichtlich sind einige Aktionäre skeptisch gegenüber den Prognosen und haben niedrigere Verkaufspreise in Kauf genommen.

Was bedeutet das Kurs-Gewinn-Verhältnis von Block für die Anleger?

Die Block-Aktie hat in letzter Zeit viel Schwung bekommen, was dazu geführt hat, dass ihr Kurs-Gewinn-Verhältnis mit dem der übrigen Branche gleichzieht. Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob Sie eine Aktie kaufen oder nicht, aber es ist ein recht gutes Barometer für die Umsatzerwartungen.

Ein Blick auf die Analystenprognosen von Block zeigt, dass die überragenden Umsatzerwartungen dem Kurs-Gewinn-Verhältnis nicht den Auftrieb geben, den wir erwartet hätten. Wenn wir eine starke Umsatzprognose sehen, bei der das Wachstum über dem der Branche liegt, können wir nur annehmen, dass die potenzielle Unsicherheit in Bezug auf diese Zahlen das KGV leicht unter Druck setzt. Diese Unsicherheit scheint sich im Aktienkurs widerzuspiegeln, der zwar stabil ist, aber angesichts der Umsatzprognosen höher sein könnte.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 1 Warnzeichen für Block identifiziert , das Sie beachten sollten.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über Block zu überdenken, sollten Sie sich unsere interaktive Liste hochwertiger Aktien ansehen, um eine Vorstellung davon zu bekommen, was es sonst noch auf dem Markt gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Block unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.