Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wie viele andere Unternehmen macht auch Ark Restaurants Corp.(NASDAQ:ARKR) Gebrauch von Schulden. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es deren Gnade ausgeliefert. Ein wesentlicher Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein extrem gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie unsere neueste Analyse für Ark Restaurants

Wie hoch ist die Verschuldung von Ark Restaurants?

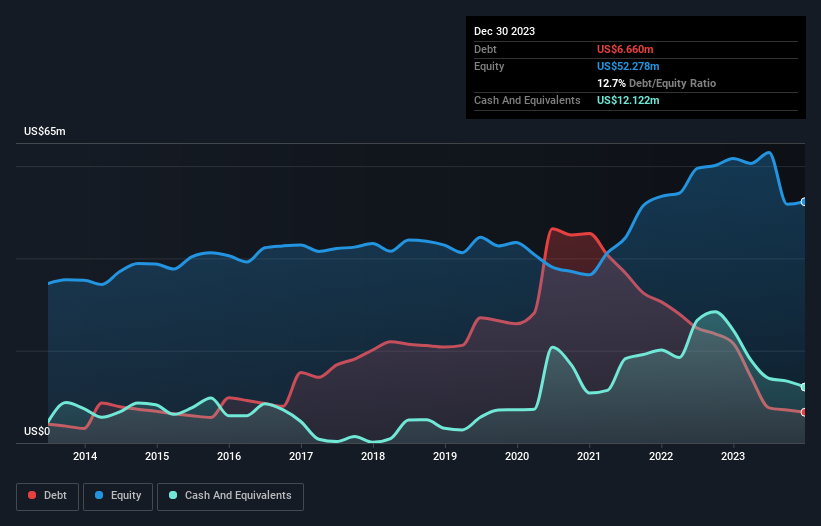

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Ark Restaurants im Dezember 2023 6,66 Millionen US-Dollar Schulden hatte, ein Jahr zuvor waren es noch 14,2 Millionen US-Dollar. Auf der anderen Seite verfügt das Unternehmen aber auch über 12,1 Mio. USD an Barmitteln, was zu einer Netto-Cash-Position von 5,46 Mio. USD führt.

Wie gesund ist die Bilanz von Ark Restaurants?

Aus der letzten Bilanz geht hervor, dass Ark Restaurants Verbindlichkeiten in Höhe von 26,5 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 94,8 Mio. US$, die danach fällig werden. Auf der anderen Seite verfügte das Unternehmen über Barmittel in Höhe von 12,1 Mio. US$ und Forderungen im Wert von 4,94 Mio. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 104,2 Mio. US$.

Dieser Mangel belastet das 52,5-Millionen-US-Dollar-Unternehmen selbst schwer, so als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir würden also zweifellos die Bilanz des Unternehmens genau beobachten. Letzten Endes müsste Ark Restaurants wahrscheinlich eine umfangreiche Kapitalaufstockung vornehmen, wenn die Gläubiger eine Rückzahlung fordern würden. Da Ark Restaurants über mehr Barmittel als Schulden verfügt, sind wir ziemlich zuversichtlich, dass das Unternehmen seine Schulden bewältigen kann, obwohl es insgesamt viele Verbindlichkeiten hat.

Wichtig ist, dass das EBIT von Ark Restaurants in den letzten zwölf Monaten um atemberaubende 63 % gesunken ist. Wenn sich dieser Ergebnistrend fortsetzt, wird die Rückzahlung der Schulden so einfach sein wie das Hüten von Katzen in einer Achterbahn. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind die Erträge von Ark Restaurants, die beeinflussen werden, wie sich die Bilanz in Zukunft entwickelt. Wenn Sie also mehr über die Erträge erfahren möchten, lohnt sich ein Blick auf diese Grafik der langfristigen Ertragsentwicklung.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Ark Restaurants mag zwar über Nettobarmittel in der Bilanz verfügen, aber es ist dennoch interessant zu sehen, wie gut das Unternehmen sein Ergebnis vor Zinsen und Steuern (EBIT) in freien Cashflow umwandelt, da dies sowohl den Bedarf an als auch die Fähigkeit, Schulden zu verwalten, beeinflussen wird. Zum Glück für alle Aktionäre hat Ark Restaurants in den letzten drei Jahren mehr freien Cashflow als EBIT produziert. Es gibt nichts Besseres als eingehende Barmittel, wenn es darum geht, in der Gunst der Kreditgeber zu bleiben.

Resümee

Ark Restaurants hat zwar mehr Verbindlichkeiten als liquide Mittel, verfügt aber auch über Nettobarmittel in Höhe von 5,46 Millionen US-Dollar. Das Tüpfelchen auf dem i war, dass 133 % dieses EBIT in freien Cashflow umgewandelt wurden, was 6,5 Mio. USD einbrachte. Trotz der Barmittel finden wir die Höhe der Gesamtverbindlichkeiten von Ark Restaurants besorgniserregend, so dass wir uns mit der Aktie nicht besonders wohl fühlen. Bei der Analyse des Schuldenniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Letztlich kann jedes Unternehmen aber auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Wir haben zum Beispiel 3 Warnzeichen für Ark Restaurants entdeckt (eines davon kann nicht ignoriert werden!), auf die Sie achten sollten, bevor Sie hier investieren.

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Ark Restaurants unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.