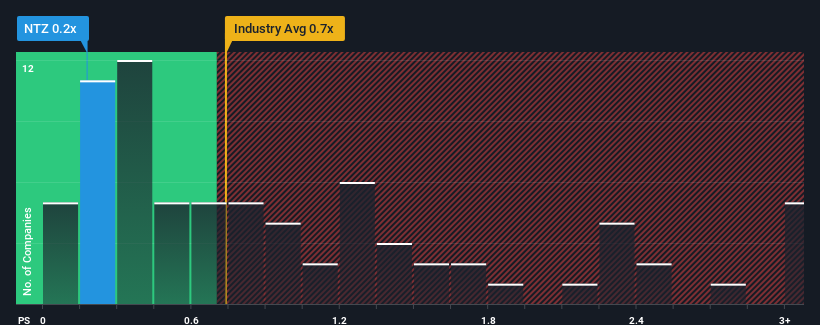

Wenn fast die Hälfte der Unternehmen, die in den USA in der Gebrauchsgüterindustrie tätig sind, ein Kurs-Umsatz-Verhältnis (oder "KGV") von über 0,7 aufweisen, könnte man Natuzzi S.p.A.(NYSE:NTZ) mit seinem KGV von 0,2x als attraktive Anlage betrachten. Das KGV könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Lesen Sie unsere neueste Analyse zu Natuzzi

Was bedeutet das Kurs-Umsatz-Verhältnis von Natuzzi für die Aktionäre?

Die rückläufigen Umsätze von Natuzzi in jüngster Zeit müssten zum Beispiel zu denken geben. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis niedrig ist, weil die Anleger der Meinung sind, dass das Unternehmen nicht genug tun wird, um zu verhindern, dass es in naher Zukunft schlechter abschneidet als die breitere Branche. Wenn Sie das Unternehmen mögen, würden Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise Aktien kaufen können, während es in Ungnade gefallen ist.

Möchten Sie sich ein vollständiges Bild von den Gewinnen, Einnahmen und dem Cashflow des Unternehmens machen? Dann hilft Ihnen unser kostenloser Bericht über Natuzzi dabei, die historische Performance des Unternehmens zu beleuchten.Wie entwickelt sich das Umsatzwachstum von Natuzzi?

Ein so niedriges Kurs-Gewinn-Verhältnis wie bei Natuzzi ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens hinter dem der Branche zurückbleibt.

Bei der Überprüfung der Finanzzahlen des letzten Jahres haben wir mit Enttäuschung festgestellt, dass die Einnahmen des Unternehmens um 30 % gesunken sind. Wenigstens sind die Einnahmen dank der früheren Wachstumsperiode im Vergleich zu vor drei Jahren insgesamt nicht völlig zurückgegangen. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum des Unternehmens in letzter Zeit uneinheitlich war.

Vergleicht man die jüngsten mittelfristigen Umsatztrends mit der einjährigen Wachstumsprognose der Branche von 4,2 %, so zeigt sich, dass diese deutlich weniger attraktiv ist.

Vor diesem Hintergrund ist es leicht zu verstehen, warum das Kurs-Gewinn-Verhältnis von Natuzzi hinter den Werten seiner Branchenkollegen zurückbleibt. Es scheint, dass die meisten Anleger davon ausgehen, dass sich die zuletzt begrenzten Wachstumsraten auch in Zukunft fortsetzen werden, und nur bereit sind, einen geringeren Betrag für die Aktie zu zahlen.

Das Schlusswort

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Im Einklang mit den Erwartungen hält Natuzzi sein niedriges Kurs-Umsatz-Verhältnis aufrecht, da das jüngste Dreijahreswachstum unter den allgemeinen Branchenprognosen liegt. Im Moment akzeptieren die Aktionäre das niedrige Kurs-Gewinn-Verhältnis, da sie zugeben, dass die künftigen Einnahmen wahrscheinlich keine angenehmen Überraschungen bieten werden. Sofern sich die jüngsten mittelfristigen Bedingungen nicht verbessern, werden sie weiterhin eine Barriere für den Aktienkurs auf diesem Niveau bilden.

Bevor Sie den nächsten Schritt machen, sollten Sie die 2 Warnzeichen für Natuzzi (1 kann nicht ignoriert werden!) kennen, die wir entdeckt haben.

Wenn Sie sich nicht sicher sind, wie stark das Geschäft von Natuzzi ist, sollten Sie unsere interaktive Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen durchsuchen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Natuzzi unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.