David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir immer gerne auf die Verwendung von Schulden, da eine Überschuldung zum Ruin führen kann. Es ist wichtig, dass Rocky Brands, Inc.(NASDAQ:RCKY) Schulden hat. Aber die wichtigere Frage ist: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Welches Risiko birgt die Verschuldung?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich nutzen viele Unternehmen Schulden zur Wachstumsfinanzierung, ohne dass dies negative Folgen hat. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere neueste Analyse für Rocky Brands

Wie hoch ist die Nettoverschuldung von Rocky Brands?

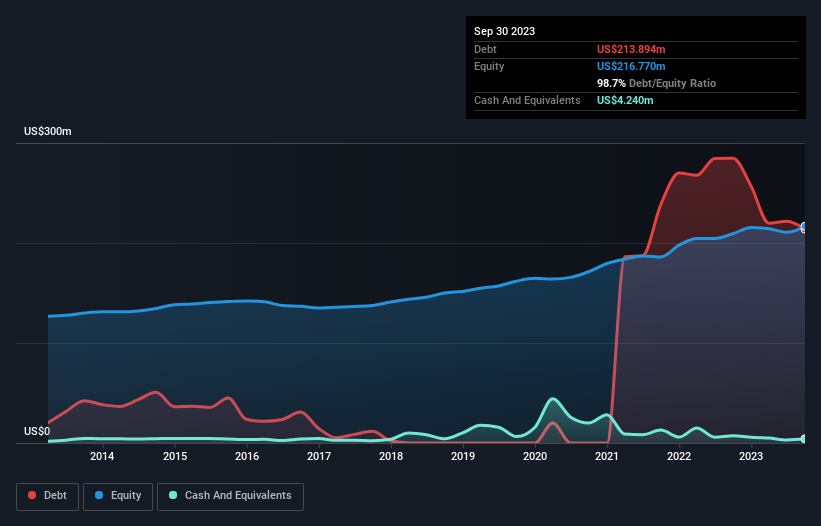

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Rocky Brands im September 2023 Schulden in Höhe von 213,9 Mio. USD hatte, gegenüber 284,8 Mio. USD ein Jahr zuvor. Und da das Unternehmen nicht über viel Bargeld verfügt, ist die Nettoverschuldung in etwa gleich geblieben.

Wie solide ist die Bilanz von Rocky Brands?

Aus der letzten Bilanz geht hervor, dass Rocky Brands innerhalb eines Jahres Verbindlichkeiten in Höhe von 89,7 Mio. US-Dollar und danach Verbindlichkeiten in Höhe von 226,3 Mio. US-Dollar hat. Diesen Verpflichtungen stehen Barmittel in Höhe von 4,24 Mio. US$ sowie Forderungen im Wert von 105,5 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Damit sind die Verbindlichkeiten insgesamt 206,2 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Im Verhältnis zu seiner Marktkapitalisierung von 215,2 Mio. US$ ist dies eine enorme Verschuldung. Dies deutet darauf hin, dass die Aktionäre stark verwässert würden, wenn das Unternehmen seine Bilanz in aller Eile aufpolstern müsste.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zu seinem Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Während das Verhältnis von Schulden zu EBITDA (4,1) darauf hindeutet, dass Rocky Brands einige Schulden verwendet, ist der Zinsdeckungsgrad mit 1,7 sehr niedrig, was auf eine hohe Verschuldung hindeutet. Die Aktionäre sollten sich also darüber im Klaren sein, dass die Zinsaufwendungen das Geschäft in letzter Zeit stark beeinträchtigt haben. Noch schlimmer ist, dass das EBIT von Rocky Brands in den letzten 12 Monaten um 24 % eingebrochen ist. Wenn sich die Erträge langfristig so entwickeln, hat das Unternehmen kaum eine Chance, die Schulden zu tilgen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Rocky Brands in der Lage sein wird, eine gesunde Bilanz aufrechtzuerhalten. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Und schließlich mag das Finanzamt zwar buchhalterische Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch freien Cashflow gedeckt ist. In den letzten drei Jahren verzeichnete Rocky Brands insgesamt einen negativen freien Cashflow. Schulden sind für Unternehmen mit einem unzuverlässigen freien Cashflow weitaus riskanter, so dass die Aktionäre darauf hoffen sollten, dass die Ausgaben der Vergangenheit in Zukunft einen freien Cashflow erzeugen werden.

Unsere Meinung

Um ehrlich zu sein, sowohl die Umwandlung des EBIT in freien Cashflow als auch die Erfolgsbilanz von Rocky Brands in Bezug auf das (Nicht-)Wachstum des EBIT lassen uns die Höhe der Verschuldung als eher unangenehm empfinden. Und auch das Verhältnis von Nettoverschuldung zu EBITDA ist nicht sehr vertrauenserweckend. Unter Berücksichtigung aller oben genannten Faktoren sieht es so aus, als hätte Rocky Brands zu viele Schulden. Diese Art von Risikobereitschaft ist für manche in Ordnung, aber für uns ist sie nicht gerade förderlich. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Wir haben zum Beispiel 3 Warnzeichen für Rocky Brands identifiziert (1 sollte nicht ignoriert werden) , auf die Sie achten sollten.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste von Aktien mit Nettobargeldwachstum zu entdecken.

If you're looking to trade Rocky Brands, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Rocky Brands unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.