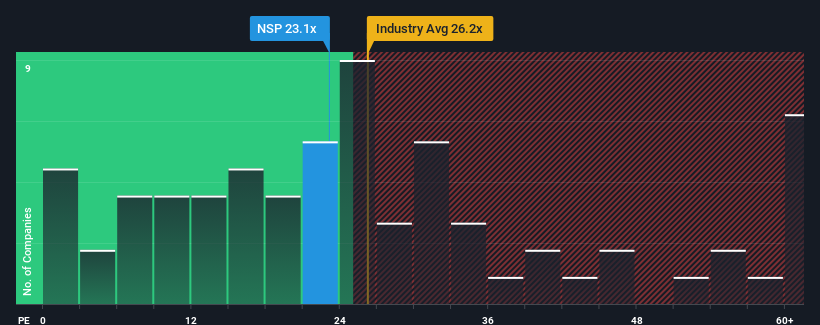

Mit einem Kurs-Gewinn-Verhältnis (oder "KGV") von 23,1x sendet Insperity, Inc.(NYSE:NSP) im Moment möglicherweise bearishe Signale aus, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in den Vereinigten Staaten ein KGV von unter 16 haben und sogar KGVs von unter 9 nicht ungewöhnlich sind. Das KGV könnte jedoch aus einem bestimmten Grund hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Die in letzter Zeit rückläufigen Gewinne von Insperity entsprachen der Marktentwicklung. Möglicherweise gehen viele davon aus, dass sich die Erträge des Unternehmens trotz der schwierigen Marktbedingungen positiv entwickeln werden, so dass das KGV nicht gesunken ist. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Sehen Sie sich unsere neueste Analyse zu Insperity an

Was sagen uns die Wachstumsmetriken über das hohe KGV?

Es gibt eine inhärente Annahme, dass ein Unternehmen den Markt übertreffen sollte, damit KGVs wie das von Insperity als angemessen gelten.

Betrachtet man die Ergebnisse des letzten Jahres, so sind die Gewinne des Unternehmens entmutigenderweise um 3,7 % gesunken. Dies trübt den jüngsten Dreijahreszeitraum, in dem der Gewinn pro Aktie insgesamt um 27 % gestiegen ist. Die Aktionäre wären also mit den mittelfristigen Gewinnwachstumsraten in etwa zufrieden, auch wenn sie sich eine Fortsetzung des Laufs gewünscht hätten.

Was die Zukunft betrifft, so deuten die Schätzungen der vier Analysten, die das Unternehmen beobachten, darauf hin, dass sich das Gewinnwachstum in den negativen Bereich bewegt und im nächsten Jahr um 51 % zurückgehen wird. Das ist nicht gut, wenn man bedenkt, dass für den Rest des Marktes ein Wachstum von 11 % erwartet wird.

In Anbetracht dessen ist es alarmierend, dass das KGV von Insperity über dem der meisten anderen Unternehmen liegt. Offenbar lehnen viele Investoren des Unternehmens den Pessimismus der Analysten ab und sind nicht bereit, ihre Aktien zu jedem Preis abzugeben. Nur die Kühnsten würden davon ausgehen, dass diese Preise nachhaltig sind, da die rückläufigen Erträge den Aktienkurs wahrscheinlich irgendwann stark belasten werden.

Das Wichtigste zum Schluss

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Gewinn-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unsere Untersuchung der Analystenprognosen von Insperity hat ergeben, dass die Aussicht auf schrumpfende Gewinne das hohe KGV nicht annähernd so stark beeinflusst, wie wir es vorhergesagt hätten. Wenn wir einen schlechten Ausblick mit rückläufigen Gewinnen sehen, vermuten wir, dass der Aktienkurs zu sinken droht und das hohe KGV sinkt. Dies stellt ein erhebliches Risiko für die Investitionen der Aktionäre dar und birgt die Gefahr, dass potenzielle Anleger eine überhöhte Prämie zahlen.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 1 Warnzeichen für Insperity identifiziert , das Sie beachten sollten.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über Insperity zu überdenken, sollten Sie sich unsere interaktive Liste hochwertiger Aktien ansehen, um sich ein Bild davon zu machen, was es sonst noch auf dem Markt gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Insperity unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.