Diese 4 Maßnahmen deuten darauf hin, dass Westinghouse Air Brake Technologies (NYSE:WAB) Schulden vernünftig einsetzt

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, denn wenn ein Unternehmen zusammenbricht, sind oft Schulden im Spiel. Wir können sehen, dass Westinghouse Air Brake Technologies Corporation(NYSE:WAB) in seinem Geschäft Schulden verwendet. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, Barmittel und Schulden zusammen zu betrachten.

Siehe unsere neueste Analyse für Westinghouse Air Brake Technologies

Wie hoch ist die Verschuldung von Westinghouse Air Brake Technologies?

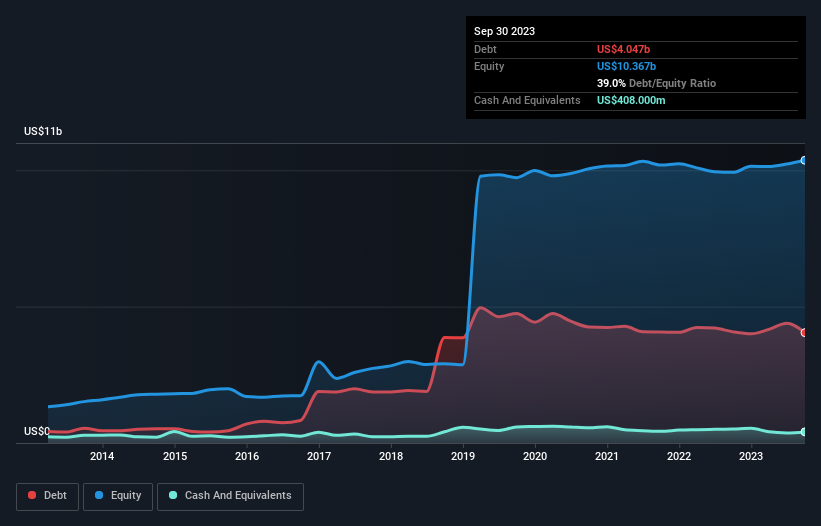

Die nachstehende Grafik, auf die Sie klicken können, um nähere Informationen zu erhalten, zeigt, dass Westinghouse Air Brake Technologies im September 2023 Schulden in Höhe von 4,05 Mrd. US-Dollar hatte, was in etwa dem Stand des Vorjahres entspricht. Dem stehen jedoch 408,0 Mio. US$ an Barmitteln gegenüber, was zu einer Nettoverschuldung von etwa 3,64 Mrd. US$ führt.

Ein Blick auf die Verbindlichkeiten von Westinghouse Air Brake Technologies

Laut der letzten gemeldeten Bilanz hatte Westinghouse Air Brake Technologies Verbindlichkeiten in Höhe von 3,89 Mrd. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 4,54 Mrd. US$, die nach 12 Monaten fällig waren. Demgegenüber standen 408,0 Mio. US$ an Barmitteln und 1,71 Mrd. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 6,31 Mrd. US$.

Dies mag zwar viel erscheinen, ist aber nicht so schlimm, da Westinghouse Air Brake Technologies eine enorme Marktkapitalisierung von 22,7 Mrd. US$ hat und daher seine Bilanz wahrscheinlich durch eine Kapitalerhöhung stärken könnte, wenn dies erforderlich wäre. Dennoch lohnt es sich, einen genauen Blick auf die Fähigkeit zur Schuldentilgung zu werfen.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die Nettoverschuldung von Westinghouse Air Brake Technologies liegt beim sehr vernünftigen 2,1-fachen des EBITDA, während das EBIT den Zinsaufwand im vergangenen Jahr nur um das 6,0-fache deckte. Diese Zahlen sind zwar nicht besorgniserregend, aber die Kosten für die Verschuldung des Unternehmens haben einen realen Einfluss. Von Bedeutung ist auch, dass Westinghouse Air Brake Technologies sein EBIT im letzten Jahr um beachtliche 21 % steigern konnte, was seine Fähigkeit zur Schuldentilgung erhöht. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden, ob Westinghouse Air Brake Technologies in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über die Gewinnprognosen der Analysten interessant für Sie sein.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir prüfen daher immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren verzeichnete Westinghouse Air Brake Technologies einen freien Cashflow im Wert von 78 % seines EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Unsere Meinung

Erfreulicherweise bedeutet die beeindruckende Umwandlung von EBIT in freien Cashflow, dass Westinghouse Air Brake Technologies die Oberhand über seine Schulden hat. Und das ist nur der Anfang der guten Nachrichten, denn die Wachstumsrate des EBIT ist ebenfalls sehr ermutigend. Wenn wir die oben genannten Faktoren in Betracht ziehen, sieht es so aus, als ob Westinghouse Air Brake Technologies ziemlich vernünftig mit seiner Verschuldung umgeht. Dies birgt zwar ein gewisses Risiko, kann aber auch die Rendite für die Aktionäre steigern. Wenn wir herausfinden, dass Insider von Westinghouse Air Brake Technologies in letzter Zeit Aktien gekauft haben, würde uns das motivieren, die Aktie weiter zu untersuchen. Wenn Sie das auch tun möchten, dann haben Sie Glück, denn heute stellen wir Ihnen unsere Liste der gemeldeten Insidertransaktionen kostenlos zur Verfügung.

Wenn Sie nach all dem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Aktien mit Nettobargeldwachstum ansehen.

If you're looking to trade Westinghouse Air Brake Technologies, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Westinghouse Air Brake Technologies unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.