Optimistische Investoren treiben die Aktien von Blink Charging Co. (NASDAQ:BLNK) um 53% nach oben, aber das Wachstum bleibt aus

Die Aktionäre von Blink Charging Co.(NASDAQ:BLNK) sind zweifellos erfreut darüber, dass der Aktienkurs im letzten Monat um 53 % gestiegen ist, obwohl er immer noch darum kämpft, den kürzlich verlorenen Boden wieder aufzuholen. Der letzte Monat hat jedoch nur wenig dazu beigetragen, den Kursrückgang von 66 % im letzten Jahr zu verbessern.

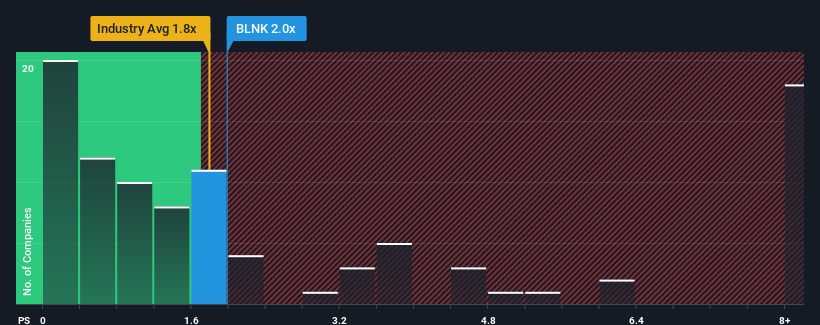

Trotz des starken Kursanstiegs könnte man meinen, dass das Kurs-Umsatz-Verhältnis von Blink Charging mit 2x gleichgültig ist, da der Median des Kurs-Umsatz-Verhältnisses (oder "P/S") für die Elektrobranche in den Vereinigten Staaten ebenfalls bei 1,8x liegt. Die Anleger könnten jedoch eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Sehen Sie sich unsere neueste Analyse zu Blink Charging an

Wie sich Blink Charging entwickelt hat

Mit einem Umsatzwachstum, das die meisten anderen Unternehmen in letzter Zeit übertrifft, hat sich Blink Charging relativ gut geschlagen. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger glauben, dass diese starke Umsatzentwicklung bald abflauen könnte. Wenn es dem Unternehmen gelingt, den Kurs beizubehalten, dann sollten die Anleger mit einem Aktienkurs belohnt werden, der den Umsatzzahlen entspricht.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Blink Charging ansehen.Wie entwickelt sich das Umsatzwachstum von Blink Charging?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Blink Charging ein ähnliches Wachstum wie die Branche aufweisen.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 159 % steigern konnte. Diese großartige Leistung bedeutet, dass das Unternehmen auch in den letzten drei Jahren ein immenses Umsatzwachstum verzeichnen konnte. Dementsprechend wären die Aktionäre mit diesen mittelfristigen Wachstumsraten überglücklich gewesen.

Die Schätzungen der neun Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren um 35 % pro Jahr steigen werden. Für die übrige Branche wird dagegen ein jährliches Wachstum von 44 % prognostiziert, was deutlich attraktiver ist.

Vor diesem Hintergrund ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von Blink Charging im Einklang mit den meisten anderen Unternehmen steht. Es scheint, dass die meisten Anleger die recht begrenzten Wachstumserwartungen ignorieren und bereit sind, für ein Engagement in der Aktie einen höheren Preis zu zahlen. Diese Aktionäre könnten sich auf zukünftige Enttäuschungen einstellen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Was können wir aus dem Kurs-Gewinn-Verhältnis von Blink Charging lernen?

Die Aktien des Unternehmens haben sich deutlich erholt und das Kurs-Gewinn-Verhältnis von Blink Charging liegt nun wieder im Bereich des Branchenmedians. Normalerweise sollten wir bei Investitionsentscheidungen nicht zu viel in das Kurs-Umsatz-Verhältnis hineininterpretieren, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unser Blick auf die Analystenprognosen zu den Umsatzaussichten von Blink Charging hat gezeigt, dass die schlechteren Umsatzaussichten das Kurs-Umsatz-Verhältnis nicht so stark negativ beeinflussen, wie wir es vorhergesagt hätten. Wenn wir Unternehmen mit im Branchenvergleich relativ schwachen Umsatzprognosen sehen, vermuten wir, dass der Aktienkurs zu fallen droht und das moderate KGV sinkt. Dadurch werden die Investitionen der Aktionäre gefährdet und potenzielle Anleger laufen Gefahr, einen unnötigen Aufschlag zu zahlen.

Und was ist mit anderen Risiken? Jedes Unternehmen hat sie, und wir haben 3 Warnzeichen für Blink Charging ausgemacht ( von denen eines nicht ignoriert werden kann!), die Sie kennen sollten.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Blink Charging unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.