Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Anleger über das Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität keineswegs gleichbedeutend mit Risiko ist". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir können sehen, dass Gogoro Inc.(NASDAQ:GGR) Schulden in seinem Geschäft einsetzt. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung gefährlich?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, entweder mit freiem Cashflow oder durch die Aufnahme von Kapital zu einem attraktiven Preis. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Das ist zwar nicht allzu häufig der Fall, aber wir erleben oft, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, insbesondere wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Fremdkapital durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Fremdkapital zusammen.

Sehen Sie unsere letzte Analyse für Gogoro

Wie hoch ist die Nettoverschuldung von Gogoro?

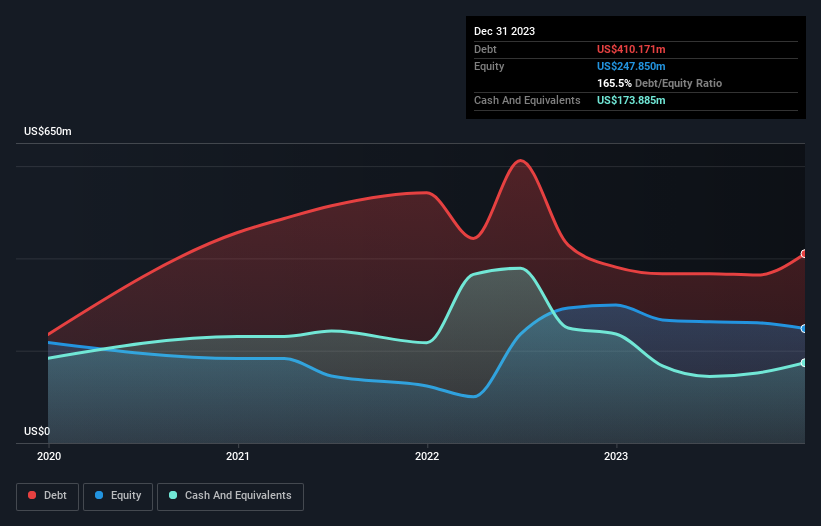

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Gogoro im Dezember 2023 Schulden in Höhe von 410,2 Mio. US$ hatte, was einen Anstieg von 381,2 Mio. US$ innerhalb eines Jahres bedeutet. Allerdings verfügte das Unternehmen auch über 173,9 Mio. USD an Barmitteln, so dass die Nettoverschuldung 236,3 Mio. USD betrug.

Wie stark ist die Bilanz von Gogoro?

Aus der letzten Bilanz geht hervor, dass Gogoro Verbindlichkeiten in Höhe von 214,1 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 371,5 Mio. US$, die danach fällig werden. Demgegenüber standen 173,9 Mio. US$ an Barmitteln und 17,1 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 394,5 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Im Verhältnis zu seiner Marktkapitalisierung von 454,6 Mio. US$ ist dies eine enorme Verschuldung. Dies deutet darauf hin, dass die Aktionäre stark verwässert würden, wenn das Unternehmen seine Bilanz in aller Eile aufstocken müsste. Bei der Analyse des Verschuldungsgrads ist die Bilanz der offensichtliche Ansatzpunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Gogoro seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Im letzten Jahr verzeichnete Gogoro einen Verlust vor Zinsen und Steuern und schrumpfte seinen Umsatz sogar um 8,6 % auf 350 Mio. US-Dollar. Das ist nicht das, was wir uns erhoffen würden.

Caveat Emptor

In den letzten zwölf Monaten erwirtschaftete Gogoro einen Verlust vor Zinsen und Steuern (EBIT). Der Verlust auf EBIT-Ebene betrug sogar beachtliche 86 Mio. US$. In Anbetracht dieser Tatsache und der oben erwähnten Verbindlichkeiten sind wir nicht sehr zuversichtlich, dass das Unternehmen so viele Schulden machen sollte. Ehrlich gesagt sind wir der Meinung, dass die Bilanz bei weitem nicht den Anforderungen entspricht, auch wenn sie mit der Zeit verbessert werden könnte. Es ist jedoch nicht hilfreich, dass das Unternehmen im letzten Jahr 57 Mio. USD an Barmitteln verbrannt hat. Kurzum, es ist eine wirklich riskante Aktie. Wenn wir uns ein risikoreicheres Unternehmen ansehen, prüfen wir gerne, wie sich seine Gewinne (oder Verluste) im Laufe der Zeit entwickeln. Heute stellen wir den Lesern diese interaktive Grafik zur Verfügung, die zeigt, wie sich der Gewinn, der Umsatz und der operative Cashflow von Gogoro in den letzten Jahren verändert haben.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die nicht einmal Schulden brauchen. Eine Liste von Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Gogoro unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.