q.beyond AG (ETR:QBY) hat soeben berichtet, und Analysten haben ein Kursziel von 1,07 € festgelegt

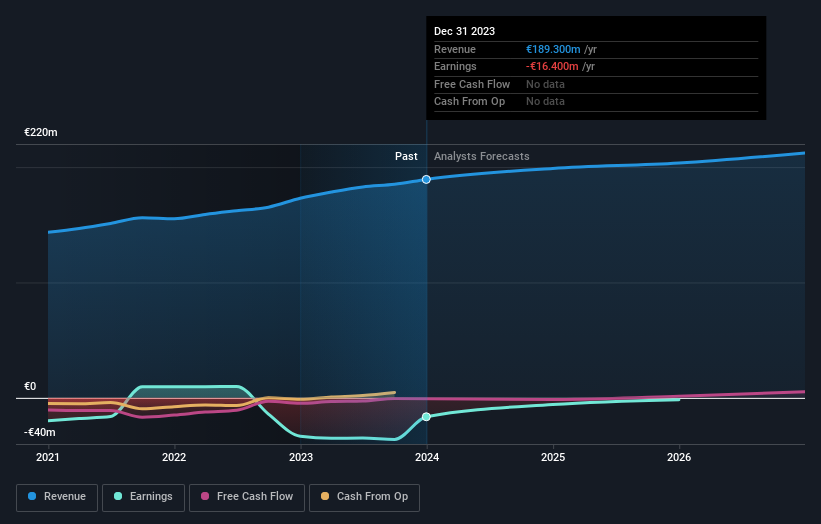

Letzte Woche haben Sie vielleicht mitbekommen, dass die q.beyond AG(ETR:QBY) ihr Jahresergebnis dem Markt vorgelegt hat. Die erste Reaktion war nicht positiv, und die Aktien fielen in der vergangenen Woche um 2,8 % auf 0,62 €. Das Ergebnis war insgesamt in Ordnung, mit einem Umsatz von 189 Millionen Euro, was in etwa den Erwartungen der Analysten entsprach. Nach dem Ergebnis haben die Analysten ihr Ertragsmodell aktualisiert, und es wäre gut zu wissen, ob sie der Meinung sind, dass sich die Aussichten des Unternehmens stark verändert haben, oder ob es sich um ein Geschäft wie immer handelt. Wir haben die jüngsten statutarischen Prognosen zusammengetragen, um zu sehen, ob die Analysten ihre Gewinnmodelle nach diesen Ergebnissen geändert haben.

Siehe unsere neueste Analyse für q.beyond

Unter Berücksichtigung der jüngsten Ergebnisse geht der aktuelle Konsens der dualen Analysten von q.beyond von einem Umsatz von 198,8 Mio. € im Jahr 2024 aus. Dies entspräche einer Steigerung von 5,0 % gegenüber dem Umsatz der letzten 12 Monate. Es wird erwartet, dass sich der Verlust je Aktie in naher Zukunft deutlich verringert und um 62 % auf 0,05 € sinkt. Vor der Bekanntgabe der Ergebnisse waren die Analysten von einem Umsatz von 194,5 Mio. € und einem Verlust von 0,04 € je Aktie im Jahr 2024 ausgegangen. Während die Umsatzschätzungen für dieses Jahr angehoben wurden, gab es auch einen beträchtlichen Anstieg der Erwartungen für den Verlust pro Aktie, was darauf hindeutet, dass der Konsens eine etwas gemischte Sicht auf die Aktie hat.

Trotz der Anhebung der Umsatzerwartungen sank das durchschnittliche Kursziel um 14 % auf 1,07 €, was eindeutig darauf hindeutet, dass die höheren prognostizierten Verluste ein Bewertungsproblem darstellen.

Eine Möglichkeit, diese Prognosen in einen größeren Zusammenhang zu stellen, besteht darin, sie mit der Entwicklung in der Vergangenheit und mit der Entwicklung anderer Unternehmen in derselben Branche zu vergleichen. Eine Sache sticht aus diesen Schätzungen hervor, nämlich dass q.beyond in Zukunft schneller wachsen soll als in der Vergangenheit, mit einem erwarteten Umsatzwachstum von 5,0 % auf Jahresbasis bis Ende 2024. Sollte dies erreicht werden, wäre dies ein wesentlich besseres Ergebnis als der jährliche Rückgang von 15 % in den letzten fünf Jahren. Im Gegensatz dazu deuten unsere Daten darauf hin, dass für andere Unternehmen (mit Analysten Coverage) in einer ähnlichen Branche ein jährliches Umsatzwachstum von 8,9 % prognostiziert wird. Obwohl sich das Umsatzwachstum von q.beyond also verbessern dürfte, wird es voraussichtlich immer noch langsamer wachsen als das der Branche.

Unterm Strich

Das Wichtigste ist, dass die Analysten ihre Schätzungen für den Verlust pro Aktie für das nächste Jahr erhöht haben. Erfreulicherweise haben sie auch ihre Umsatzschätzungen angehoben, obwohl unsere Daten darauf hindeuten, dass das Unternehmen schlechter abschneiden wird als die Branche insgesamt. Darüber hinaus haben die Analysten auch ihre Kursziele gesenkt, was darauf hindeutet, dass die jüngsten Nachrichten zu einem größeren Pessimismus in Bezug auf den inneren Wert des Unternehmens geführt haben.

Dabei ist die langfristige Entwicklung der Unternehmensgewinne viel wichtiger als das nächste Jahr. Mindestens ein Analyst hat Prognosen bis zum Jahr 2026 erstellt, die Sie hier auf unserer Plattform kostenlos einsehen können .

Dennoch muss man sich mit dem allgegenwärtigen Schreckgespenst des Investitionsrisikos auseinandersetzen. Wir haben mit q.beyond 2 Warnzeichen identifiziert , deren Verständnis Teil Ihres Investitionsprozesses sein sollte.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob q.beyond unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.