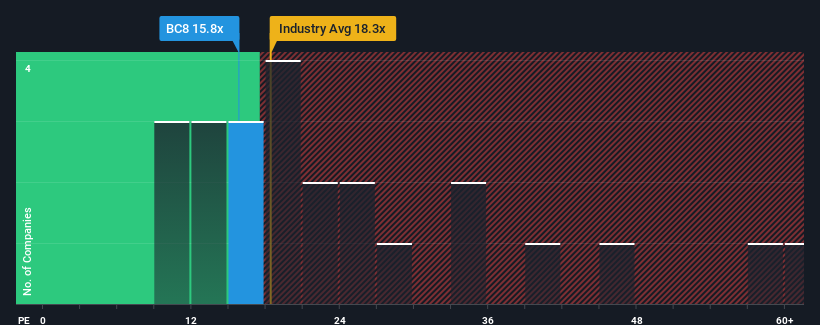

Bei einem durchschnittlichen Kurs-Gewinn-Verhältnis (KGV) von fast 16 in Deutschland könnte man meinen, das KGV der Bechtle AG (ETR:BC8) von 15,8 sei gleichgültig. Investoren könnten jedoch eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Während der Markt in letzter Zeit ein Gewinnwachstum verzeichnete, haben die Erträge von Bechtle den Rückwärtsgang eingelegt, was nicht gut ist. Es könnte sein, dass viele erwarten, dass sich die trübe Ertragslage positiv entwickelt, was das KGV vor einem Rückgang bewahrt hat. Wenn nicht, dann könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Sehen Sie sich unsere neueste Analyse zu Bechtle an

Gibt es ein Wachstum für Bechtle?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit dem Markt mithalten sollte, damit KGVs wie das von Bechtle als angemessen gelten.

Rückblickend hat das letzte Jahr dem Unternehmen einen frustrierenden Gewinnrückgang von 4,1 % beschert. Dies trübt den jüngsten Dreijahreszeitraum, in dem der Gewinn pro Aktie insgesamt um 9,6 % anständig gestiegen ist. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum im Allgemeinen gute Arbeit bei der Steigerung der Erträge geleistet hat, auch wenn es unterwegs einige Schluckaufs gab.

Für das kommende Jahr erwarten die Analysten, die das Unternehmen beobachten, ein Wachstum von 6,2 %. Da der Markt ein Wachstum von 22 % erwarten lässt, ist das Unternehmen auf ein schwächeres Ergebnis eingestellt.

Vor diesem Hintergrund ist es interessant, dass Bechtle zu einem relativ ähnlichen KGV wie der Markt gehandelt wird. Es scheint, dass die meisten Anleger die recht begrenzten Wachstumserwartungen ignorieren und bereit sind, für ein Engagement in der Aktie einen höheren Preis zu zahlen. Es wird schwierig sein, diese Kurse zu halten, da dieses Niveau des Gewinnwachstums die Aktie auf Dauer belasten dürfte.

Das Wichtigste zum Schluss

Wir sind der Meinung, dass das Kurs-Gewinn-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern vielmehr dazu dient, die aktuelle Anlegerstimmung und die Zukunftserwartungen zu messen.

Unsere Untersuchung der Analystenprognosen von Bechtle hat ergeben, dass die schlechteren Gewinnaussichten das Kurs-Gewinn-Verhältnis nicht so stark beeinflussen, wie wir es erwartet hätten. Im Moment ist uns das KGV unangenehm, da die prognostizierten künftigen Gewinne eine positivere Stimmung nicht lange stützen dürften. Solange sich diese Bedingungen nicht verbessern, ist es schwierig, diese Preise als angemessen zu akzeptieren.

Viele weitere wichtige Risikofaktoren finden sich in der Bilanz des Unternehmens. Unsere kostenlose Bilanzanalyse für Bechtle mit sechs einfachen Checks ermöglicht es Ihnen, mögliche Risiken zu entdecken.

Wenn Sie sich für KGVs interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen KGVs ansehen .

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Bechtle unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.