Auch wenn es für einige Aktionäre nicht ausreicht, finden wir es gut, dass der Aktienkurs der Vonovia SE(ETR:VNA) in einem einzigen Quartal um 13 % gestiegen ist. Betrachtet man jedoch die letzten fünf Jahre, so waren die Renditen nicht gut. Immerhin ist der Aktienkurs in dieser Zeit um 46 % gesunken und hat sich damit deutlich schlechter entwickelt als der Markt.

Werfen wir nun einen Blick auf die Fundamentaldaten des Unternehmens und sehen wir uns an, ob die langfristige Aktionärsrendite mit der Leistung des zugrunde liegenden Geschäfts übereinstimmt.

In seinem Essay The Superinvestors of Graham-and-Doddsville beschreibt Warren Buffett, dass die Aktienkurse nicht immer den Wert eines Unternehmens rational widerspiegeln. Eine Möglichkeit zu untersuchen, wie sich die Marktstimmung im Laufe der Zeit verändert hat, ist die Betrachtung der Wechselwirkung zwischen dem Aktienkurs eines Unternehmens und seinem Gewinn pro Aktie (EPS).

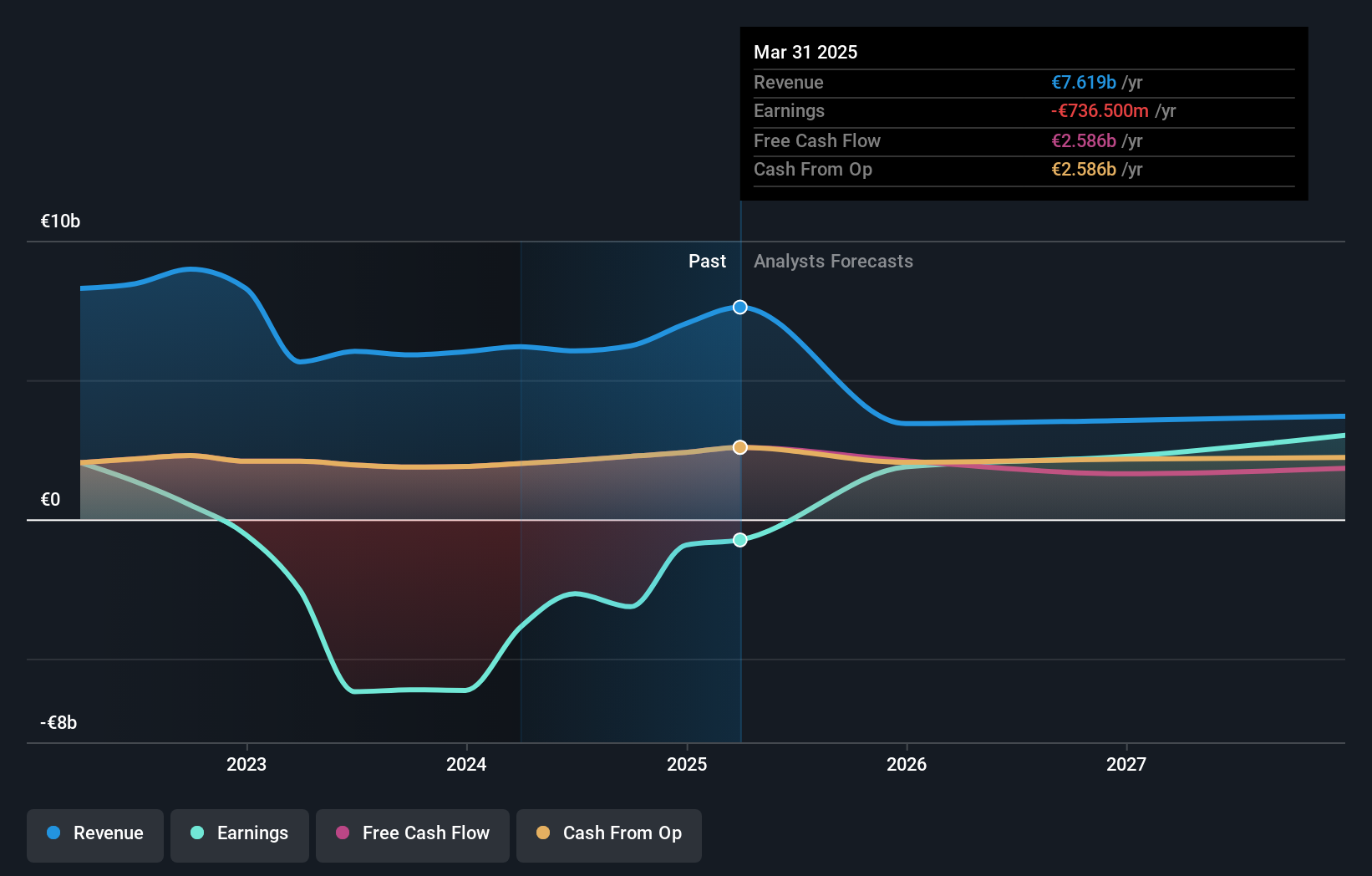

Vonovia hat in der Vergangenheit einen Gewinn erzielt. Andererseits meldete das Unternehmen in den letzten zwölf Monaten einen Verlust, was darauf hindeutet, dass es nicht zuverlässig profitabel ist. Andere Kennzahlen könnten uns einen besseren Überblick darüber geben, wie sich der Wert des Unternehmens im Laufe der Zeit verändert.

Die jüngste Dividende war niedriger als in der Vergangenheit, was den Aktienkurs gesenkt haben könnte.

In der folgenden Abbildung können Sie sehen, wie sich die Erträge und Einnahmen im Laufe der Zeit verändert haben (klicken Sie auf das Diagramm, um die genauen Werte zu sehen).

Werfen Sie einen genaueren Blick auf die finanzielle Gesundheit von Vonovia mit diesem kostenlosen Bericht über die Bilanz des Unternehmens.

Was ist mit Dividenden?

Bei der Betrachtung der Anlagerenditen ist es wichtig, den Unterschied zwischen dem Total Shareholder Return (TSR) und der Aktienkursrendite zu berücksichtigen. In die TSR fließen der Wert von Abspaltungen oder diskontierten Kapitalerhöhungen sowie die Dividenden ein, wobei davon ausgegangen wird, dass die Dividenden reinvestiert werden. Man kann mit Fug und Recht behaupten, dass der TSR bei Aktien, die eine Dividende zahlen, ein vollständigeres Bild vermittelt. Im Fall von Vonovia liegt der TSR für die letzten 5 Jahre bei -28 %. Das ist mehr als die bereits erwähnte Kursrendite. Die von dem Unternehmen gezahlten Dividenden haben somit die Gesamtrendite der Aktionäre erhöht.

Eine andere Sichtweise

Vonovia erzielte in den letzten zwölf Monaten einen TSR von 13 %. Das war jedoch weniger als der Marktdurchschnitt. Positiv betrachtet ist das immer noch ein Gewinn, und es ist sicherlich besser als der jährliche Verlust von etwa 5 %, den das Unternehmen über ein halbes Jahrzehnt hinnehmen musste. Dies könnte also ein Zeichen dafür sein, dass sich das Schicksal des Unternehmens gewendet hat. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, aber es gibt andere Faktoren, die noch wichtiger sind. Dennoch sollten Sie sich darüber im Klaren sein, dass Vonovia in unserer Anlageanalyse 2 Warnzeichen aufweist, von denen uns eines ein wenig unbehaglich ist...

Natürlich könnten Sie eine fantastische Investition finden, wenn Sie woanders suchen. Werfen Sie also einen Blick auf diese kostenlose Liste von Unternehmen, von denen wir erwarten, dass sie ihre Erträge steigern werden.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an deutschen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Vonovia unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können uns auch eine E-Mail an editorial-team (at) simplywallst.com schicken.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.