Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Anleger über das Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität keineswegs gleichbedeutend mit Risiko ist". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir stellen fest, dass die Meyer Burger Technology AG (VTX:MBTN ) Schulden in ihrer Bilanz hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden helfen einem Unternehmen solange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Verschuldung gut verwaltet - und zwar zu seinem eigenen Vorteil. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die liquiden Mittel und die Schulden zusammen betrachten.

Siehe unsere letzte Analyse für Meyer Burger Technology

Wie hoch ist die Verschuldung von Meyer Burger Technology?

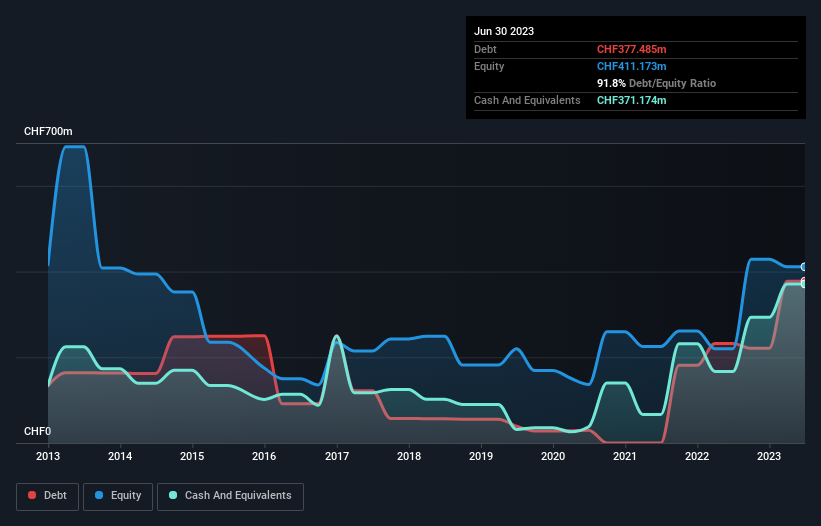

Die folgende Abbildung, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Meyer Burger Technology im Juni 2023 Schulden in Höhe von 377,5 Mio. CHF hatte, was einem Anstieg von 232,4 Mio. CHF innerhalb eines Jahres entspricht. Allerdings verfügte das Unternehmen auch über Barmittel in Höhe von CHF 371,2 Millionen, so dass die Nettoverschuldung CHF 6,31 Millionen betrug.

Wie solide ist die Bilanz von Meyer Burger Technology?

Gemäss der letzten gemeldeten Bilanz hatte Meyer Burger Technology Verbindlichkeiten in Höhe von CHF131.4 Mio., die innerhalb von 12 Monaten fällig wurden, und Verbindlichkeiten in Höhe von CHF354.0 Mio., die nach 12 Monaten fällig wurden. Demgegenüber stehen liquide Mittel in Höhe von 371,2 Mio. CHF und innerhalb eines Jahres fällige Forderungen in Höhe von 63,7 Mio. CHF. Die Verbindlichkeiten sind also um 50,5 Mio. CHF höher als die Barmittel und kurzfristigen Forderungen zusammen.

In Anbetracht der Marktkapitalisierung von Meyer Burger Technology von CHF 989.1 Mio. ist es schwer zu glauben, dass diese Verbindlichkeiten eine grosse Bedrohung darstellen. Dennoch ist es klar, dass wir die Bilanz weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert. Meyer Burger Technology weist praktisch keine Nettoverschuldung auf und hat somit eine sehr geringe Schuldenlast. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die zukünftigen Erträge, die Meyer Burger Technology in die Lage versetzen werden, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

In den letzten 12 Monaten hat Meyer Burger Technology einen Umsatz von CHF 187 Mio. erzielt, was einer Steigerung von 138% entspricht, obwohl das Unternehmen keinen Gewinn vor Zinsen und Steuern ausweist. Es besteht also kein Zweifel, dass die Aktionäre das Wachstum bejubeln.

Caveat Emptor

Trotz des Umsatzwachstums verzeichnete Meyer Burger Technology im letzten Jahr einen Verlust vor Zinsen und Steuern (EBIT). Um genau zu sein, belief sich der EBIT-Verlust auf CHF 76 Millionen. Wenn wir uns das ansehen und uns die Verbindlichkeiten in der Bilanz im Verhältnis zu den Barmitteln vor Augen führen, erscheint es uns unklug, dass das Unternehmen Schulden hat. Wir sind also der Meinung, dass die Bilanz etwas angespannt ist, wenn auch nicht völlig irreparabel. Ein weiterer Grund zur Vorsicht ist, dass das Unternehmen in den letzten zwölf Monaten einen negativen freien Cashflow von 227 Mio. CHF verzeichnete. Kurzum, es ist eine wirklich riskante Aktie. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Wir haben bei Meyer Burger Technology zwei Warnzeichen identifiziert (von denen mindestens eines nicht ignoriert werden sollte) , und diese zu verstehen, sollte Teil Ihres Anlageprozesses sein.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100% kostenlos zur Verfügung.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Meyer Burger Technology unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.