Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir stellen fest, dass die Roche Holding AG(VTX:ROG) durchaus Schulden in ihrer Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Der Vorteil von Fremdkapital ist natürlich, dass es oft billiges Kapital darstellt, vor allem wenn es die Verwässerung eines Unternehmens durch die Möglichkeit ersetzt, zu hohen Renditen zu reinvestieren. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die liquiden Mittel und die Verschuldung zusammen betrachten.

Siehe unsere neueste Analyse für Roche Holding

Wie hoch ist die Verschuldung der Roche Holding?

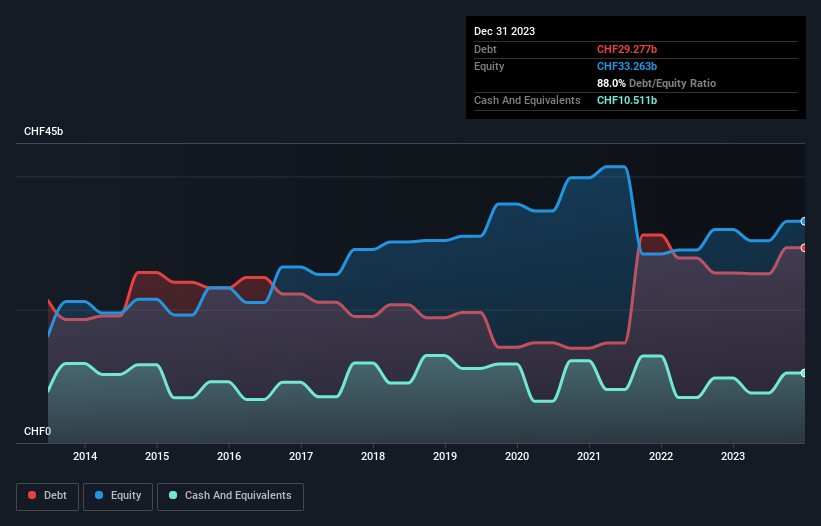

Wie Sie unten sehen können, hatte die Roche Holding Ende Dezember 2023 Schulden in Höhe von 29,3 Milliarden CHF, gegenüber 25,5 Milliarden CHF vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Dem stehen jedoch liquide Mittel in Höhe von 10,5 Milliarden Franken gegenüber, was zu einer Nettoverschuldung von rund 18,8 Milliarden Franken führt.

Ein Blick auf die Verbindlichkeiten der Roche Holding

Gemäss der letzten Bilanz hatte die Roche Holding Verbindlichkeiten in Höhe von 24,8 Milliarden CHF, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 32,4 Milliarden CHF, die nach 12 Monaten fällig waren. Demgegenüber standen liquide Mittel in Höhe von 10,5 Mrd. CHF und innerhalb eines Jahres fällige Forderungen in Höhe von 12,9 Mrd. CHF. Die Verbindlichkeiten sind also insgesamt 33,8 Milliarden CHF höher als die Barmittel und kurzfristigen Forderungen zusammen.

Natürlich hat die Roche Holding eine gigantische Marktkapitalisierung von CHF 181,3 Milliarden, so dass diese Verbindlichkeiten wahrscheinlich überschaubar sind. Aber es sind genügend Verbindlichkeiten vorhanden, um den Aktionären zu empfehlen, die Bilanz auch in Zukunft zu beobachten.

Wir messen die Verschuldung eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungen und Amortisationskosten.

Die Roche Holding hat ein niedriges Verhältnis von Nettoverschuldung zu EBITDA von nur 0,90. Und der EBIT deckt den Zinsaufwand um das 28,1-fache. Wir sind also ziemlich entspannt, was den äußerst konservativen Umgang mit Schulden angeht. Die schlechte Nachricht ist jedoch, dass der EBIT der Roche Holding in den letzten zwölf Monaten um 14% gesunken ist. Wir sind der Meinung, dass eine solche Entwicklung, wenn sie sich wiederholt, durchaus zu Schwierigkeiten für die Aktie führen könnte. Bei der Analyse der Verschuldung ist natürlich die Bilanz der Bereich, auf den man sich konzentrieren sollte. Die Fähigkeit der Roche Holding, auch in Zukunft eine gesunde Bilanz aufrechtzuerhalten, wird jedoch in erster Linie von den künftigen Gewinnen abhängen. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Und schließlich mag das Finanzamt zwar buchhalterische Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob der EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren verzeichnete die Roche Holding einen freien Cashflow in Höhe von 70 % ihres EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieser kalte, harte Cashflow bedeutet, dass das Unternehmen seine Schulden reduzieren kann, wenn es dies wünscht.

Unsere Meinung

Die gute Nachricht ist, dass die Roche Holding nachweislich in der Lage ist, ihren Zinsaufwand mit ihrem EBIT zu decken, was uns freut wie ein flauschiger Welpe ein Kleinkind. Aber die nackte Wahrheit ist, dass uns die Wachstumsrate des EBIT Sorgen bereitet. Alles in allem scheint die Roche Holding ihre derzeitige Verschuldung gut verkraften zu können. Auf der positiven Seite kann diese Verschuldung die Aktionärsrendite steigern, aber die potenzielle Kehrseite ist ein höheres Verlustrisiko, weshalb es sich lohnt, die Bilanz zu überwachen. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 1 Warnzeichen für die Roche Holding ausgemacht, das Sie kennen sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Roche Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.