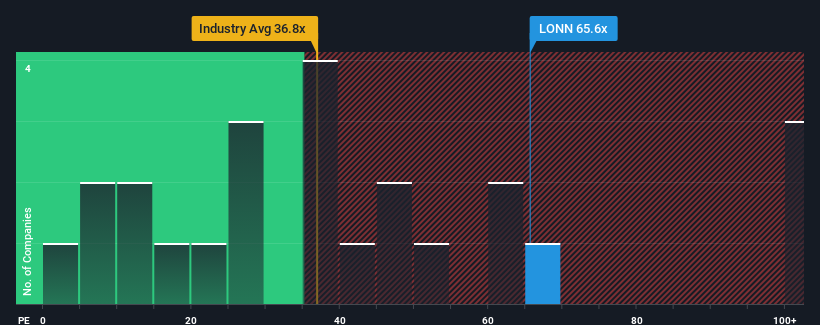

Das Kurs-Gewinn-Verhältnis (KGV) der Lonza Group AG(VTX:LONN) von 65,6 mag im Vergleich zum Schweizer Markt, wo rund die Hälfte der Unternehmen ein KGV von weniger als 20 aufweisen und sogar KGVs von weniger als 12 keine Seltenheit sind, im Moment wie ein Verkaufsargument wirken. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist.

Lonza Group könnte es besser gehen, da ihre Gewinne in letzter Zeit rückläufig waren, während die meisten anderen Unternehmen ein positives Gewinnwachstum verzeichneten. Eine Möglichkeit ist, dass das KGV hoch ist, weil die Anleger glauben, dass sich die schlechte Ertragslage ändern wird. Wenn dies nicht der Fall ist, könnten die bestehenden Aktionäre extrem nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Sehen Sie sich unsere neueste Analyse für Lonza Group an

Wie entwickelt sich das Wachstum von Lonza Group?

Ein so hohes Kurs-Gewinn-Verhältnis wie das von Lonza Group ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens auf dem besten Weg ist, den Markt deutlich zu übertreffen.

Betrachtet man die Ergebnisse des letzten Jahres, so muss man leider feststellen, dass die Gewinne des Unternehmens um 48 % gesunken sind. Das dämpfte die längerfristig gute Entwicklung, denn das dreijährige EPS-Wachstum beträgt immer noch beachtliche 7,4 %. Auch wenn es eine holprige Fahrt war, kann man doch sagen, dass das Gewinnwachstum des Unternehmens in letzter Zeit überwiegend respektabel war.

Was die Aussichten angeht, so dürften die Analysten, die das Unternehmen beobachten, in den nächsten drei Jahren ein Wachstum von 38 % pro Jahr erwarten. Da für den Markt nur ein jährliches Wachstum von 12 % prognostiziert wird, ist das Unternehmen in der Lage, ein stärkeres Ergebnis zu erzielen.

Anhand dieser Informationen wird deutlich, warum Lonza Group im Vergleich zum Markt zu einem so hohen KGV gehandelt wird. Offensichtlich sind die Aktionäre nicht daran interessiert, sich von einem Unternehmen zu trennen, das möglicherweise eine bessere Zukunft vor sich hat.

Das Wichtigste zum Mitnehmen

Das Kurs-Gewinn-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht gutes Barometer für die Gewinnerwartungen.

Wir haben festgestellt, dass Lonza Group ihr hohes Kurs-Gewinn-Verhältnis beibehält, weil ihr prognostiziertes Wachstum erwartungsgemäß höher ist als das des Gesamtmarktes. In diesem Stadium sind die Anleger der Meinung, dass das Potenzial für eine Verschlechterung der Erträge nicht groß genug ist, um ein niedrigeres KGV zu rechtfertigen. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs weiterhin stark stützen.

Bevor Sie den nächsten Schritt machen, sollten Sie die 2 Warnzeichen für Lonza Group kennen, die wir aufgedeckt haben.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über Lonza Group zu überdenken, sollten Sie unsere interaktive Liste hochwertiger Aktien durchsehen, um sich ein Bild davon zu machen, was es sonst noch gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Lonza Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.