Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Investor über das Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität keineswegs gleichbedeutend mit Risiko ist". Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass die TX Group AG(VTX:TXGN) Schulden in ihrer Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zu tilgen, entweder mit neuem Kapital oder mit freiem Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass es neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich können Schulden ein wichtiges Instrument in Unternehmen sein, insbesondere in kapitalintensiven Unternehmen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie unsere letzte Analyse für TX Group

Wie hoch ist die Verschuldung von TX Group?

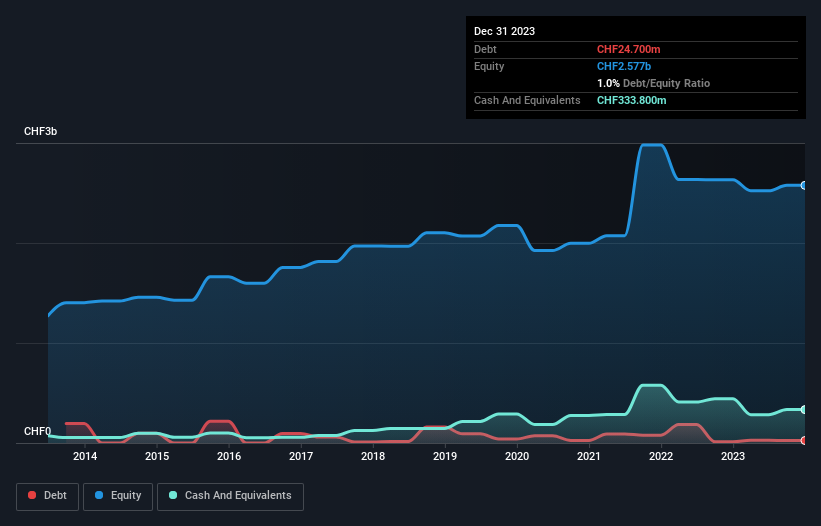

Die nachstehende Abbildung, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass die TX Group im Dezember 2023 Schulden in Höhe von 24,7 Mio. CHF hatte, was einem Anstieg von 11,9 Mio. CHF innerhalb eines Jahres entspricht. Dem stehen jedoch liquide Mittel in Höhe von 333,8 Mio. CHF gegenüber, d. h. ein Nettobarmittelbestand von 309,1 Mio. CHF.

Wie solide ist die Bilanz der TX Group?

Die letzten Bilanzdaten zeigen, dass TX Group Verbindlichkeiten in Höhe von 517,6 Mio. CHF hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 335,0 Mio. CHF, die danach fällig werden. Demgegenüber stehen liquide Mittel in Höhe von 333,8 Mio. CHF und innerhalb eines Jahres fällige Forderungen in Höhe von 288,5 Mio. CHF. Die Verbindlichkeiten sind also um 230,3 Mio. CHF höher als die Barmittel und kurzfristigen Forderungen zusammen.

Angesichts einer Marktkapitalisierung von CHF 1,63 Milliarden ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung für TX Group darstellen. Es gibt jedoch genügend Verbindlichkeiten, so dass wir den Aktionären empfehlen, die Bilanz auch in Zukunft zu beobachten. Die TX Group hat zwar nennenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass sie ihre Schulden sicher verwalten kann.

Noch beeindruckender ist die Tatsache, dass die TX Group ihr EBIT innerhalb von zwölf Monaten um 106 % steigern konnte. Diese Steigerung wird es noch einfacher machen, die Schulden in Zukunft abzubauen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob die TX Group ihre Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Die TX Group mag zwar über Nettobarmittel in der Bilanz verfügen, aber es ist dennoch interessant zu sehen, wie gut das Unternehmen seinen Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umwandelt, denn dies wird sowohl den Bedarf an Schulden als auch die Fähigkeit, Schulden zu verwalten, beeinflussen. Zum Glück für alle Aktionäre hat die TX Group in den letzten drei Jahren mehr freien Cashflow als EBIT erwirtschaftet. Es gibt nichts Besseres als eingehende Barmittel, wenn es darum geht, in der Gunst der Kreditgeber zu bleiben.

Resümee

Obwohl die Bilanz der TX Group aufgrund der Gesamtverbindlichkeiten nicht besonders stark ist, ist es eindeutig positiv zu sehen, dass sie über eine Nettoliquidität von CHF 309,1 Millionen verfügt. Und sie hat uns mit einem freien Cashflow von CHF156 Mio. beeindruckt, was 297% ihres EBIT entspricht. Wir halten den Einsatz von Fremdkapital durch die TX Group also nicht für riskant. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber nicht alle Investitionsrisiken sind in der Bilanz enthalten - im Gegenteil. Ein typisches Beispiel: Wir haben 1 Warnzeichen für TX Group entdeckt, das Sie beachten sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob TX Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.