Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Anleger, den ich kenne, sorgt sich um dieses Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie bei vielen anderen Unternehmen kann auch SHL Telemedicine Ltd. (VTX:SHLTN ) auf Schulden zurück. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann risikoreich, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es durch freien Cashflow oder durch die Beschaffung von Kapital zu einem attraktiven Preis. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, vor allem wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere letzte Analyse zu SHL Telemedicine

Wie hoch ist die Verschuldung von SHL Telemedicine?

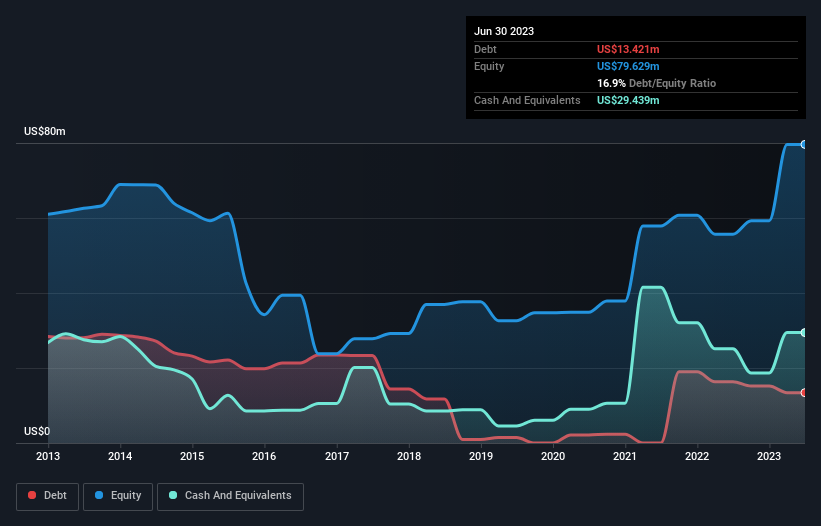

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass SHL Telemedicine Ende Juni 2023 Schulden in Höhe von 13,4 Mio. US-Dollar hatte, was einer Verringerung von 16,3 Mio. US-Dollar innerhalb eines Jahres entspricht. Dem stehen jedoch 29,4 Mio. USD an Barmitteln gegenüber, so dass das Unternehmen über 16,0 Mio. USD an Nettobarmitteln verfügt.

Wie solide ist die Bilanz von SHL Telemedicine?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass SHL Telemedicine Verbindlichkeiten in Höhe von 15,9 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 24,3 Mio. US$, die danach fällig werden. Diesen Verpflichtungen stehen liquide Mittel in Höhe von 29,4 Mio. US$ sowie innerhalb von 12 Monaten fällige Forderungen im Wert von 11,0 Mio. US$ gegenüber. Diese liquiden Mittel entsprechen also in etwa den gesamten Verbindlichkeiten.

Diese Situation zeigt, dass die Bilanz von SHL Telemedicine recht solide ist, da die Gesamtverbindlichkeiten in etwa den liquiden Mitteln entsprechen. Es ist also sehr unwahrscheinlich, dass das 150,9-Millionen-US-Dollar-Unternehmen knapp bei Kasse ist, aber es lohnt sich dennoch, die Bilanz im Auge zu behalten. Einfach ausgedrückt: Die Tatsache, dass SHL Telemedicine mehr Barmittel als Schulden hat, ist wohl ein guter Hinweis darauf, dass das Unternehmen seine Schulden sicher verwalten kann. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind die Erträge von SHL Telemedicine, die Einfluss darauf haben werden, wie sich die Bilanz in Zukunft entwickelt. Wenn Sie also mehr über die Erträge erfahren möchten, lohnt sich ein Blick auf diese Grafik der langfristigen Ertragsentwicklung .

In den letzten 12 Monaten machte SHL Telemedicine auf EBIT-Ebene einen Verlust und verzeichnete einen Umsatzrückgang auf 57 Millionen US-Dollar, was einem Rückgang von 3,9 % entspricht. Das ist nicht das, was wir uns erhoffen würden.

Wie riskant ist SHL Telemedicine also?

Statistisch gesehen sind Unternehmen, die Geld verlieren, risikoreicher als solche, die Geld verdienen. Und wir stellen fest, dass SHL Telemedicine im letzten Jahr einen Verlust beim Gewinn vor Zinsen und Steuern (EBIT) verzeichnete. Im gleichen Zeitraum verzeichnete das Unternehmen einen negativen freien Cashflow in Höhe von 12 Mio. USD und einen Buchverlust von 2,3 Mio. USD. Mit einer Bilanzsumme von nur 16,0 Mio. US$ scheint es, dass das Unternehmen bald wieder Kapital aufnehmen muss. Auch wenn die Bilanz ausreichend liquide zu sein scheint, macht uns die Verschuldung immer ein wenig nervös, wenn ein Unternehmen nicht regelmäßig freien Cashflow produziert. Bei der Analyse der Verschuldung ist die Bilanz der offensichtliche Ansatzpunkt. Doch nicht alle Investitionsrisiken sind in der Bilanz zu finden - im Gegenteil. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 3 Warnzeichen für SHL Telemedicine ausgemacht ( von denen 2 bedenklich sind!), die Sie kennen sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

If you're looking to trade SHL Telemedicine, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob SHL Telemedicine unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.