Die Aktionäre der Villars Holding S.A.(VTX:VILN) werden sich freuen, dass der Aktienkurs einen großartigen Monat hinter sich hat, in dem er um 28 % gestiegen ist und sich von der vorherigen Schwäche erholt hat. Die schlechte Nachricht ist, dass die Aktionäre auch nach der Erholung der Aktie in den letzten 30 Tagen immer noch einen Rückstand von etwa 6,5 % gegenüber dem letzten Jahr haben.

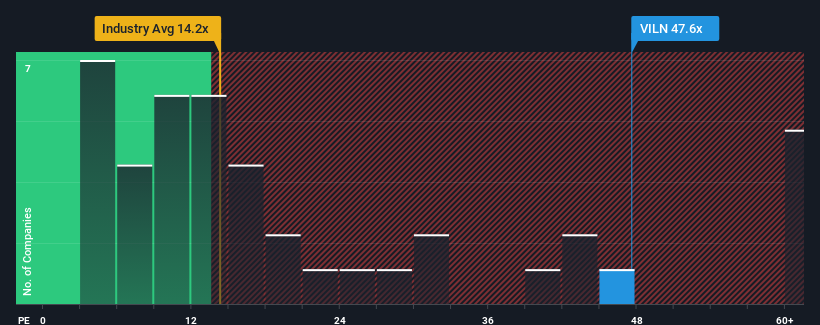

Nach dem kräftigen Kursanstieg könnte das Kurs-Gewinn-Verhältnis (KGV) der Villars Holding von 47,6 im Vergleich zum Schweizer Markt, wo etwa die Hälfte der Unternehmen ein KGV von weniger als 19 aufweist und sogar KGVs von weniger als 12 keine Seltenheit sind, derzeit wie ein guter Kauf aussehen. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist.

Ein Beispiel: Die Erträge der Villars Holding haben sich im letzten Jahr verschlechtert, was keineswegs ideal ist. Möglicherweise gehen viele davon aus, dass das Unternehmen die meisten anderen Unternehmen in der kommenden Zeit immer noch übertreffen wird, so dass das KGV nicht zusammengebrochen ist. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Sehen Sie sich unsere neueste Analyse zu Villars Holding an

Gibt es genug Wachstum für Villars Holding?

Das Kurs-Gewinn-Verhältnis von Villars Holding ist typisch für ein Unternehmen, von dem ein sehr starkes Wachstum erwartet wird und das sich vor allem viel besser als der Markt entwickelt.

Ein Blick in die Vergangenheit zeigt, dass das Wachstum des Gewinns pro Aktie im letzten Jahr mit einem enttäuschenden Rückgang von 31 % kein Grund zur Freude war. Das dämpfte die gute längerfristige Entwicklung, denn das dreijährige Wachstum des Gewinns je Aktie liegt immer noch bei insgesamt beachtlichen 12 %. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum im Allgemeinen gute Arbeit beim Gewinnwachstum geleistet hat, auch wenn es unterwegs einige Schluckaufs gab.

Im Vergleich zum Markt, für den in den nächsten 12 Monaten ein Wachstum von 6,2 % prognostiziert wird, ist die Dynamik des Unternehmens auf der Grundlage der jüngsten mittelfristigen annualisierten Ertragsergebnisse schwächer.

Angesichts dieser Informationen finden wir es bedenklich, dass die Villars Holding zu einem höheren KGV als der Markt gehandelt wird. Offensichtlich sind viele Anleger des Unternehmens weitaus optimistischer, als es die jüngste Zeit vermuten lässt, und wollen ihre Aktien nicht um jeden Preis abgeben. Es ist gut möglich, dass sich die bestehenden Aktionäre auf künftige Enttäuschungen einstellen, wenn das KGV auf ein Niveau fällt, das eher den jüngsten Wachstumsraten entspricht.

Das Schlusswort

Der starke Anstieg des Aktienkurses hat auch das KGV der Villars Holding in große Höhen getrieben. Das Kurs-Gewinn-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann aber ein praktischer Hinweis auf die Zukunftsaussichten des Unternehmens sein.

Unsere Untersuchung der Villars Holding ergab, dass die dreijährigen Gewinntrends das hohe Kurs-Gewinn-Verhältnis nicht annähernd so stark beeinflussen, wie wir es vorhergesagt hätten, da sie schlechter aussehen als die aktuellen Markterwartungen. Wenn wir schwache Erträge sehen, die langsamer wachsen als der Markt, vermuten wir, dass der Aktienkurs zu sinken droht und das hohe KGV sinkt. Wenn sich die jüngsten mittelfristigen Gewinntrends fortsetzen, besteht ein erhebliches Risiko für die Investitionen der Aktionäre und die Gefahr, dass potenzielle Anleger eine überhöhte Prämie zahlen.

Außerdem sollten Sie sich über diese 3 Warnzeichen informieren, die wir bei Villars Holding entdeckt haben.

Vielleicht finden Sie eine bessere Investition als Villars Holding. Wenn Sie eine Auswahl möglicher Kandidaten suchen, sehen Sie sich diese kostenlose Liste interessanter Unternehmen an, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Erträge steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Villars Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.