Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Anleger, den ich kenne, sorgt sich um dieses Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir können sehen, dass die VAT Group AG(VTX:VACN) in ihrem Geschäft Schulden macht. Aber ist diese Verschuldung ein Grund zur Sorge für die Aktionäre?

Warum sind Schulden ein Risiko?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, wenn ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich können Schulden ein wichtiges Instrument in Unternehmen sein, insbesondere in kapitalintensiven Unternehmen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Wie hoch ist die Nettoverschuldung der VAT Group?

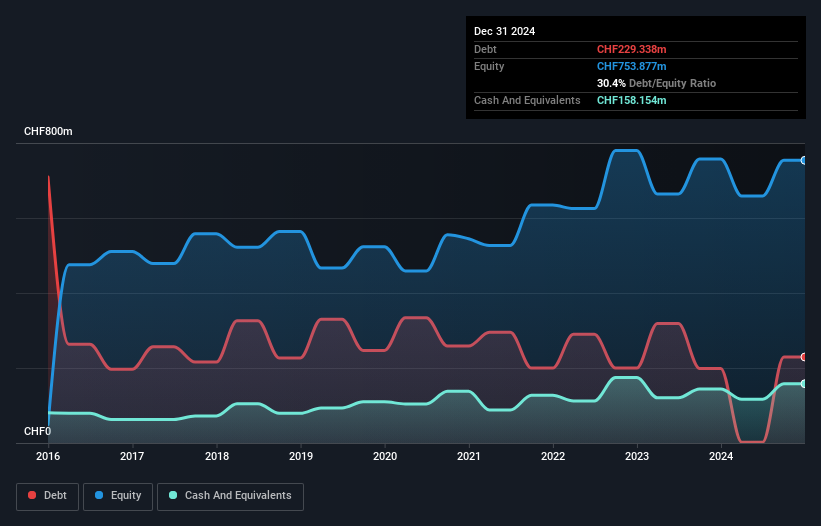

Wie Sie unten sehen können, wies die VAT Group Ende Dezember 2024 eine Verschuldung von 229,3 Mio. CHF auf, gegenüber 199,0 Mio. CHF vor einem Jahr. Klicken Sie auf das Bild für weitere Details. Da das Unternehmen jedoch über eine Barreserve von 158,2 Mio. CHF verfügt, ist die Nettoverschuldung mit rund 71,2 Mio. CHF geringer.

Ein Blick auf die Verbindlichkeiten der VAT Group

Die letzten Bilanzdaten zeigen, dass die VAT Group Verbindlichkeiten in Höhe von 226,6 Mio. CHF hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 314,2 Mio. CHF, die danach fällig werden. Diesen Verpflichtungen stehen liquide Mittel in Höhe von 158,2 Mio. CHF sowie Forderungen in Höhe von 143,1 Mio. CHF gegenüber, die innerhalb von 12 Monaten fällig werden. Die Verbindlichkeiten übersteigen somit die Summe der Barmittel und der kurzfristigen Forderungen um 239,7 Mio. CHF.

Da die börsennotierten Aktien der VAT Group einen Gesamtwert von 8,44 Milliarden CHF haben, scheint es unwahrscheinlich, dass diese Höhe der Verbindlichkeiten eine größere Bedrohung darstellt. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert. Die VAT Group weist praktisch keine Nettoverschuldung auf und hat somit eine sehr geringe Schuldenlast.

Sehen Sie sich unsere neueste Analyse für VAT Group an

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) dividieren und berechnen, wie leicht das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung im Verhältnis zum EBITDA) als auch den tatsächlichen Zinsaufwand im Zusammenhang mit dieser Verschuldung (Zinsdeckungsgrad) berücksichtigen.

Die Nettoverschuldung der VAT Group beträgt nur das 0,25-fache ihres EBITDA. Und der EBIT deckt den Zinsaufwand um das 54,3-fache. Man könnte also argumentieren, dass das Unternehmen durch seine Schulden nicht mehr bedroht ist als ein Elefant durch eine Maus. Und wir nehmen auch mit Wohlwollen zur Kenntnis, dass die VAT Group ihren EBIT im letzten Jahr um 19 % gesteigert hat, was ihre Schuldenlast leichter zu bewältigen macht. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob die VAT Group ihre Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir prüfen daher immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren verzeichnete die VAT Group einen freien Cashflow in Höhe von 74 % ihres EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieses kalte, harte Geld bedeutet, dass das Unternehmen seine Schulden abbauen kann, wenn es dies möchte.

Unsere Meinung

Die gute Nachricht ist, dass die VAT Group nachweislich in der Lage ist, ihren Zinsaufwand mit ihrem EBIT zu decken, was uns so erfreut wie ein flauschiger Welpe ein Kleinkind. Und das ist nur der Anfang der guten Nachrichten, denn auch das Verhältnis von Nettoverschuldung zu EBITDA ist sehr ermutigend. In Anbetracht dieser Faktoren haben wir den Eindruck, dass die VAT Group mit ihrer Verschuldung recht vorsichtig umgeht und die Risiken gut unter Kontrolle zu haben scheint. Wir sind also nicht besorgt über die Verwendung einer geringen Verschuldung in der Bilanz. Bei der Analyse des Verschuldungsniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Wir haben bei der VAT Group 2 Warnzeichen identifiziert , deren Verständnis Teil Ihres Investitionsprozesses sein sollte.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob VAT Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.