Die robusten jüngsten Ergebnisse der Kapsch TrafficCom AG(VIE:KTCG) haben der Aktie nicht viel gebracht. Die statutarische Gewinnzahl erzählt jedoch nicht die ganze Geschichte, und wir haben einige Faktoren gefunden, die für die Aktionäre von Bedeutung sein könnten.

Siehe unsere aktuelle Analyse zu Kapsch TrafficCom

Die Ergebnisse von Kapsch TrafficCom im Detail

Viele Investoren haben noch nie etwas von der Accrual Ratio aus dem Cashflow gehört, aber sie ist tatsächlich ein nützliches Maß dafür, wie gut der Gewinn eines Unternehmens durch den freien Cashflow (FCF) in einem bestimmten Zeitraum gedeckt ist. Im Klartext: Diese Kennzahl subtrahiert den FCF vom Nettogewinn und teilt diese Zahl durch das durchschnittliche Betriebsvermögen des Unternehmens in diesem Zeitraum. Man könnte die Abgrenzungsquote vom Cashflow als die "Nicht-FCF-Gewinnquote" betrachten.

Daher wird es eigentlich als gut angesehen, wenn ein Unternehmen eine negative Periodenabgrenzungsquote hat, aber als schlecht, wenn seine Periodenabgrenzungsquote positiv ist. Während eine positive Periodenabgrenzungsquote, die auf ein gewisses Maß an nicht zahlungswirksamen Gewinnen hinweist, kein Problem darstellt, ist eine hohe Periodenabgrenzungsquote wohl eher schlecht, da sie darauf hindeutet, dass den Papiergewinnen kein Cashflow gegenübersteht. Um ein Papier von Lewellen und Resutek aus dem Jahr 2014 zu zitieren: "Unternehmen mit höheren Rückstellungen sind in der Zukunft tendenziell weniger profitabel".

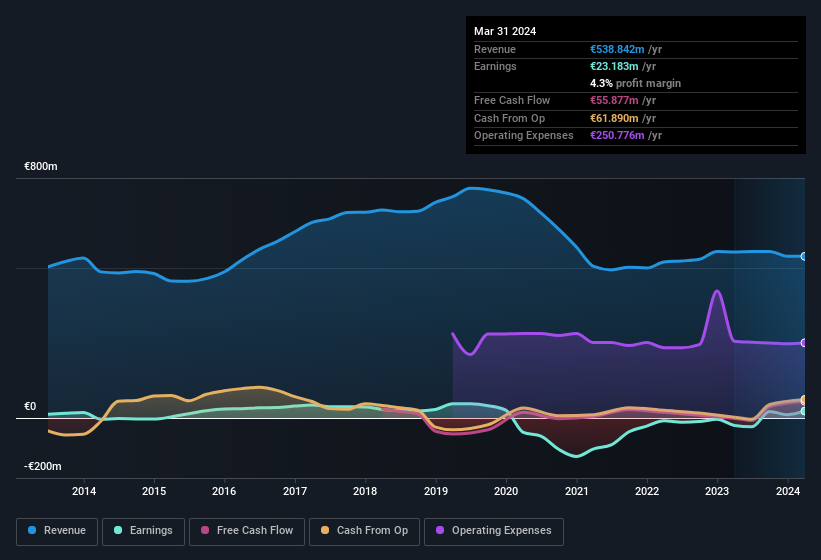

In den zwölf Monaten bis März 2024 verzeichnete Kapsch TrafficCom eine Accrual Ratio von -0,19. Das bedeutet, dass der freie Cashflow deutlich über dem statutarischen Gewinn lag. Tatsächlich betrug der Free Cashflow im vergangenen Jahr 56 Mio. € und damit deutlich mehr als der statutarische Gewinn von 23,2 Mio. €. In Anbetracht der Tatsache, dass Kapsch TrafficCom in der vorangegangenen Periode einen negativen Free Cashflow hatte, scheint das Ergebnis von 56 Mio. € für die letzten zwölf Monate ein Schritt in die richtige Richtung zu sein. Allerdings gibt es noch mehr zu beachten. Wir können uns ansehen, wie sich ungewöhnliche Posten in der Gewinn- und Verlustrechnung auf die Rückstellungsquote ausgewirkt haben, und untersuchen, wie sich die Verwässerung negativ auf die Aktionäre auswirkt.

Sie werden sich vielleicht fragen, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Um den Wert des Gewinnwachstums eines Unternehmens zu verstehen, ist es unerlässlich, die Verwässerung der Interessen der Aktionäre zu berücksichtigen. Tatsächlich hat Kapsch TrafficCom die Anzahl der ausgegebenen Aktien in den letzten zwölf Monaten durch die Ausgabe neuer Aktien um 10,0% erhöht. Daher erhält jede Aktie nun einen geringeren Anteil am Gewinn. Kennzahlen pro Aktie wie der Gewinn pro Aktie helfen uns zu verstehen, wie sehr die tatsächlichen Aktionäre von den Gewinnen des Unternehmens profitieren, während die Höhe des Nettogewinns uns einen besseren Überblick über die absolute Größe des Unternehmens gibt. Sehen Sie sich das historische EPS-Wachstum von Kapsch TrafficCom an, indem Sie auf diesen Link klicken.

Wie wirkt sich die Verwässerung auf den Gewinn pro Aktie (EPS) von Kapsch TrafficCom aus?

Vor drei Jahren hat Kapsch TrafficCom Geld verloren. Und selbst wenn wir uns nur auf die letzten zwölf Monate konzentrieren, haben wir keine aussagekräftige Wachstumsrate, da das Unternehmen auch vor einem Jahr einen Verlust gemacht hat. Was wir wissen, ist, dass es zwar schön ist, in den letzten zwölf Monaten einen Gewinn zu sehen, aber dieser Gewinn wäre pro Aktie besser gewesen, wenn das Unternehmen keine Aktien hätte ausgeben müssen. Sie sehen also ganz klar, dass sich die Verwässerung auf die Gewinne der Aktionäre auswirkt.

Wenn der Gewinn pro Aktie von Kapsch TrafficCom im Laufe der Zeit steigen kann, dann verbessert das die Chancen, dass sich der Aktienkurs in dieselbe Richtung bewegt, drastisch. Andererseits wären wir weit weniger begeistert, wenn wir erfahren würden, dass sich der Gewinn (aber nicht das EPS) verbessert. Für den normalen Kleinaktionär ist der Gewinn je Aktie ein guter Maßstab, um seinen hypothetischen "Anteil" am Gewinn des Unternehmens zu überprüfen.

Die Auswirkung ungewöhnlicher Posten auf den Gewinn

Überraschenderweise wurde der Gewinn von Kapsch TrafficCom auf dem Papier durch ungewöhnliche Posten in Höhe von 1,9 Mio. € erhöht, da die Abgrenzungsquote des Unternehmens eine starke Cash Conversion impliziert. Obwohl wir Gewinnsteigerungen gerne sehen, sind wir etwas vorsichtiger, wenn ungewöhnliche Posten einen großen Beitrag geleistet haben. Wir haben die Zahlen der meisten börsennotierten Unternehmen weltweit überprüft, und es ist sehr üblich, dass ungewöhnliche Posten einmaliger Natur sind. Und das ist ja auch genau das, was die buchhalterische Terminologie impliziert. Wenn sich dieser Beitrag bei Kapsch TrafficCom nicht wiederholt, dann würden wir bei sonst gleichen Bedingungen einen Gewinnrückgang für das laufende Jahr erwarten.

Unsere Meinung zur Gewinnentwicklung von Kapsch TrafficCom

Zusammenfassend lässt sich sagen, dass die Rückstellungsquote von Kapsch TrafficCom darauf hindeutet, dass die Gewinne gut durch Barmittel gedeckt sind, aber der Schub durch ungewöhnliche Posten wird sich wahrscheinlich nicht dauerhaft wiederholen. Darüber hinaus bedeutet die Verwässerung, dass die Gewinne nun auf mehrere Arten aufgeteilt werden. In Anbetracht dieser Faktoren sind wir der Meinung, dass die statutarischen Gewinne von Kapsch TrafficCom kein allzu strenges Bild des Unternehmens vermitteln. Vor diesem Hintergrund würden wir eine Investition in eine Aktie nur dann in Betracht ziehen, wenn wir die Risiken genau verstanden haben. Wir haben zum Beispiel 3 Warnzeichen für Kapsch TrafficCom identifiziert (1 kann nicht ignoriert werden), die Sie kennen sollten.

In diesem Artikel haben wir uns mit einer Reihe von Faktoren befasst, die den Nutzen von Gewinnzahlen als Richtschnur für ein Unternehmen beeinträchtigen können. Es gibt aber noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Manche Menschen halten eine hohe Eigenkapitalrendite für ein gutes Zeichen eines Qualitätsunternehmens. Auch wenn Sie dafür ein wenig recherchieren müssen, könnten diese kostenlose Sammlung von Unternehmen mit hoher Eigenkapitalrendite oder diese Liste von Aktien mit hohem Insideranteil für Sie nützlich sein.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Kapsch TrafficCom unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.