Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Anleger, den ich kenne, sorgt sich um dieses Risiko. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir stellen fest, dass die Mayr-Melnhof Karton AG (VIE:MMK ) durchaus Schulden in ihrer Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung gefährlich?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, entweder mit freiem Cashflow oder durch die Aufnahme von Kapital zu einem attraktiven Preis. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere letzte Analyse für Mayr-Melnhof Karton

Wie hoch ist die Nettoverschuldung von Mayr-Melnhof Karton?

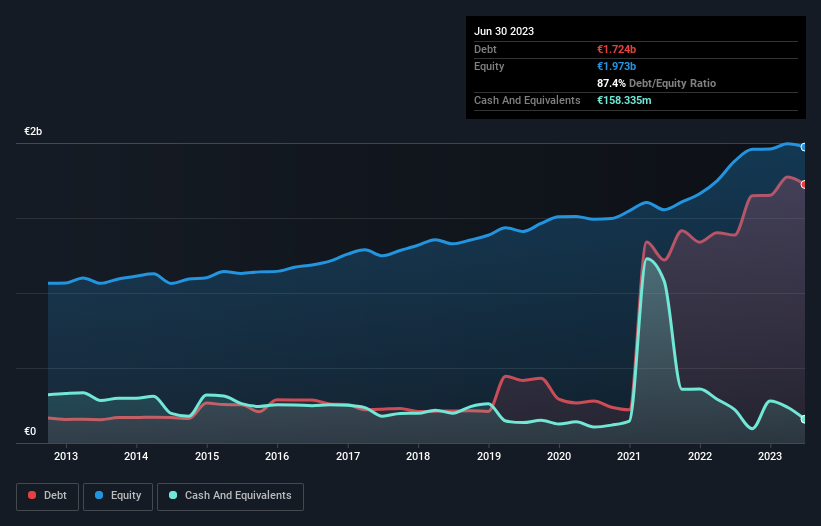

Wie Sie unten sehen können, hatte Mayr-Melnhof Karton Ende Juni 2023 Schulden in Höhe von 1,72 Mrd. €, gegenüber 1,39 Mrd. € vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Dem stehen jedoch 158,3 Mio. € an Barmitteln gegenüber, was zu einer Nettoverschuldung von etwa 1,57 Mrd. € führt.

Wie stark ist die Bilanz von Mayr-Melnhof Karton?

Aus der letzten Bilanz geht hervor, dass Mayr-Melnhof Karton Verbindlichkeiten in Höhe von 995,9 Mio. € hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 1,89 Mrd. €, die danach fällig werden. Demgegenüber stehen liquide Mittel in Höhe von 158,3 Mio. € und innerhalb eines Jahres fällige Forderungen in Höhe von 706,5 Mio. €. Damit sind die Verbindlichkeiten insgesamt 2,02 Mrd. € höher als die Barmittel und kurzfristigen Forderungen zusammen.

Im Verhältnis zu seiner Marktkapitalisierung von 2,60 Mrd. € ist das eine enorme Verschuldung. Sollten die Kreditgeber des Unternehmens verlangen, dass die Bilanz gestärkt wird, müssten die Aktionäre mit einer erheblichen Verwässerung rechnen.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Der Vorteil dieses Ansatzes ist, dass wir sowohl die absolute Höhe der Verschuldung (mit Nettoverschuldung zu EBITDA) als auch den tatsächlichen Zinsaufwand, der mit dieser Verschuldung verbunden ist (mit Zinsdeckungsgrad), berücksichtigen.

Mayr-Melnhof Karton hat ein Verhältnis von Schulden zu EBITDA von 2,8, was auf eine beträchtliche Verschuldung hindeutet, aber für die meisten Arten von Unternehmen immer noch recht vernünftig ist. Das EBIT beträgt jedoch etwa das 11,9-fache des Zinsaufwands, was bedeutet, dass das Unternehmen nicht wirklich hohe Kosten für die Aufrechterhaltung dieses Verschuldungsniveaus zahlt. Selbst wenn sich die niedrigen Kosten als untragbar erweisen sollten, ist dies ein gutes Zeichen. Die schlechte Nachricht ist, dass das EBIT von Mayr-Melnhof Karton im letzten Jahr um 15 % gesunken ist. Wenn dieser Rückgang nicht gestoppt werden kann, wird das Schuldenmanagement schwieriger sein als der Verkauf von Eis mit Brokkoli-Geschmack zu einem höheren Preis. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Aber es sind vor allem die zukünftigen Erträge, die Mayr-Melnhof Karton in die Lage versetzen werden, auch in Zukunft eine gesunde Bilanz aufrechtzuerhalten. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barer Münze tilgen, nicht mit Buchgewinnen. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch den freien Cashflow gedeckt ist. In den letzten drei Jahren wies Mayr-Melnhof Karton einen freien Cashflow im Wert von 3,4 % seines EBIT aus, was wirklich recht niedrig ist. Für uns weckt eine so niedrige Cash Conversion ein wenig Paranoia hinsichtlich der Fähigkeit, Schulden zu tilgen.

Unsere Meinung

Um ehrlich zu sein, sowohl Mayr-Melnhof Kartons Umwandlung des EBIT in freien Cashflow als auch seine Erfolgsbilanz in Bezug auf das (Nicht-)Wachstum des EBIT lassen uns die Höhe der Verschuldung als eher unangenehm empfinden. Aber zumindest deckt Mayr-Melnhof Karton seinen Zinsaufwand ziemlich gut durch das EBIT ab, was ermutigend ist. Insgesamt kann man sagen, dass die Verschuldung von Mayr-Melnhof Karton so hoch ist, dass es einige echte Risiken in der Bilanz gibt. Wenn alles gut läuft, kann sich das auszahlen, aber die Kehrseite dieser Verschuldung ist ein größeres Risiko von dauerhaften Verlusten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. So haben wir für Mayr-Melnhof Karton 3 Warnzeichen entdeckt (1 ist signifikant!), die Sie beachten sollten, bevor Sie hier investieren.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Mayr-Melnhof Karton unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.