Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Ulta Beauty, Inc.(NASDAQ:ULTA) şirketinin bilançosunda borç bulunduğunu not ediyoruz. Ancak daha önemli olan soru şu: Bu borç ne kadar risk yaratıyor?

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

Ulta Beauty için en son analizimize bakın

Ulta Beauty'nin Borcu Ne Kadar?

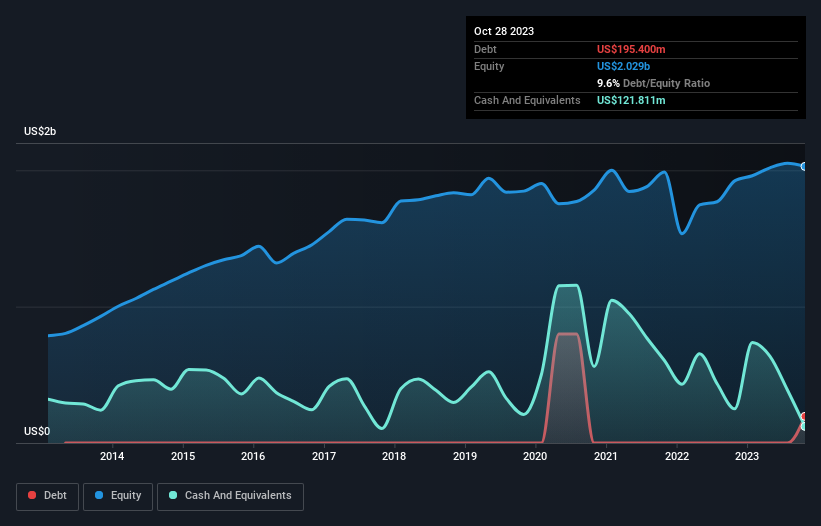

Aşağıda görebileceğiniz gibi, Ekim 2023 sonunda Ulta Beauty'nin bir yıl önce hiç borcu yokken 195,4 milyon ABD Doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Bununla birlikte, 121,8 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 73,6 milyon ABD$ ile daha azdır.

Ulta Beauty'nin Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Ulta Beauty'nin bir yıl içinde vadesi dolacak 1,84 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi dolacak 1,73 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 121,8 milyon ABD Doları nakit ve 202,9 milyon ABD Doları tutarında 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 3,24 milyar ABD$ daha fazladır.

Elbette Ulta Beauty 23,8 milyar ABD doları gibi devasa bir piyasa değerine sahip, dolayısıyla bu yükümlülükler muhtemelen yönetilebilir. Ancak, zaman içinde değişebileceğinden, bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz. Ancak her iki durumda da Ulta Beauty'nin neredeyse hiç net borcu yok, bu nedenle ağır bir borç yükü olmadığını söylemek doğru olur!

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Ulta Beauty'nin net borcunun FAVÖK'e oranının sadece 0,04 olmasının da gösterdiği gibi neredeyse hiç net borcu yoktur. Mizahi bir şekilde, aslında son on iki ayda ödemek zorunda olduğundan daha fazla faiz aldı. Yani borcu, olimpik bir buz patencisinin pirueti idare ettiği gibi idare edebildiğini söylemek doğru olur. Neyse ki Ulta Beauty geçen yıl FVÖK'ünü %3,0 oranında artırarak borç yükünün daha da yönetilebilir görünmesini sağladı. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Ulta Beauty'nin ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda Ulta Beauty, beklediğimiz gibi, FVÖK'ünün %60'ına denk gelen sağlam bir serbest nakit akışı üretti. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Ne mutlu ki, Ulta Beauty'nin etkileyici faiz oranı, borç konusunda üstünlük sağladığını gösteriyor. Ve bu sadece iyi haberlerin başlangıcı çünkü net borcun FAVÖK'e oranı da oldukça iç açıcı. Yukarıdaki faktörleri göz önünde bulundurduğumuzda, Ulta Beauty'nin borç kullanımı konusunda oldukça mantıklı olduğu görülüyor. Bu bir miktar risk getirse de, hissedarlar için getirileri de artırabilir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında var olan riskler içerebilir. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve Ulta Beauty için bilmeniz gereken 1 uyarı işareti tespit ettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Ulta Beauty might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.