Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı değildir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Ternium S.A. 'nın (NYSE:TX ) bilançosunda borç olduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Ternium için son analizimizi görüntüleyin

Ternium'un Borcu Ne Kadar?

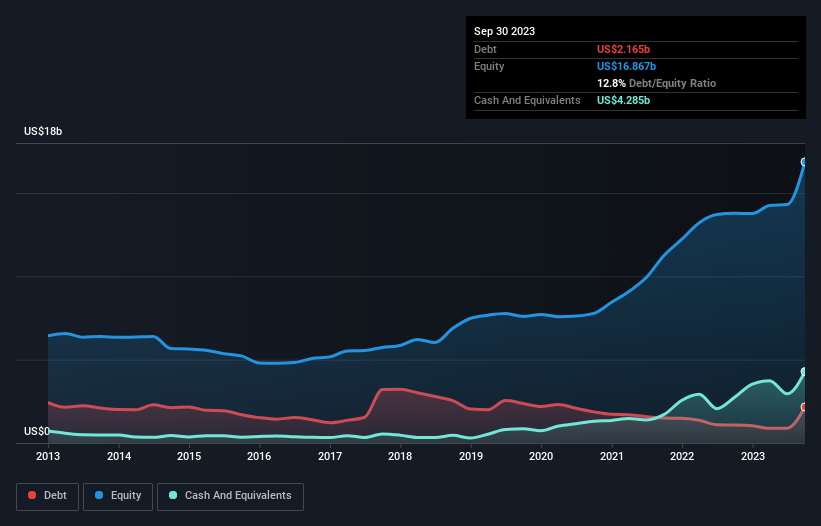

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Eylül 2023'te Ternium'un bir yıl içinde 1,08 milyar ABD dolarından 2,17 milyar ABD doları borcu olduğunu göstermektedir. Ancak öte yandan 4,29 milyar ABD$ nakit paraya sahiptir ve bu da 2,12 milyar ABD$ net nakit pozisyonuna yol açmaktadır.

Ternium'un Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Ternium'un 12 ay içinde ödenmesi gereken 3,93 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 3,49 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 4,29 milyar ABD$ nakit ve vadesi 12 ay içinde dolacak 3,34 milyar ABD$ alacağı bulunmaktadır. Yani toplam yükümlülüklerinden 202,0 milyon ABD$ daha fazla likit varlığa sahiptir.

Bu fazlalık, Ternium'un muhafazakâr bir bilançoya sahip olduğunu ve muhtemelen borcunu çok fazla zorlanmadan ortadan kaldırabileceğini göstermektedir. Basitçe ifade etmek gerekirse, Ternium'un borçtan daha fazla nakde sahip olması, borcunu güvenli bir şekilde yönetebileceğinin tartışmasız iyi bir göstergesidir.

Aslında Ternium'un kurtarıcı lütfu düşük borç seviyeleri, çünkü EBIT'i son on iki ayda %56 düştü. Bir şirket kazancının düştüğünü gördüğünde, bazen kredi verenleriyle ilişkilerinin bozulduğunu görebilir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Ternium'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir şirket borcunu muhasebe kârlarıyla değil, yalnızca nakit parayla ödeyebilir. Ternium'un bilançosunda net nakit olsa da, bu nakit dengesini ne kadar hızlı oluşturduğunu (veya aşındırdığını) anlamamıza yardımcı olması için faiz ve vergi öncesi kazancı (FVÖK) serbest nakit akışına dönüştürme yeteneğine bir göz atmaya değer. Son üç yılda Ternium, beklediğimiz gibi, FVÖK'ün %52'sine denk gelen sağlam bir serbest nakit akışı üretti. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Özetlemek gerekirse

Bir şirketin borcunu araştırmak her zaman mantıklı olsa da, bu durumda Ternium'un 2,12 milyar ABD doları net nakdi ve iyi görünen bir bilançosu var. Dolayısıyla Ternium'un borç kullanımından rahatsız değiliz. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Ternium için buraya yatırım yapmadan önce bilmeniz gereken 2 uyarı işareti keşfettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Ternium might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.