Junio de 2024 Perspectiva de las empresas estadounidenses de crecimiento con una alta participación de información privilegiada

Revisado por Simply Wall St

En junio de 2024, el mercado bursátil estadounidense presenta un panorama mixto, con sectores como el tecnológico experimentando fluctuaciones en medio de incertidumbres económicas más amplias. En este contexto, las empresas de crecimiento con un alto nivel de participación interna pueden ofrecer a los inversores una estabilidad potencial y una alineación de intereses entre los accionistas y la dirección. En tiempos de volatilidad del mercado, las empresas en las que las personas con información privilegiada tienen una participación significativa pueden percibirse como más comprometidas, lo que puede conducir a una gestión más prudente y a un enfoque estratégico a largo plazo.

Las 10 empresas de crecimiento con mayor participación interna en Estados Unidos

| Nombre | Participaciones internas | Crecimiento de los beneficios |

| GigaCloud Technology (NasdaqGM:GCT) | 25.9% | 21.3% |

| PDD Holdings (NasdaqGS:PDD) | 32.1% | 23.2% |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 21.7% |

| Duolingo (NasdaqGS:DUOL) | 15% | 48% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.3% | 40.2% |

| Bridge Investment Group Holdings (NYSE:BRDG) | 11.6% | 98.2% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 14.8% | 84.4% |

| Carlyle Group (NasdaqGS:CG) | 29.2% | 23.6% |

| BBB Foods (NYSE:TBBB) | 22.9% | 100.1% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 74.3% |

A continuación presentamos una selección de valores filtrados por nuestro filtro.

Taboola.com (NasdaqGS:TBLA)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Taboola.com Ltd. opera una plataforma global de motores algorítmicos impulsada por inteligencia artificial, con operaciones que abarcan desde Israel hasta Estados Unidos y varios países europeos, y tiene una capitalización de mercado de aproximadamente 1.140 millones de dólares.

Operaciones: La principal fuente de ingresos, que asciende a 1.530 millones de dólares, procede de la publicidad.

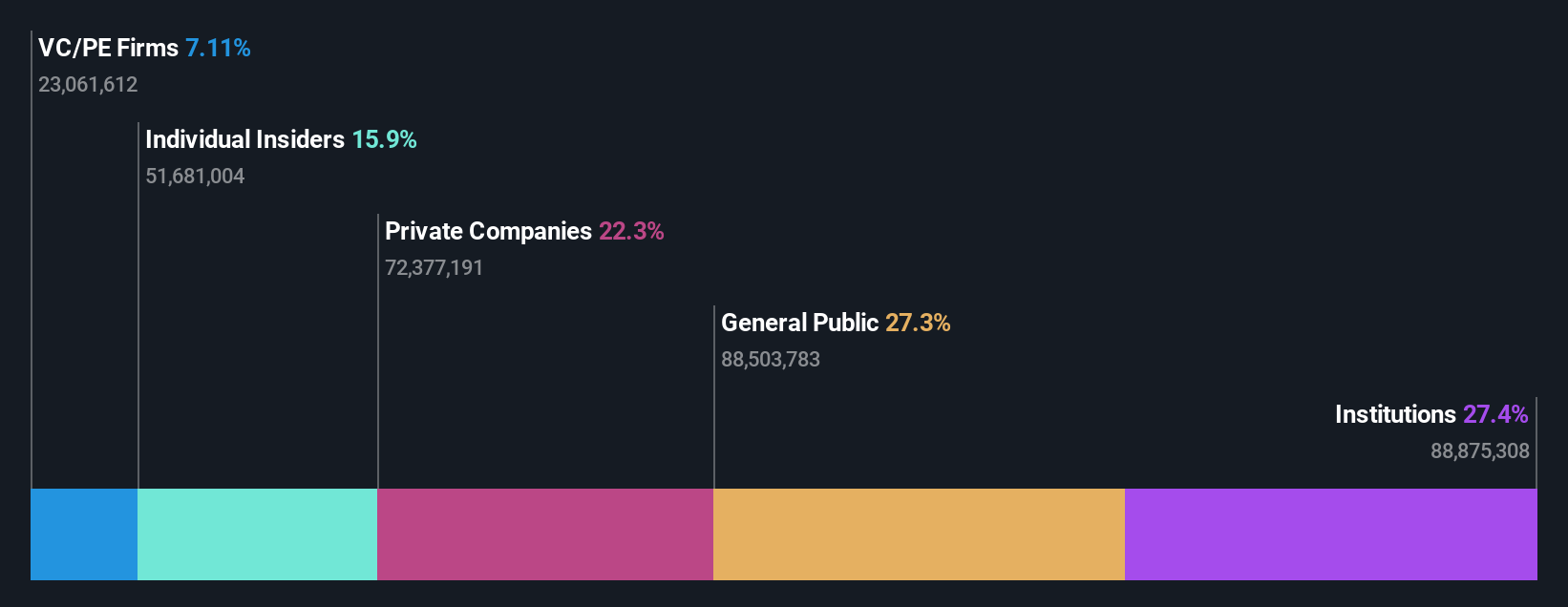

Titularidad de información privilegiada: 13.1%

Previsión de crecimiento de los ingresos: 14,5% anual.

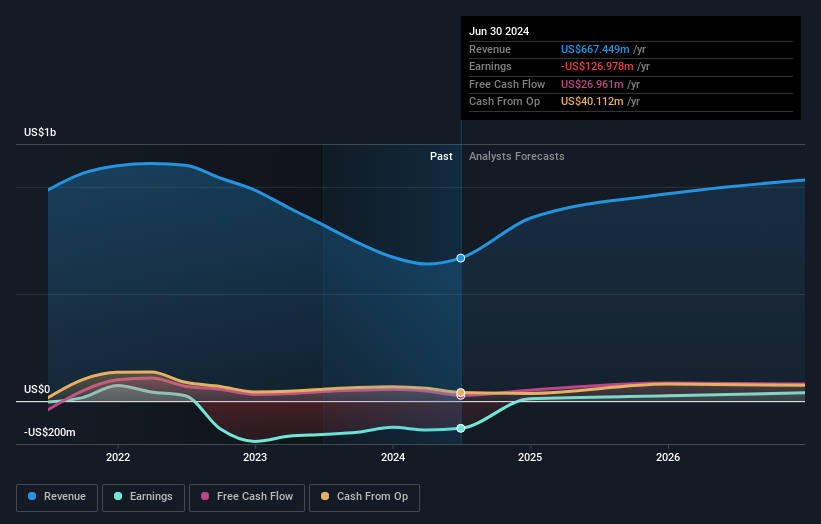

Taboola.com, una empresa en crecimiento con una importante participación interna, está ampliando activamente sus asociaciones y ofertas de productos. Recientemente, se asoció con Foundry para mejorar la participación de los usuarios en propiedades digitales globales utilizando las avanzadas herramientas de recomendación de contenidos de Taboola. Desde el punto de vista financiero, Taboola espera un crecimiento sustancial de los ingresos en 2024, con una previsión de entre 1.890 y 1.940 millones de dólares para ese año. A pesar de una pérdida neta en el primer trimestre de 2024, sus iniciativas estratégicas como Taboola Select se dirigen a anunciantes de alto valor que buscan ubicaciones premium y un rendimiento optimizado de la campaña.

- Haga clic aquí y acceda a nuestro completo informe de análisis del crecimiento para comprender la dinámica de Taboola.com.

- El análisis detallado en nuestro informe de valoración de Taboola.com apunta a un precio de la acción desinflado en comparación con su valor estimado.

LendingTree (NasdaqGS:TREE)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: LendingTree, Inc. opera una plataforma online para consumidores en Estados Unidos que conecta a prestatarios con múltiples prestamistas, facilitando una gama de opciones de préstamos y créditos; la compañía tiene una capitalización de mercado de aproximadamente 0,52 mil millones de dólares.

Operaciones: La empresa genera ingresos principalmente a partir de tres segmentos: Hogar (130,52 millones de dólares), Consumo (250,69 millones de dólares) y Seguros (258,40 millones de dólares).

Titularidad de información privilegiada: 18.1%

Previsión de crecimiento de los ingresos: 11,1% anual.

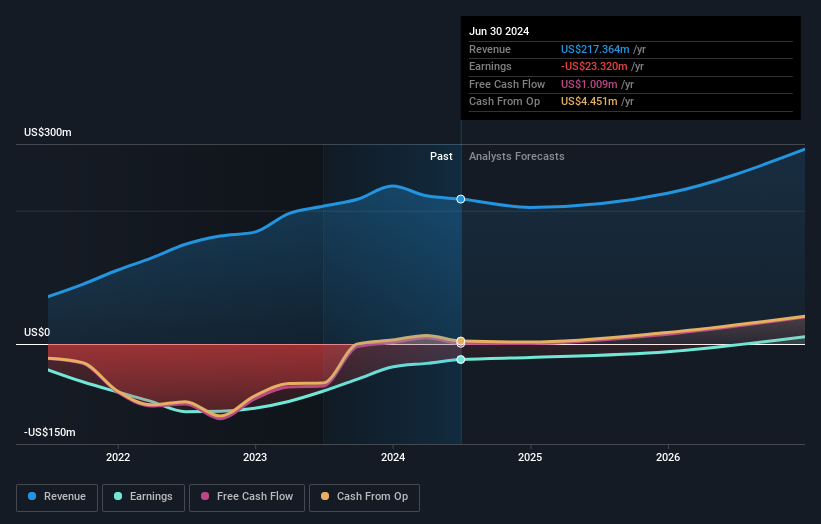

LendingTree, una empresa marcada por las recientes reorganizaciones de ejecutivos, ha mostrado su compromiso con el crecimiento estratégico y la toma de decisiones basada en datos con la ampliación de funciones en sus sectores de análisis y estrategia corporativa. Desde el punto de vista financiero, la empresa elevó sus previsiones de ingresos para el segundo trimestre y para todo el año 2024 tras los decepcionantes resultados del primer trimestre. A pesar de estas previsiones optimistas y de las mejoras de liderazgo destinadas a impulsar el valor para los accionistas, el precio de las acciones de LendingTree sigue siendo volátil, lo que refleja la cautela de los inversores en medio de estas transiciones.

- Eche un vistazo más de cerca al potencial de LendingTree aquí, en nuestro informe sobre el crecimiento de los beneficios.

- Según nuestro informe de valoración, hay indicios de que el precio de las acciones de LendingTree podría estar en el lado más barato.

SmartRent (NYSE:SMRT)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: SmartRent, Inc. es una empresa de tecnología inmobiliaria que ofrece software y aplicaciones de gestión a diversos actores del sector inmobiliario, con una capitalización de mercado de aproximadamente 472,28 millones de dólares.

Operaciones: La empresa genera sus ingresos principalmente a partir de dispositivos electrónicos de seguridad, por un total de 222,25 millones de dólares.

Titularidad de información privilegiada: 11.8%

Previsión de crecimiento de los ingresos: 17,3% anual.

SmartRent, una empresa del sector de la tecnología doméstica inteligente, ha nombrado recientemente a Frank Martell miembro de su consejo, reforzando su liderazgo con su amplia experiencia en análisis inmobiliario. La empresa está lanzando productos innovadores como Alloy Deadbolt para agilizar las operaciones y reducir los costes de los propietarios. A pesar de una baja rentabilidad sobre fondos propios prevista del 8,5% en tres años, se espera que los ingresos de SmartRent crezcan un 17,3% anual, superando la media del mercado estadounidense del 8,6%.

- Haga clic para explorar un desglose detallado de nuestras conclusiones en el informe sobre el crecimiento de los beneficios de SmartRent.

- Nuestro informe de valoración indica que SmartRent podría estar infravalorada.

Puntos clave

- Haga clic aquí para empezar a explorar el resto de las 182 empresas estadounidenses de rápido crecimiento con una alta participación interna.

- ¿Ya posee estas empresas? Aporte claridad a sus decisiones de inversión conectando su cartera con Simply Wall St, donde podrá supervisar todos los signos vitales de sus acciones sin esfuerzo.

- Tome el control de su futuro financiero gracias a Simply Wall St, que ofrece gratuitamente a todos los inversores un conocimiento profundo de los mercados internacionales.

¿Le interesan otras posibilidades?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrezcan flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si LendingTree puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.