Stock Analysis

Los que invirtieron en Northern Oil and Gas (NYSE:NOG) hace tres años han subido un 277%.

Lo máximo que puedes perder en cualquier acción (suponiendo que no uses apalancamiento) es el 100% de tu dinero. Pero cuando se elige una empresa que está realmente floreciente, se puede ganar más del 100%. Por ejemplo, la cotización de Northern Oil and Gas, Inc.(NYSE:NOG) es un 244% superior a la de hace tres años. La mayoría estaría contenta con eso. También es agradable para los accionistas la subida del 25% en los últimos tres meses.

Así que investiguemos y veamos si el rendimiento a largo plazo de la empresa ha estado en consonancia con el progreso del negocio subyacente.

Consulte nuestro último análisis de Northern Oil and Gas

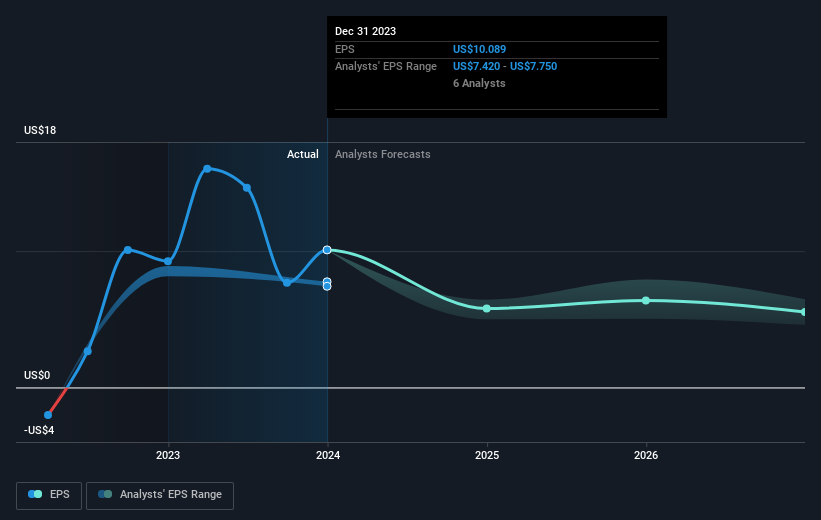

Citando a Buffett, "Los barcos navegarán alrededor del mundo pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Si comparamos los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

Durante tres años de crecimiento del precio de las acciones, Northern Oil and Gas pasó de registrar pérdidas a ser rentable. Dada la importancia de este hito, no es de extrañar que el precio de la acción haya subido con fuerza.

La siguiente imagen muestra cómo ha evolucionado el BPA a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Por supuesto, es excelente ver cómo Northern Oil and Gas ha aumentado sus beneficios a lo largo de los años, pero el futuro es más importante para los accionistas. Puede ver cómo se ha fortalecido (o debilitado) su balance a lo largo del tiempo en este gráfico interactivo gratuito.

¿Y los dividendos?

Es importante tener en cuenta la rentabilidad total para el accionista, así como la rentabilidad del precio de la acción, para cualquier título. Mientras que la rentabilidad de la cotización sólo refleja la variación del precio de la acción, el TSR incluye el valor de los dividendos (suponiendo que se reinviertan) y el beneficio de cualquier ampliación de capital o escisión con descuento. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. El TSR de Northern Oil and Gas en los últimos 3 años ha sido del 277%, lo que supera la rentabilidad de la cotización mencionada anteriormente. Y no hay premio por adivinar que el pago de dividendos explica en gran medida la divergencia.

Una perspectiva diferente

Nos complace informar de que los accionistas de Northern Oil and Gas han obtenido una rentabilidad total del 33% en un año. Incluido el dividendo. Esto es mejor que la rentabilidad anualizada del 10% en media década, lo que implica que la empresa lo está haciendo mejor últimamente. Alguien con una perspectiva optimista podría considerar que la reciente mejora del TSR indica que la propia empresa está mejorando con el tiempo. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para comprender mejor Northern Oil and Gas, debemos tener en cuenta muchos otros factores. Por ejemplo, hemos descubierto 5 señales de advertencia para Northern Oil and Gas (¡2 son preocupantes!) que debería tener en cuenta antes de invertir aquí.

Si prefiere echar un vistazo a otra empresa, con unos datos financieros potencialmente superiores, no se pierda esta lista gratuita de empresas que han demostrado que pueden aumentar sus beneficios.

Tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.