Stock Analysis

- Mexico

- /

- Hospitality

- /

- BMV:CMR B

El bajo rendimiento está impulsando el bajo PER de CMR, S.A.B. de C.V. (BMV:CMRB)

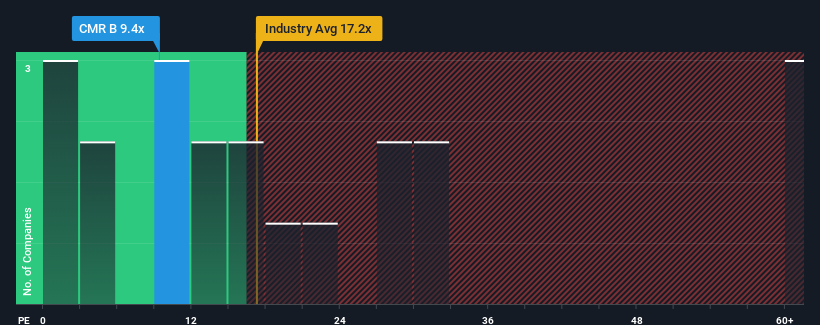

Cuando cerca de la mitad de las empresas en México tienen relaciones precio-ganancias (o "P/E's") por encima de 12x, usted puede considerar a CMR, S.A.B. de C.V.(BMV:CMRB) como una inversión atractiva con su relación P/E de 9.4x. Sin embargo, el PER podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

El reciente crecimiento de los beneficios de CMR. de tendría que considerarse satisfactorio, si no espectacular. Una posibilidad es que el PER sea bajo porque los inversores piensan que este buen crecimiento de los beneficios podría en realidad tener un rendimiento inferior al del mercado en general en un futuro próximo. Si esto no ocurre, los accionistas actuales pueden tener motivos para ser optimistas sobre la evolución futura de la cotización.

Consulte nuestro último análisis de CMR. de

¿Crece CMR. de?

La única ocasión en la que uno se sentiría realmente cómodo viendo un PER tan bajo como el de CMR. de es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al mercado.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un meritorio aumento del 5,5%. Aun así, el BPA apenas ha aumentado en conjunto desde hace tres años, lo que no es lo ideal. En consecuencia, los accionistas probablemente no estarían demasiado satisfechos con las inestables tasas de crecimiento a medio plazo.

Esto contrasta con el resto del mercado, que se espera que crezca un 10% durante el próximo año, una cifra materialmente superior a las recientes tasas de crecimiento anualizadas a medio plazo de la empresa.

En vista de ello, es comprensible que el PER de CMR. de se sitúe por debajo de la mayoría de las demás empresas. Al parecer, muchos accionistas no se sentían cómodos manteniendo algo que creen que seguirá a la zaga de la bolsa.

La última palabra

Aunque la relación precio/beneficios no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de beneficios.

Como sospechábamos, nuestro examen de CMR. de reveló que las tendencias de sus beneficios a tres años contribuyen a su bajo PER, dado que parecen peores que las expectativas actuales del mercado. En este momento, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. A menos que las recientes condiciones a medio plazo mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Además, también debería conocer estas 3 señales de advertencia que hemos detectado en CMR. de (incluidas 2 que son un poco preocupantes).

Por supuesto, también podría encontrar un título mejor que CMR. de. Por ello, le recomendamos que consulte esta recopilación gratuita de otras empresas con ratios PER razonables y que han experimentado un fuerte crecimiento de sus beneficios.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

About BMV:CMR B

CMR. de

Operates restaurants, cafeterias, and bars in Mexico.