Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir stellen fest, dass The TJX Companies, Inc. (NYSE:TJX ) durchaus Schulden in seiner Bilanz hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung gefährlich?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zu tilgen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn das Unternehmen nicht in der Lage ist, seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nachzukommen, könnten die Aktionäre letztendlich leer ausgehen. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Sehen Sie sich unsere neueste Analyse für TJX Companies an

Wie hoch ist die Nettoverschuldung von TJX Companies?

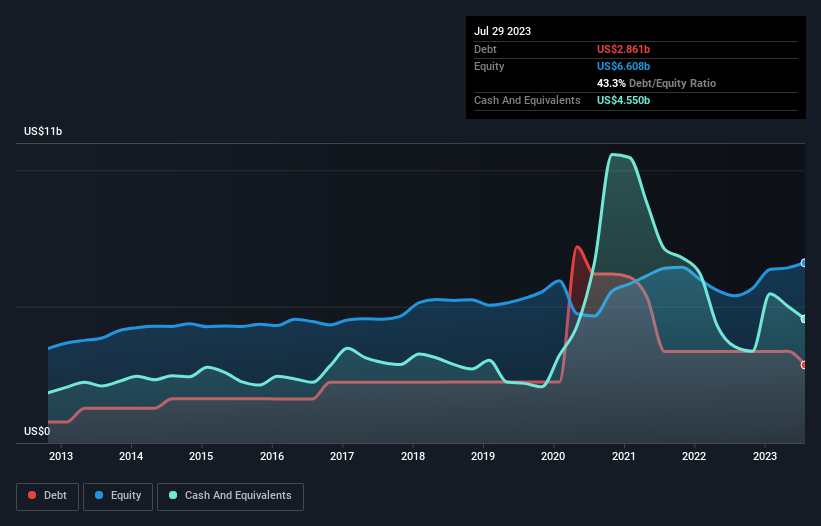

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass TJX Companies Ende Juli 2023 Schulden in Höhe von 2,86 Mrd. US-Dollar hatte, was einer Verringerung von 3,36 Mrd. US-Dollar innerhalb eines Jahres entspricht. Auf der anderen Seite verfügt das Unternehmen aber auch über 4,55 Mrd. US$ an Barmitteln, was zu einer Netto-Cash-Position von 1,69 Mrd. US$ führt.

Ein Blick auf die Verbindlichkeiten von TJX Companies

Aus der letzten Bilanz geht hervor, dass TJX Companies Verbindlichkeiten in Höhe von 10,3 Mrd. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 12,0 Mrd. US$, die danach fällig werden. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 4,55 Mrd. US$ und Forderungen im Wert von 696,0 Mio. US$, die innerhalb eines Jahres fällig werden. Damit übersteigen seine Verbindlichkeiten insgesamt 17,1 Mrd. US$ die Summe seiner Barmittel und kurzfristigen Forderungen.

In Anbetracht der enormen Marktkapitalisierung von TJX Companies in Höhe von 106,0 Mrd. US$ ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung darstellen. Wir sind jedoch der Meinung, dass es sich lohnt, die Stärke der Bilanz im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann. TJX Companies hat zwar nennenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann.

Außerdem weisen wir darauf hin, dass TJX Companies sein EBIT im vergangenen Jahr um 11 % gesteigert hat, was die Schuldenlast leichter zu bewältigen macht. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob TJX Companies seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. TJX Companies verfügt zwar über Nettobarmittel in seiner Bilanz, aber es lohnt sich dennoch, einen Blick auf die Fähigkeit des Unternehmens zu werfen, den Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, um zu verstehen, wie schnell das Unternehmen diesen Cashbestand aufbaut (oder abbaut). In den letzten drei Jahren verzeichnete TJX Companies einen freien Cashflow in Höhe von 76 % seines EBIT, was in etwa dem Normalwert entspricht, da der freie Cashflow keine Zinsen und Steuern enthält. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Resümee

TJX Companies hat zwar mehr Verbindlichkeiten als liquide Mittel, verfügt aber auch über Nettobarmittel in Höhe von 1,69 Milliarden US-Dollar. Das Tüpfelchen auf dem i war, dass 76 % dieses EBIT in freien Cashflow umgewandelt wurden, was 4,6 Mrd. US$ einbrachte. Ist die Verschuldung von TJX Companies also ein Risiko? Unseres Erachtens nicht. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Aus diesem Grund sollten Sie sich des 1 Warnzeichens bewusst sein, das wir bei TJX Companies entdeckt haben .

Letztendlich ist es oft besser, sich auf Unternehmen zu konzentrieren, die frei von Nettoschulden sind. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz beim Gewinnwachstum). Sie ist kostenlos.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob TJX Companies unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.