Der Kurs von Intra-Cellular Therapies, Inc. (NASDAQ:ITCI) stimmt nicht mit den Einnahmen überein

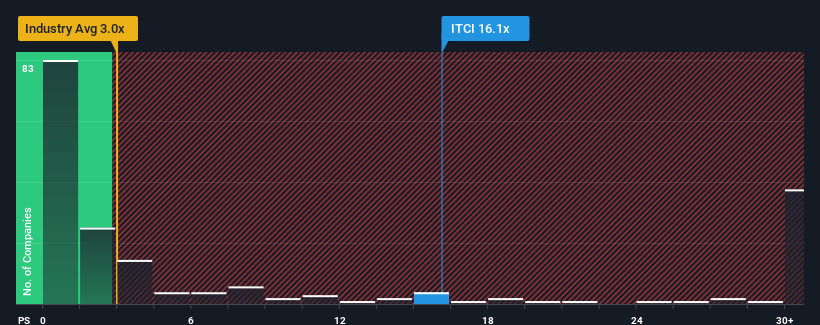

Man könnte meinen, dass Intra-Cellular Therapies, Inc.(NASDAQ:ITCI) mit einem Kurs-Umsatz-Verhältnis von 16,1x eine Aktie ist, die man komplett meiden sollte, da fast die Hälfte aller Pharmaunternehmen in den USA ein Kurs-Umsatz-Verhältnis von weniger als 3x haben und selbst Kurs-Umsatz-Verhältnisse von weniger als 0,7x nichts Ungewöhnliches sind. Das Kurs-Gewinn-Verhältnis könnte jedoch aus einem bestimmten Grund recht hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse zu Intra-Cellular Therapies an

Was bedeutet das Kurs-Umsatz-Verhältnis von Intra-Cellular Therapies für die Aktionäre?

Die jüngste Zeit war für Intra-Cellular Therapies von Vorteil, da die Umsätze des Unternehmens schneller als bei den meisten anderen Unternehmen gestiegen sind. Das Kurs-Gewinn-Verhältnis ist wahrscheinlich deshalb so hoch, weil die Anleger davon ausgehen, dass diese starke Umsatzentwicklung anhalten wird. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Intra-Cellular Therapies im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wie entwickelt sich das Umsatzwachstum von Intra-Cellular Therapies?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Intra-Cellular Therapies ein herausragendes Wachstum erzielen, das weit über dem der Branche liegt.

Betrachtet man das letzte Jahr des Umsatzwachstums, so verzeichnete das Unternehmen einen grandiosen Anstieg von 123 %. Auch im letzten Dreijahreszeitraum war ein unglaublicher Anstieg der Gesamteinnahmen zu verzeichnen, der durch die unglaubliche kurzfristige Entwicklung begünstigt wurde. Wir können also zunächst einmal bestätigen, dass das Unternehmen in diesem Zeitraum eine enorme Umsatzsteigerung erzielt hat.

Die Schätzungen der Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren jährlich um 44 % steigen werden. Da für die Branche ein jährliches Wachstum von 53 % prognostiziert wird, ist das Unternehmen auf ein schwächeres Umsatzergebnis eingestellt.

Angesichts dieser Informationen finden wir es bedenklich, dass Intra-Cellular Therapies zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das über dem der Branche liegt. Es scheint, dass die meisten Anleger auf eine Trendwende bei den Geschäftsaussichten des Unternehmens hoffen, aber die Analysten sind nicht so zuversichtlich, dass dies geschehen wird. Es ist gut möglich, dass sich diese Aktionäre auf künftige Enttäuschungen einstellen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Was können wir aus dem KGV von Intra-Cellular Therapies lernen?

Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann jedoch ein praktischer Leitfaden für die Zukunftsaussichten des Unternehmens sein.

Obwohl die Analysten für Intra-Cellular Therapies ein schwächeres Umsatzwachstum als in der Branche prognostizieren, scheint sich dies nicht im Geringsten auf das Kurs-Gewinn-Verhältnis auszuwirken. Die Schwäche der Umsatzschätzungen des Unternehmens ist kein gutes Zeichen für das hohe Kurs-Gewinn-Verhältnis, das sich verschlechtern könnte, wenn sich die Umsatzstimmung nicht verbessert. Solange sich diese Bedingungen nicht merklich verbessern, ist es sehr schwierig, diese Preise als angemessen zu akzeptieren.

Man muss immer das allgegenwärtige Schreckgespenst des Investitionsrisikos berücksichtigen. Wir haben bei Intra-Cellular Therapies 1 Warnzeichen identifiziert, und das Verständnis sollte Teil Ihres Investitionsprozesses sein.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erwirtschaften, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Intra-Cellular Therapies unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.