Galenica's (VTX:GALE) 12% CAGR übertraf das Gewinnwachstum des Unternehmens im gleichen Fünfjahreszeitraum

Im Allgemeinen besteht das Ziel der aktiven Aktienauswahl darin, Unternehmen zu finden, die eine höhere Rendite als der Marktdurchschnitt erzielen. Der Kauf von unterbewerteten Unternehmen ist ein Weg zu Überrenditen. Langfristig orientierte Aktionäre der Galenica AG(VTX:GALE) konnten sich beispielsweise in den letzten sechs Monaten über einen Kursanstieg von 53% freuen, was deutlich über der Marktrendite von rund 18% liegt (ohne Dividenden). Die jüngsten Renditen waren jedoch nicht so beeindruckend: Im letzten Jahr erzielte die Aktie eine Rendite von nur 6,8 %, einschließlich Dividenden.

Die vergangene Woche hat sich für Galenica Anleger als lukrativ erwiesen. Schauen wir uns also an, ob die Fundamentaldaten die Fünfjahresperformance des Unternehmens bestimmt haben.

Sehen Sie unsere letzte Analyse zu Galenica

Es ist unbestritten, dass die Märkte manchmal effizient sind, aber die Preise spiegeln nicht immer die zugrunde liegende Unternehmensleistung wider. Eine Möglichkeit, um zu untersuchen, wie sich die Marktstimmung im Laufe der Zeit verändert hat, ist die Betrachtung der Wechselwirkung zwischen dem Aktienkurs eines Unternehmens und seinem Gewinn pro Aktie (EPS).

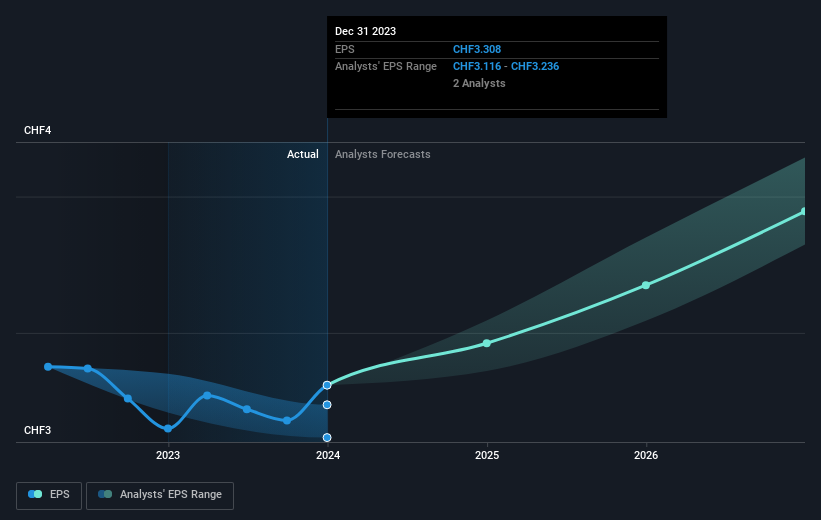

In den fünf Jahren, in denen der Aktienkurs gestiegen ist, erzielte Galenica ein durchschnittliches Wachstum des Gewinns pro Aktie (EPS) von 2,0% pro Jahr. Dieses EPS-Wachstum ist langsamer als das Wachstum des Aktienkurses von 9% pro Jahr im gleichen Zeitraum. Dies deutet darauf hin, dass die Marktteilnehmer das Unternehmen heute höher einschätzen. Und das ist in Anbetracht der Wachstumsbilanz auch nicht weiter verwunderlich.

Der Gewinn pro Aktie des Unternehmens (im Zeitverlauf) ist in der nachstehenden Abbildung dargestellt (klicken Sie, um die genauen Zahlen zu sehen).

Dieser kostenlose interaktive Bericht zu Gewinn, Umsatz und Cashflow von Galenica ist ein guter Ausgangspunkt, wenn Sie sich näher mit der Aktie befassen möchten.

Was ist mit den Dividenden?

Neben der Aktienkursrendite sollten Anleger auch die Gesamtrendite für den Aktionär (Total Shareholder Return, TSR) berücksichtigen. Während die Aktienkursrendite nur die Veränderung des Aktienkurses widerspiegelt, umfasst der TSR den Wert der Dividenden (unter der Annahme, dass sie reinvestiert wurden) und den Nutzen einer diskontierten Kapitalerhöhung oder Abspaltung. Bei Unternehmen, die eine grosszügige Dividende ausschütten, ist der TSR also oft deutlich höher als die Aktienkursrendite. Der TSR von Galenica lag in den letzten 5 Jahren bei 76% und damit über der oben erwähnten Aktienkursrendite. Die vom Unternehmen ausgeschütteten Dividenden haben somit die Gesamtrendite für die Aktionäre erhöht.

Eine andere Sichtweise

Es ist schön zu sehen, dass die Aktionäre von Galenica im letzten Jahr eine Gesamtrendite von 6,8% erhalten haben. Darin enthalten ist die Dividende. Noch beeindruckender ist jedoch der TSR über fünf Jahre, der sich auf 12% pro Jahr beläuft. Die pessimistische Sichtweise wäre die, dass die Aktie ihre besten Tage hinter sich hat, aber andererseits könnte sich der Kurs auch einfach nur abschwächen, während das Unternehmen selbst weiterhin Erfolge erzielt. Es ist immer interessant, die Entwicklung des Aktienkurses über einen längeren Zeitraum zu verfolgen. Um Galenica besser zu verstehen, müssen wir aber noch viele andere Faktoren berücksichtigen. Wir haben zum Beispiel 1 Warnzeichen für Galenica identifiziert , das Sie beachten sollten.

Wenn Sie gerne Aktien an der Seite des Managements kaufen, dann könnte Ihnen diese kostenlose Liste von Unternehmen gefallen . (Tipp: Viele von ihnen sind unbemerkt UND attraktiv bewertet).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen der Aktien widerspiegeln, die derzeit an den Schweizer Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Galenica unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Nehmen Sie direkt mit uns Kontakt auf. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.