ASX-Wachstumsunternehmen mit hohem Insideranteil im Auge behalten

Rezensiert von Simply Wall St

Der australische Aktienmarkt hat sich in letzter Zeit uneinheitlich entwickelt: Der ASX200 verzeichnete einen leichten Rückgang, während Sektoren wie der Gesundheitssektor Gewinne verbuchen konnten. In einem derart schwankenden Marktumfeld könnten Anleger besonderes Interesse an Wachstumsunternehmen mit hohem Insideranteil haben, da dies auf das Vertrauen derjenigen, die dem Unternehmen am nächsten stehen, und auf eine potenzielle Widerstandsfähigkeit in turbulenten Zeiten hinweisen kann.

Top 10 Wachstumsunternehmen mit hohem Insideranteil in Australien

| Name | Insider-Beteiligung | Ertragswachstum |

| Cettire (ASX:CTT) | 28.7% | 26.7% |

| Acrux (ASX:ACR) | 14.6% | 115.3% |

| Clinuvel Pharmaceuticals (ASX:CUV) | 13.6% | 26.6% |

| Biome Australien (ASX:BIO) | 34.5% | 114.4% |

| Liontown Resources (ASX:LTR) | 16.4% | 59.8% |

| Plenti Gruppe (ASX:PLT) | 12.8% | 106.4% |

| Hillgrove Ressourcen (ASX:HGO) | 10.4% | 45.4% |

| Change Financial (ASX:CCA) | 26.6% | 76.4% |

| BlueBet Holdings (ASX:BBT) | 25.2% | 85.1% |

| SiteMinder (ASX:SDR) | 11.3% | 74.7% |

Lassen Sie uns einige herausragende Optionen aus den Ergebnissen des Screeners untersuchen.

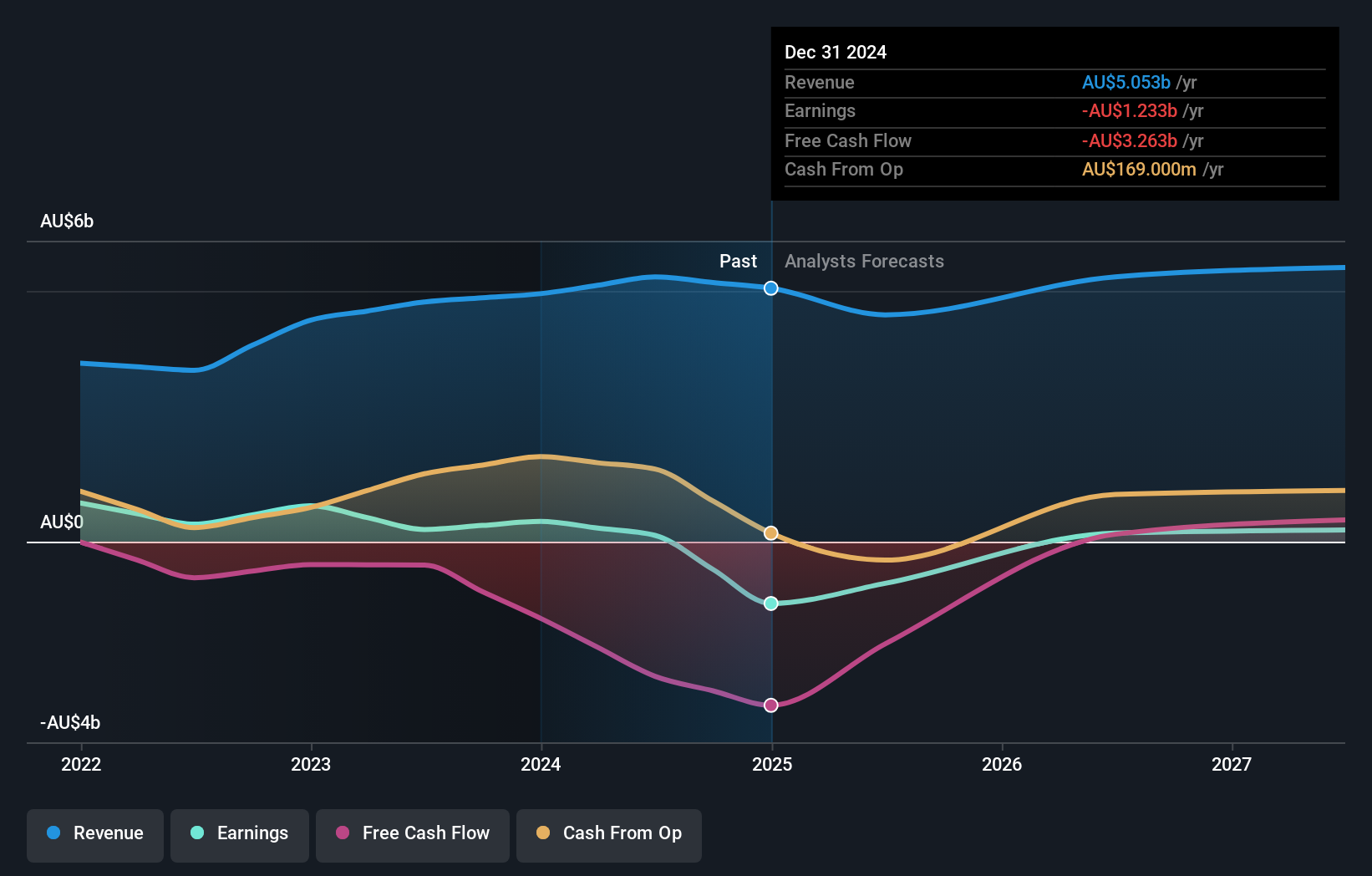

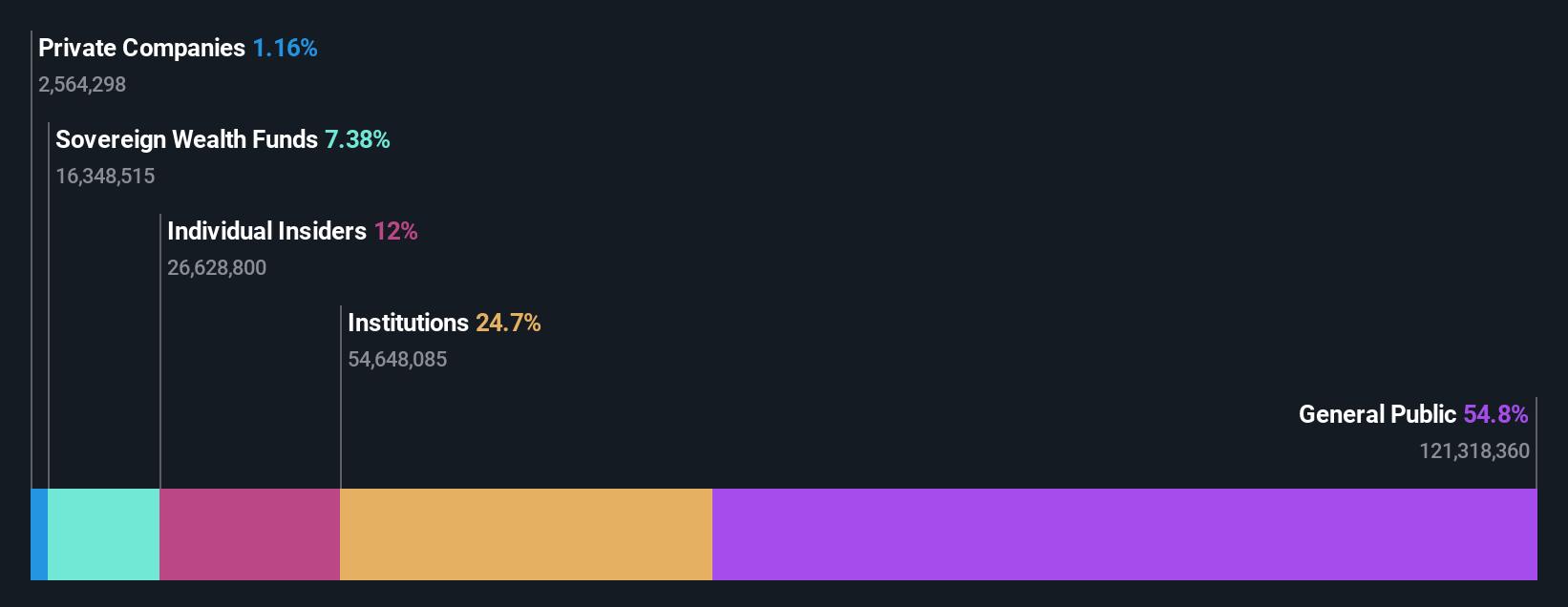

Mineralische Ressourcen (ASX:MIN)

Simply Wall St Growth Bewertung: ★★★★★☆

Überblick: Mineral Resources Limited ist ein diversifiziertes Bergbaudienstleistungsunternehmen, das in Australien, Asien und international tätig ist, mit einer Marktkapitalisierung von ca. 11,38 Mrd. AUD.

Betrieb: Das Unternehmen erzielt Einnahmen aus Lithium (1,60 Mrd. A$), Eisenerz (2,50 Mrd. A$) und Bergbaudienstleistungen (2,82 Mrd. A$).

Insider-Besitz: 11.6%

Gewinnwachstumsprognose: 27,5% p.a.

Mineral Resources, das mit 39,1 % unter seiner Fair-Value-Schätzung gehandelt wird, weist ein vielversprechendes Wachstumspotenzial auf, da die Gewinne voraussichtlich um 27,5 % pro Jahr steigen werden, was über dem allgemeinen australischen Markt von 13,1 % liegt. Trotz dieses robusten Gewinnausblicks und eines über dem Markt liegenden Umsatzwachstums von 12,1 % bestehen weiterhin Herausforderungen wie niedrigere Gewinnspannen im Vergleich zum Vorjahr und Erträge, die die Zinszahlungen nicht ausreichend decken. In den letzten drei Monaten waren die Insidertransaktionen ruhig, was darauf hindeutet, dass die Mitarbeiter des Unternehmens wachsam sind.

- Verschaffen Sie sich in diesem Wachstumsbericht umfassende Einblicke in unsere Analyse der Mineral Resources-Aktie.

- Erkenntnisse aus unserem jüngsten Bewertungsbericht weisen auf eine mögliche Überbewertung der Mineral Resources-Aktien auf dem Markt hin.

Nanosonics (ASX:NAN)

Simply Wall St Wachstum Bewertung: ★★★★☆☆

Überblick: Nanosonics Limited ist ein Infektionsschutz-Unternehmen, das sowohl in Australien als auch international tätig ist, mit einer Marktkapitalisierung von ca. 899,90 Mio. AUD.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seine Umsätze hauptsächlich im Bereich der Gesundheitsausrüstung, die sich auf ca. 164,07 Mio. AUD belaufen.

Insider-Besitz: 15.1%

Gewinnwachstumsprognose: 23% p.a.

Nanosonics wird mit einem prognostizierten Umsatzwachstum von 9,9% pro Jahr den australischen Marktdurchschnitt von 5,3% übertreffen. Es wird erwartet, dass die Erträge in den nächsten drei Jahren jährlich um 23 % steigen werden, was deutlich über den 13,1 % des Marktes liegt. Obwohl das Unternehmen 42,4 % unter seinem geschätzten fairen Wert gehandelt wird und in letzter Zeit zahlreiche Insiderkäufe getätigt wurden, ist die prognostizierte niedrige Eigenkapitalrendite von 12,6 % besorgniserregend und deutet auf potenzielle künftige Effizienzprobleme hin.

- Lesen Sie hier die vollständige Analyse des zukünftigen Wachstumsberichts, um ein tieferes Verständnis von Nanosonics zu erhalten.

- Unser umfassender Bewertungsbericht wirft die Möglichkeit auf, dass der Preis von Nanosonics höher ist, als es die Finanzdaten des Unternehmens rechtfertigen würden.

RPMGlobal Holdings (ASX:RUL)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: RPMGlobal Holdings Limited ist ein australisches Unternehmen, das Softwarelösungen für den Bergbau auf mehreren Kontinenten entwickelt und anbietet, mit einer Marktkapitalisierung von etwa 560,74 Millionen AUD.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seine Einnahmen in erster Linie durch zwei Segmente: Beratung, die 28,56 Millionen AUD einbringt, und Software, die 71,72 Millionen AUD beisteuert.

Insider-Besitz: 10.5%

Gewinnwachstumsprognose: 24% p.a.

RPMGlobal Holdings hat vor kurzem die Gewinnzone erreicht und ist für ein bedeutendes Wachstum bereit. Es wird erwartet, dass die Gewinne in den nächsten drei Jahren jährlich um 24 % steigen werden, was die Prognose des australischen Marktes von 13,1 % übertrifft. Das erwartete Umsatzwachstum liegt bei 10,2 % pro Jahr und damit ebenfalls über dem Marktdurchschnitt von 5,3 %. Darüber hinaus hat das Unternehmen seinen Aktienrückkaufplan ausgeweitet und signalisiert damit Vertrauen in seine Zukunftsaussichten, obwohl es in Sektoren mit hohem Insideranteil nicht zu den Top-Performern gehört.

- Klicken Sie hier und rufen Sie unseren vollständigen Wachstumsanalysebericht auf, um die Dynamik von RPMGlobal Holdings zu verstehen.

- Der Bewertungsbericht, den wir zusammengestellt haben, deutet darauf hin, dass der aktuelle Preis von RPMGlobal Holdings überhöht sein könnte.

Ideen in Handlungen verwandeln

- Klicken Sie sich durch, um die restlichen 89 schnell wachsenden ASX-Unternehmen mit hohem Insider-Besitz zu entdecken.

- Besitzen Sie diese Unternehmen bereits? Verknüpfen Sie Ihr Portfolio mit Simply Wall St und lassen Sie sich über neue Warnzeichen für Ihre Aktien benachrichtigen.

- Übernehmen Sie die Kontrolle über Ihre finanzielle Zukunft mit Simply Wall St, das jedem Anleger kostenloses, tiefgehendes Wissen über die internationalen Märkte bietet.

Suchen Sie nach einer neuen Perspektive?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Nanosonics unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.