CarParts.com, Inc. şirketinin (NASDAQ:PRTS) %26'lık Düşüşü Bazı Hissedarları Hala F/K Oranı Konusunda Huzursuz Hissettiriyor

Bazı hissedarları rahatsız edecek şekilde, CarParts.com, Inc.(NASDAQ:PRTS) hisseleri son bir ayda %26 gibi kayda değer bir düşüş yaşadı ve bu da şirket için korkunç bir koşuyu devam ettiriyor. Uzun vadeli hissedarlar için geçtiğimiz ay, hisse fiyatlarında %74'lük bir düşüşe neden olarak unutulması gereken bir yılı geride bıraktı.

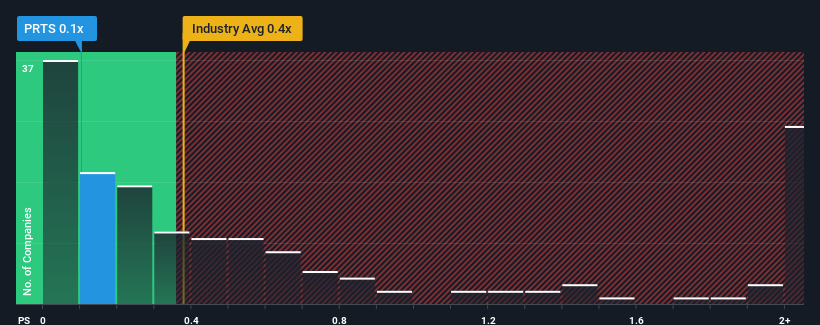

Fiyattaki büyük düşüşe rağmen, CarParts.com'un şu anda 0,1x olan fiyat-satış (veya "P/S") oranının, medyan P/S oranının 0,4x civarında olduğu Amerika Birleşik Devletleri'ndeki Özel Perakende sektörüne kıyasla oldukça "orta yol" göründüğünü söylemek zor değil. Ancak, P/S için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı veya potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

CarParts.com için son analizimize bakın

CarParts.com Nasıl Performans Gösteriyor?

CarParts.com, son zamanlarda gelirlerini diğer şirketlerin çoğundan daha az artırdığı için daha iyi durumda olabilir. Bir olasılık, yatırımcılar bu cansız gelir performansının tersine döneceğini düşündüğü için P/S oranının ılımlı olmasıdır. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Analistlerin CarParts.com'un geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yerdir.Gelir Tahminleri P/S Oranı ile Uyuşuyor mu?

CarParts.com'unki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosuna bir önceki yılla hemen hemen aynı oranda katkı sağlamıştır. Her ne kadar sevindirici olsa da, son 12 ay hariç olmak üzere, gelir üç yıl öncesine göre toplamda %52 artmıştır. Dolayısıyla, şirket geçmişte sağlam bir iş çıkarmış olsa da, gelir artışının bu kadar düştüğünü görmek biraz endişe verici.

Görünüşe bakacak olursak, şirketi izleyen ikili analistlerin tahminlerine göre önümüzdeki yıl gelirlerin %0,8 oranında azalması bekleniyor. Sektörde %3,6'lık bir büyüme öngörülürken, bu hayal kırıklığı yaratan bir sonuç.

Bu durum göz önünde bulundurulduğunda, CarParts.com'un F/K'sının sektördeki emsallerine yakın olmasının mantıklı olmadığını düşünüyoruz. Görünüşe göre çoğu yatırımcı şirketin ticari beklentilerinde bir geri dönüş umuyor, ancak analist grubu bunun gerçekleşeceğinden o kadar emin değil. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir, zira azalan gelirlerin eninde sonunda hisse fiyatı üzerinde baskı yaratması muhtemel.

Anahtar Çıkarım

CarParts.com'un düşen hisse senedi fiyatı, P/S'sini sektörün geri kalanıyla benzer bir bölgeye geri getirdi. Fiyat-satış oranı bir hisse senedini alıp almamanızda belirleyici bir faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometre.

CarParts.com'un P/S'si sektördeki şirketler için sıra dışı bir şey olmasa da, gelir düşüşü tahminleri göz önüne alındığında bunu beklemiyorduk. Bunu akılda tutarak, azalan gelirlerin daha olumlu bir hissiyatı uzun süre desteklemesi muhtemel olmadığından, mevcut P/S'nin haklı olduğunu düşünmüyoruz. Gelir görünümünü dikkate alırsak, F/K potansiyel yatırımcıların hisse senedi için prim ödüyor olabileceğini gösteriyor gibi görünüyor.

Peki ya diğer riskler? Her şirkette vardır ve CarParts.com için bilmeniz gereken 4 uyarı işareti tespit ettik (bunlardan 1 tanesi biraz endişe verici!).

CarParts.com'un işinin gücünden emin değilseniz, neden gözden kaçırmış olabileceğiniz diğer bazı şirketler için sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

Valuation is complex, but we're here to simplify it.

Discover if CarParts.com might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.