Shutterstock (NYSE:SSTK) bu hafta %6,4 daha düşerken yatırımcıların üç yıllık kayıpları devam ediyor, kazançlar düşmeye devam ediyor

Gerçek şu ki, yeterince uzun süre yatırım yaparsanız, sonunda bazı hisse senetleri kaybedersiniz. Ancak son üç yıl, uzun vadeli Shutterstock, Inc.(NYSE:SSTK) hissedarları için özellikle zor geçti. Ne yazık ki onlar için hisse fiyatı bu süre içinde %59 düştü. Ve daha yeni alıcılar da geçen yıl %23'lük bir düşüşle zor zamanlar geçiriyor. Hissedarlar son zamanlarda daha da zorlu bir dönem geçirdi ve hisse fiyatı son 90 günde %24 düştü.

Geçtiğimiz hafta %6,4 değer kaybetmesinin ardından, geçmiş performansından ne çıkarabileceğimizi görmek için şirketin temellerini araştırmaya değer.

Shutterstock için son analizimizi görüntüleyin

Warren Buffett, The Superinvestors of Graham-and-Doddsville adlı makalesinde hisse fiyatlarının her zaman bir işletmenin değerini rasyonel bir şekilde yansıtmadığını anlatmıştır. Piyasa duyarlılığının zaman içinde nasıl değiştiğini incelemenin bir yolu, bir şirketin hisse fiyatı ile hisse başına kazancı (EPS) arasındaki etkileşime bakmaktır.

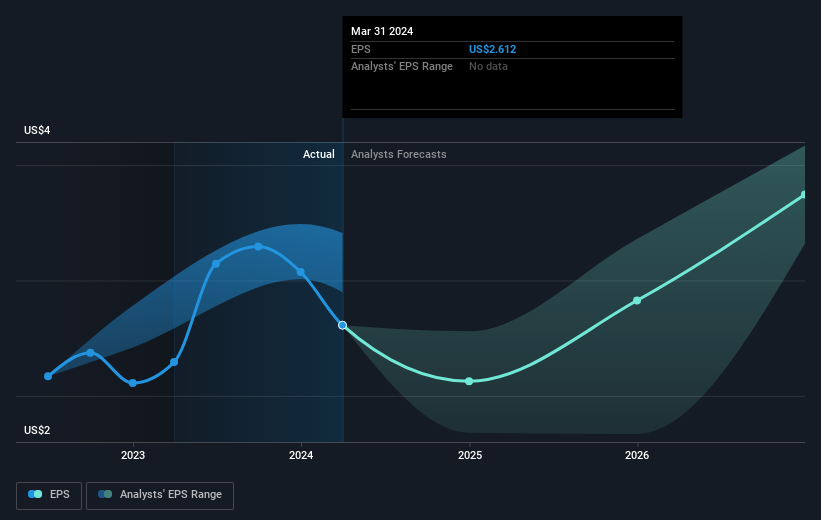

Shutterstock, son üç yılda EPS'sinin yılda %1,0 bileşik oranda düştüğünü gördü. EPS'deki bu düşüş, hisse fiyatındaki yıllık %25'lik düşüşten daha yavaş. Görünüşe göre piyasa geçmişte şirkete fazla güveniyordu.

Aşağıda EPS'nin zaman içinde nasıl değiştiğini görebilirsiniz (resmin üzerine tıklayarak tam değerleri keşfedin).

Muhtemelen son çeyrekte içeriden önemli miktarda alım gördüğümüzü belirtmekte fayda var ki bunu olumlu bir gelişme olarak değerlendiriyoruz. Öte yandan, gelir ve kazanç trendlerinin işletme için çok daha anlamlı ölçütler olduğunu düşünüyoruz. Shutterstock'un kazançları, gelirleri ve nakit akışı hakkındaki bu ücretsiz interaktif rapor, hisse senedini daha fazla araştırmak istiyorsanız başlamak için harika bir yerdir.

Temettüler Ne Olacak?

Herhangi bir hisse senedi için hisse fiyatı getirisinin yanı sıra toplam hissedar getirisini de dikkate almak önemlidir. TSR, nakit temettülerin değerini (alınan herhangi bir temettünün yeniden yatırıldığı varsayılarak) ve iskonto edilmiş sermaye artırımlarının ve bölünmelerin hesaplanan değerini hesaba katan bir getiri hesaplamasıdır. TSR'nin temettü ödeyen hisse senetleri için daha eksiksiz bir resim verdiğini söylemek doğru olur. Shutterstock örneğinde, son 3 yıl için TSR -%56'dır. Bu, daha önce bahsettiğimiz hisse fiyatı getirisini aşıyor. Ve temettü ödemelerinin bu farklılığı büyük ölçüde açıkladığını tahmin etmek için bir ödül yok!

Farklı Bir Perspektif

Genel piyasa geçen yıl yaklaşık %25 değer kazanırken, Shutterstock hissedarları %21 değer kaybetti (temettüler dahil). Ancak, en iyi hisse senetlerinin bile bazen on iki aylık bir süre boyunca piyasanın altında performans göstereceğini unutmayın. Daha uzun vadeli yatırımcılar, beş yıl boyunca her yıl %1,0 kazanacakları için bu kadar üzülmeyeceklerdir. Son satışlar bir fırsat olabilir, bu nedenle uzun vadeli bir büyüme trendinin işaretleri için temel verileri kontrol etmeye değer olabilir. İş performansının bir göstergesi olarak uzun vadede hisse fiyatına bakmayı çok ilginç buluyorum. Ancak gerçek anlamda içgörü kazanmak için diğer bilgileri de dikkate almamız gerekir. Örneğin, Shutterstock için bilmeniz gereken 1 uyarı işareti tespit ettik.

Yönetimle birlikte hisse senedi satın almayı seviyorsanız, bu ücretsiz şirket listesini sevebilirsiniz. (İpucu: çoğu radarın altında uçuyor).

Lütfen bu makalede belirtilen piyasa getirilerinin, şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if Shutterstock might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.