Chemed's (NYSE:CHE) yatırımcıları son beş yılda elde ettikleri %107'lik güçlü getiriden memnun kalacaklardır

Bir şirketten hisse satın aldığınızda, şirketin başarısız olabileceği ve paranızı kaybedebileceğiniz ihtimalini aklınızda tutmanızda fayda var. Ancak işin iyi tarafı, yüksek kaliteli bir şirketin hisselerini doğru fiyattan satın alırsanız %100'ün üzerinde kazanç elde edebilirsiniz. Bunun en iyi örneklerinden biri, hisse fiyatı beş yıl içinde %104 oranında yükselen Chemed Corporation 'dır (NYSE:CHE). Ayrıca son üç aydaki %16'lık kazanç da hissedarlar için sevindirici oldu. Ancak bu, son üç ayda %14 artış gösteren güçlü piyasa ile ilgili olabilir.

Bunu akılda tutarak, şirketin altında yatan temellerin uzun vadeli performansın itici gücü olup olmadığını veya bazı tutarsızlıklar olup olmadığını görmeye değer.

Chemed için son analizimize göz atın

Piyasaların bazen verimli olduğu inkar edilemez, ancak fiyatlar her zaman temel iş performansını yansıtmaz. Bir şirketin etrafındaki duyarlılığın nasıl değiştiğini değerlendirmenin kusurlu ama makul bir yolu, hisse başına kazancı (EPS) hisse fiyatıyla karşılaştırmaktır.

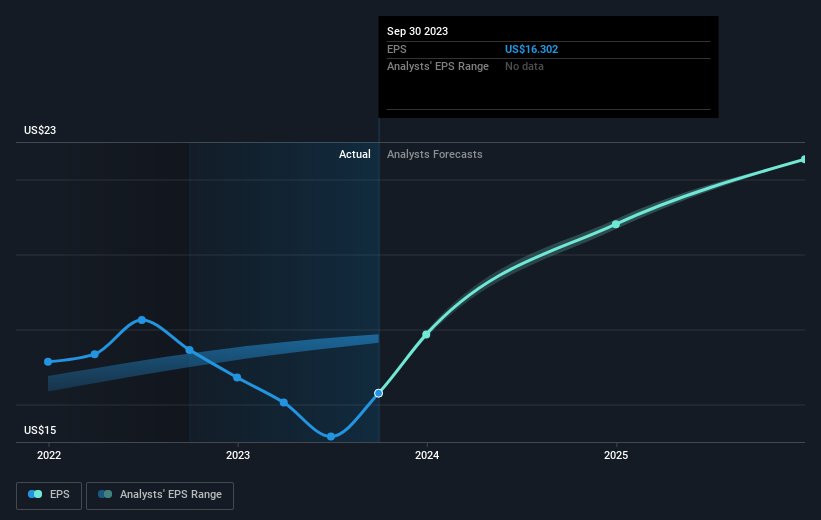

Chemed, yarım on yıl boyunca hisse başına kazancını yılda %4,9 oranında artırmayı başardı. Bu EPS büyümesi, aynı dönemde yıllık %15 olan hisse fiyatı büyümesinden daha yavaştır. Bu durum, piyasa katılımcılarının bugünlerde şirkete daha fazla saygı duyduğunu göstermektedir. Beş yıllık kazanç artışı geçmişi göz önüne alındığında bu çok da şaşırtıcı değil.

Aşağıdaki resim, EPS'nin zaman içinde nasıl izlendiğini göstermektedir (resmin üzerine tıklarsanız daha fazla ayrıntı görebilirsiniz).

Chemed'in kazançları, gelirleri ve nakit akışı hakkındaki ücretsiz raporumuza göz atmanız faydalı olabilir.

Temettüler Ne Olacak?

Yatırım getirilerine bakarken, toplam hissedar getir isi (TSR) ile hisse fiyatı getirisi arasındaki farkı göz önünde bulundurmak önemlidir. Hisse fiyatı getirisi yalnızca hisse fiyatındaki değişimi yansıtırken, TSR temettülerin değerini (yeniden yatırıldıkları varsayılarak) ve herhangi bir iskontolu sermaye artırımı veya bölünmenin faydasını içerir. Dolayısıyla, cömert bir temettü ödeyen şirketler için TSR genellikle hisse fiyatı getirisinden çok daha yüksektir. Chemed'in son 5 yıldaki TSR'si %107'dir ve bu oran daha önce bahsedilen hisse fiyatı getirisini aşmaktadır. Şirket tarafından ödenen temettüler bu sayede toplam hissedar getirisini artırmıştır.

Farklı Bir Perspektif

Chemed yıl boyunca %20 TSR sağladı (temettüler dahil). Bu oran genel piyasa getirisine oldukça yakın. Çoğu kişi bu kazançtan memnun olacaktır ve yılın getirisinin %16 olan beş yıllık ortalama getiriden daha iyi olması da buna yardımcı olmaktadır. Hisse fiyatı artışı buradan sonra yavaşlasa bile, bunun uzun vadede izlemeye değer bir iş olması için iyi bir şans var. Uzun vadede hisse fiyatı performansını takip etmek her zaman ilginçtir. Ancak Chemed'i daha iyi anlamak için başka birçok faktörü de göz önünde bulundurmamız gerekiyor. Örneğin, Chemed için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik.

Elbette, başka bir yere bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, kazançlarını artırmasını beklediğimiz şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

Bu makalede belirtilen piyasa getirilerinin, şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını lütfen unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if Chemed might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.