Tek tek hisse senetlerini seçme çabasını haklı çıkarmak için, bir piyasa endeks fonunun getirilerini geçmeye çalışmaya değer. Ancak bazen piyasanın ortalama getirisinin altında kalan hisse senetlerini satın alacağınız neredeyse kesindir. Ne yazık ki, uzun vadeli Conagra Brands, Inc.(NYSE:CAG) hissedarları için durum böyle olmuştur, zira hisse fiyatı son üç yılda %21 düşmüş ve yaklaşık %20 olan piyasa getirisinin oldukça gerisinde kalmıştır.

Şimdi bir göz atalım ve şirketin uzun vadeli performansının altta yatan işin ilerlemesiyle uyumlu olup olmadığını görelim.

Conagra Brands için son analizimize bakın

Piyasalar güçlü bir fiyatlandırma mekanizması olmakla birlikte, hisse fiyatları sadece temel iş performansını değil, yatırımcı duyarlılığını da yansıtır. Bir şirketin piyasa algısının nasıl değiştiğini değerlendirmenin kusurlu ama basit bir yolu, hisse başına kazançtaki (EPS) değişim ile hisse fiyatı hareketini karşılaştırmaktır.

Conagra Brands'in EPS'si son üç yılda yıllık %6,6'lık bir bileşik oranda düşüş göstermiştir. EPS'deki bu değişim, hisse fiyatındaki yıllık ortalama %7'lik düşüşe oldukça yakındır. Bu durum, yaşanan hayal kırıklığına rağmen şirkete yönelik piyasa algısının bu süre zarfında pek değişmediğini gösteriyor. Bu durumda, EPS'nin hisse fiyatını yönlendirdiği görülüyor.

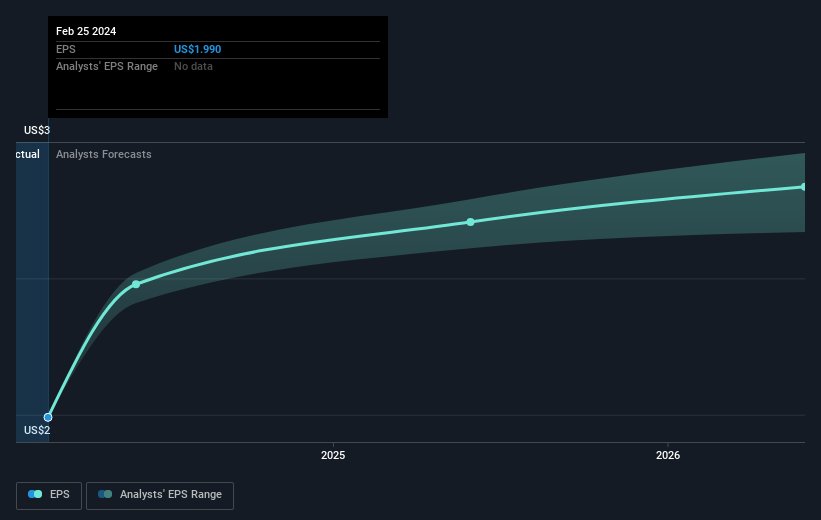

Aşağıdaki grafik, EPS'nin zaman içinde nasıl değiştiğini göstermektedir (resmin üzerine tıklayarak tam değerleri ortaya çıkarın).

Son on iki aydır içeriden kişilerin hisse satın alıyor olmasını seviyoruz. Bununla birlikte, çoğu insan kazanç ve gelir büyüme trendlerinin işletme için daha anlamlı bir rehber olduğunu düşünüyor. Conagra Brands'in kazanç, gelir ve nakit akışını gösteren bu interaktif grafiğe göz atarak kazançları daha derinlemesine inceleyebilirsiniz.

Temettüler Ne Olacak?

Herhangi bir hisse senedi için hisse fiyatı getirisinin yanı sıra toplam hissedar getirisini de dikkate almak önemlidir. Hisse fiyatı getirisi yalnızca hisse fiyatındaki değişimi yansıtırken, TSR temettülerin değerini (yeniden yatırıldıkları varsayılarak) ve herhangi bir iskontolu sermaye artırımı veya bölünmenin faydasını içerir. Dolayısıyla, cömert bir temettü ödeyen şirketler için TSR genellikle hisse fiyatı getirisinden çok daha yüksektir. Conagra Brands için son 3 yıldaki TSR'nin -%10 olduğunu ve bunun yukarıda belirtilen hisse fiyatı getirisinden daha iyi olduğunu not ediyoruz. Şirket tarafından ödenen temettüler bu sayede toplam hissedar getirisini artırmıştır.

Farklı Bir Perspektif

Conagra Brands hissedarları bu yıl %8,9 düşüş yaşarken (temettüler dahil), piyasanın kendisi %28 yükselmiştir. Ancak, en iyi hisse senetlerinin bile bazen on iki aylık bir dönemde piyasanın altında performans göstereceğini unutmayın. İşin iyi tarafı, uzun vadeli hissedarlar yarım on yıl boyunca yılda %6'lık bir kazançla para kazanmışlardır. Temel veriler uzun vadeli sürdürülebilir büyümeye işaret etmeye devam ederse, mevcut satışlar dikkate alınmaya değer bir fırsat olabilir. İş performansının bir göstergesi olarak uzun vadede hisse fiyatına bakmayı çok ilginç buluyorum. Ancak gerçek anlamda içgörü kazanmak için diğer bilgileri de dikkate almamız gerekir. Örneğin, Conagra Brands için buraya yatırım yapmadan önce bilmeniz gereken 3 uyarı işareti keşfettik.

Yönetimle birlikte hisse senedi satın almayı seviyorsanız, bu ücretsiz şirket listesini sevebilirsiniz. (İpucu: çoğu radarın altında uçuyor).

Lütfen bu makalede belirtilen piyasa getirilerinin, şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if Conagra Brands might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.