Worthington Enterprises (NYSE:WOR) yatırımcıları son beş yılda elde ettikleri %157'lik muhteşem getiriden memnun kalacaklardır

Uzun vadeli yatırım yapmanın ana amacı para kazanmaktır. Ayrıca, genellikle hisse fiyatının piyasadan daha hızlı yükseldiğini görmek istersiniz. Ne yazık ki hissedarlar için Worthington Enterprises, Inc.(NYSE:WOR) hisse fiyatı son beş yılda %42 artmış olsa da, bu piyasa getirisinden daha azdır. Bununla birlikte, temettüleri de dahil ederseniz, getiri piyasayı geride bırakıyor. Geçtiğimiz yıl hayal kırıklığı yarattı ve hisse senedi fiyatı bu süre içinde %1,7 düştü.

Şimdi şirketin temellerine de bir göz atmaya değer, çünkü bu, uzun vadeli hissedar getirisinin temel işin performansıyla eşleşip eşleşmediğini belirlememize yardımcı olacaktır.

Worthington Enterprises için son analizimize bakın

Etkin piyasalar hipotezi bazıları tarafından öğretilmeye devam edilse de, piyasaların aşırı reaktif dinamik sistemler olduğu ve yatırımcıların her zaman rasyonel olmadığı kanıtlanmıştır. Bir şirketin etrafındaki duyarlılığın nasıl değiştiğini değerlendirmenin kusurlu ama makul bir yolu, hisse başına kazancı (EPS) hisse fiyatıyla karşılaştırmaktır.

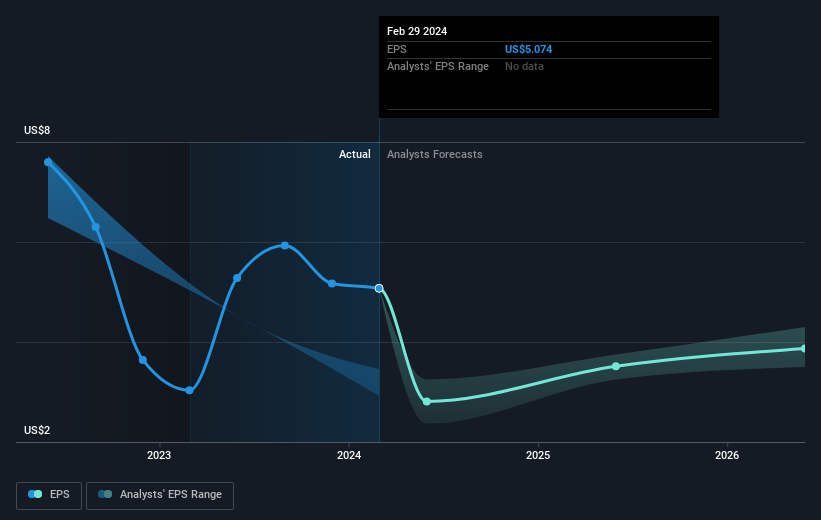

Worthington Enterprises, yarım on yıl boyunca hisse başına kazancını yılda %14 oranında artırmayı başardı. EPS büyümesi, aynı dönemdeki %7'lik yıllık hisse fiyatı kazancından daha etkileyici. Bu nedenle, piyasanın şirket hakkında nispeten kötümser hale geldiği görülüyor. Oldukça düşük olan 11,78 F/K oranı da piyasanın endişeli olduğunu gösteriyor.

Aşağıdaki grafik, EPS'nin zaman içinde nasıl değiştiğini göstermektedir (resmin üzerine tıklayarak tam değerleri ortaya çıkarın).

Worthington Enterprises'ın son zamanlarda kârlılığını artırdığını biliyoruz, ancak gelirini artıracak mı? Eğer ilgileniyorsanız, konsensüs gelir tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Temettüler Ne Olacak?

Hisse fiyatı getirisini ölçmenin yanı sıra, yatırımcılar toplam hissedar getirisini (TSR) de dikkate almalıdır. TSR, nakit temettülerin değerini (alınan herhangi bir temettünün yeniden yatırıldığı varsayılarak) ve iskonto edilmiş sermaye artırımlarının ve bölünmelerin hesaplanan değerini hesaba katan bir getiri hesaplamasıdır. Dolayısıyla, cömert bir temettü ödeyen şirketler için TSR genellikle hisse fiyatı getirisinden çok daha yüksektir. Worthington Enterprises için son 5 yıldaki TSR'nin %157 olduğunu ve bunun yukarıda bahsedilen hisse fiyatı getirisinden daha iyi olduğunu not ediyoruz. Bu büyük ölçüde temettü ödemelerinin bir sonucudur!

Farklı Bir Perspektif

Worthington Enterprises hissedarlarının bir yıl içinde %62 oranında toplam hissedar getirisi elde ettiğini bildirmekten memnuniyet duyuyoruz. Ve buna temettü de dahildir. Bu, şirketin son zamanlarda daha iyi performans gösterdiğini ima eden, on yılın yarısındaki yıllık %21'lik getiriden daha iyi. En iyi senaryoda, bu durum gerçek bir iş ivmesine işaret edebilir ve şimdi daha derinlere inmek için harika bir zaman olabileceğini ima edebilir. İş performansı için bir vekil olarak uzun vadede hisse fiyatına bakmayı çok ilginç buluyorum. Ancak gerçek anlamda içgörü kazanmak için diğer bilgileri de dikkate almamız gerekir. Bu amaçla, Worthington Enterprises ile ilgili tespit ettiğimiz 3 uyarı işaretini (1 tanesi önemli olmak üzere) öğrenmelisiniz.

Kazandıran yatırımlar bulmayı sevenler için, son zamanlarda içeriden satın alma yapan ve büyüyen şirketlerin bu ücretsiz listesi tam da aradıkları şey olabilir.

Lütfen bu makalede belirtilen piyasa getirilerinin şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if Worthington Enterprises might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.