Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söylüyor, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - ki bu genellikle iflaslarla ilgilidir - çok önemli bir faktör olduğunu biliyor. Textron Inc 'in (NYSE:TXT ) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Kadar Risk Getiriyor?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar işletmeye yardımcı olur. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Textron için en son analizimize bakın

Textron'un Borcu Ne Kadar?

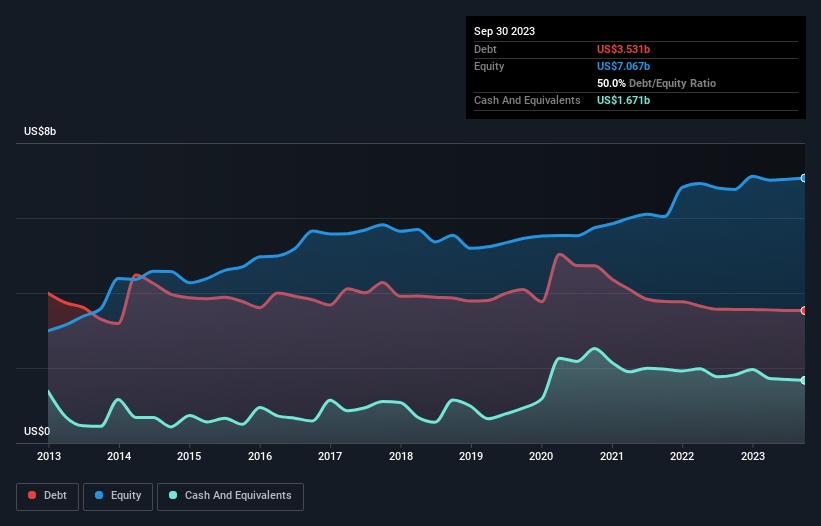

Aşağıda görebileceğiniz gibi, Textron'un Eylül 2023 itibariyle 3,53 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yıl ile hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Bununla birlikte, bunu dengeleyen 1,67 milyar ABD Doları nakit var ve bu da yaklaşık 1,86 milyar ABD Doları net borca yol açıyor.

Textron'un Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Textron'un bir yıl içinde vadesi gelecek 4,39 milyar ABD$ ve daha sonra vadesi gelecek 5,04 milyar ABD$ yükümlülüğü olduğunu gösteriyor. Bu yükümlülükleri dengeleyen 1,67 milyar ABD Doları nakit ve 12 ay içinde ödenmesi gereken 1,41 milyar ABD Doları değerinde alacağı bulunuyor. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 6,35 milyar ABD Doları daha fazladır.

Textron 14,9 milyar ABD doları gibi oldukça büyük bir piyasa değerine sahip olduğundan, ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Textron'un net borcu FAVÖK'ünün yalnızca 1,2 katıdır. Ve FAVÖK'ü, 17,9 katı büyüklüğündeki faiz giderlerini kolayca karşılamaktadır. Yani Textron'un borcu nedeniyle bir filin bir fare tarafından tehdit edilmesinden daha fazla tehdit edilmediğini iddia edebilirsiniz. Neyse ki Textron geçtiğimiz yıl FVÖK'ünü %5,7 oranında artırarak borç yükünü daha da yönetilebilir hale getirdi. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Textron'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecek. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yılda Textron, genellikle beklediğimizden daha güçlü olan FVÖK'ünün %99'u değerinde serbest nakit akışı kaydetti. Bu da onu borç ödemek için çok güçlü bir konuma getiriyor.

Bizim Görüşümüz

Textron'un faiz oranı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ve iyi haber bununla da bitmiyor, çünkü FVÖK'ün serbest nakit akışına dönüşümü de bu izlenimi destekliyor! Tüm bu veriler dikkate alındığında, Textron'un borç konusunda oldukça mantıklı bir yaklaşım benimsediği görülüyor. Bu da hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Borç seviyelerini analiz ederken bilanço, başlanması gereken en bariz yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Textron'da tespit ettiğimiz 1 uyarı işaretinin farkında olmalısınız.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Textron might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.