Os últimos três anos não foram lucrativos para os investidores da Conagra Brands (NYSE:CAG)

Para justificar o esforço de seleção de acções individuais, vale a pena tentar bater os rendimentos de um fundo de índice de mercado. Mas é praticamente certo que, por vezes, se compram acções que ficam aquém dos rendimentos médios do mercado. Infelizmente, é esse o caso dos accionistas a longo prazo da Conagra Brands, Inc.(NYSE:CAG), uma vez que o preço das acções desceu 21% nos últimos três anos, ficando muito aquém da rendibilidade do mercado, que é de cerca de 20%.

Vejamos então se o desempenho a longo prazo da empresa tem estado em linha com o progresso da atividade subjacente.

Ver a nossa análise mais recente da Conagra Brands

Embora os mercados sejam um poderoso mecanismo de fixação de preços, os preços das acções reflectem o sentimento dos investidores e não apenas o desempenho da empresa subjacente. Uma forma imperfeita, mas simples, de considerar como a perceção de mercado de uma empresa mudou é comparar a variação dos lucros por ação (EPS) com o movimento do preço das acções.

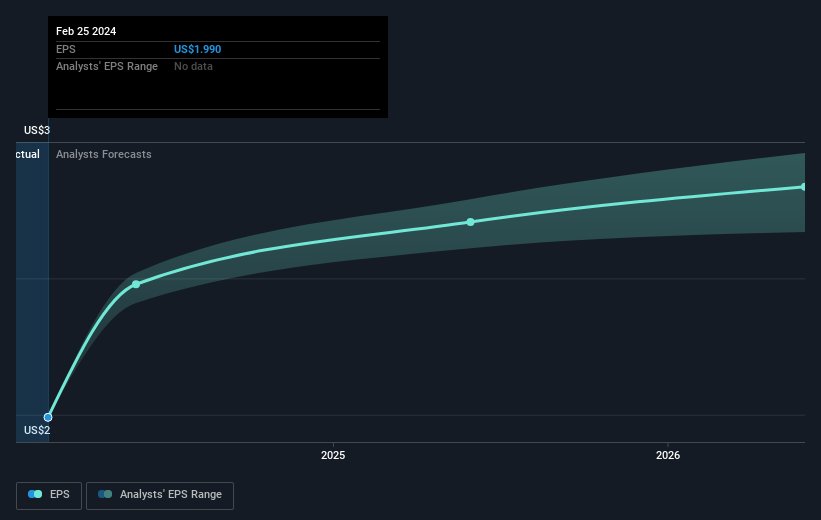

A Conagra Brands viu o seu EPS diminuir a uma taxa composta de 6,6% por ano, ao longo dos últimos três anos. Esta variação do EPS está razoavelmente próxima da diminuição média anual de 7% do preço das acções. Isto sugere que o sentimento do mercado em relação à empresa não mudou muito durante esse período, apesar da desilusão. Neste caso, parece que o EPS está a orientar o preço das acções.

O gráfico abaixo mostra como o EPS mudou ao longo do tempo (revele os valores exactos clicando na imagem).

Gostamos que os insiders tenham comprado acções nos últimos doze meses. Dito isto, a maioria das pessoas considera as tendências de crescimento dos ganhos e das receitas como um guia mais significativo para o negócio. Mergulhe mais fundo nos ganhos, verificando este gráfico interativo dos ganhos, receitas e fluxo de caixa da Conagra Brands.

E quanto aos dividendos?

É importante considerar o retorno total para o acionista, bem como o retorno do preço das acções, para qualquer ação. Enquanto a rendibilidade do preço das acções reflecte apenas a variação do preço das acções, a TSR inclui o valor dos dividendos (partindo do princípio de que foram reinvestidos) e o benefício de qualquer aumento de capital ou cisão com desconto. Assim, para as empresas que pagam dividendos generosos, o TSR é frequentemente muito mais elevado do que o retorno do preço das acções. Observamos que, para a Conagra Brands, a TSR nos últimos 3 anos foi de -10%, o que é melhor do que o retorno do preço das acções acima mencionado. Os dividendos pagos pela empresa aumentaram, assim, o retorno total para o acionista.

Uma perspetiva diferente

Os accionistas da Conagra Brands perderam 8,9% no ano (mesmo incluindo os dividendos), mas o mercado em si subiu 28%. No entanto, é preciso ter em conta que mesmo as melhores acções têm, por vezes, um desempenho inferior ao do mercado durante um período de doze meses. Pelo lado positivo, os accionistas de longo prazo ganharam dinheiro, com um ganho de 6% ao ano durante meia década. Se os dados fundamentais continuarem a indicar um crescimento sustentável a longo prazo, a atual venda poderá ser uma oportunidade que vale a pena considerar. Considero muito interessante olhar para o preço das acções a longo prazo como um indicador do desempenho da empresa. Mas, para obtermos verdadeiramente uma perspetiva, temos de considerar também outras informações. Por exemplo, descobrimos 3 sinais de alerta para a Conagra Brands que deve ter em conta antes de investir aqui.

Se gosta de comprar acções juntamente com a gestão, então pode adorar esta lista gratuita de empresas. (Dica: a maioria delas está a passar despercebida).

Note-se que as rendibilidades de mercado citadas neste artigo reflectem as rendibilidades médias ponderadas de mercado das acções atualmente transaccionadas nas bolsas americanas.

Valuation is complex, but we're here to simplify it.

Discover if Conagra Brands might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.