フジミインコーポレーテッド(東証:5384)の配当金目当ての買いを期待している読者は、間もなく配当落ち日を迎えるため、すぐに行動を起こす必要がある。 配当落ち日とは、会社が配当金を受け取る権利を有する株主を決定する日である基準日の1営業日前のことである。 配当落ち日が重要なのは、株式が売買されるたびに、その取引が決済されるまで少なくとも2営業日かかるからである。 つまり、12月2日に支払われる配当金を受け取るには、9月27日までに富士見株を購入する必要がある。

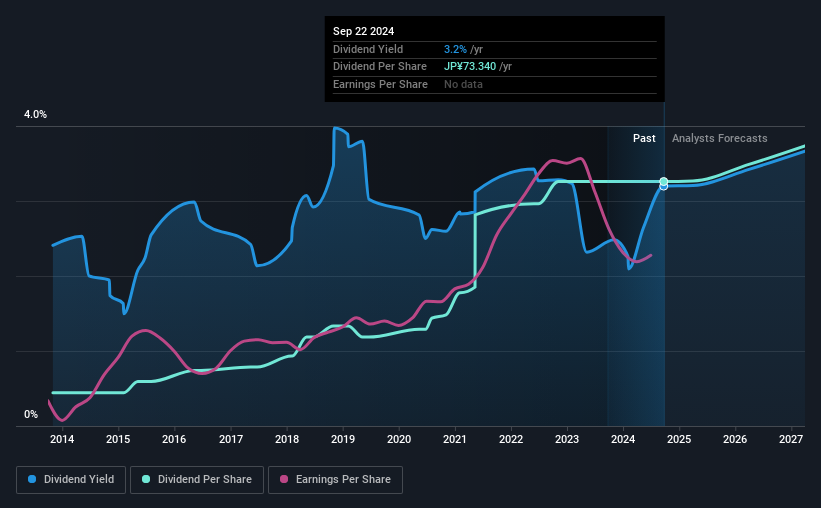

同社の配当金は1株当たり36.67円で、1株当たり73.34円を株主に分配した過去12ヶ月に続くものである。 過去1年分の配当金を計算すると、現在の株価 2293.00円に対して、フジミの配当利回りは3.2%となる。 配当金目当てでこのビジネスを購入するのであれば、フジミの配当金が信頼でき、持続可能かどうかを見極める必要がある。 配当が利益でカバーされているかどうか、配当が伸びているかどうかを確認する必要がある。

企業が収益よりも多くの配当を支払う場合、配当は持続不可能になる可能性があり、理想的な状況とは言い難い。 昨年は利益の81%を配当金として支払っており、不合理ではないが、事業への再投資が制限され、配当金は事業悪化の影響を受けやすい。 われわれは、利益減少のリスクを心配するだろう。 とはいえ、高収益企業であっても、配当金を支払うに十分なキャッシュを生み出せないことがある。だからこそ、配当金がキャッシュフローでカバーされているかどうかを常にチェックする必要がある。 過去1年間では、フリー・キャッシュ・フローの149%を配当金として支払っており、これは不快なほど高い。 借り入れをするか会社のキャッシュを使うかしなければ、生み出したキャッシュ以上のキャッシュをコンスタントに配当するのは難しい。

フジミは貸借対照表上に多額のネット・キャッシュを保有している。 しかし、賢明な投資家は、事業から生み出される現金や利益と比較して配当を評価する方が良いことを知っている。バランスシートの現金から配当金を支払うことは、長期的に持続可能なことではない。

フジミの配当は報告された利益でカバーされているが、現金の方がいくらか重要である。 このようなことが繰り返されるようであれば、フジミの配当維持のリスクとなるだろう。

同社の配当性向とアナリストによる今後の配当予想については、こちらをクリックしてください。

収益と配当は成長しているか?

一株当たりの収益が向上している場合、配当金を増やしやすいからだ。 業績が悪化し、減配を余儀なくされた場合、投資家は投資価値が煙に巻かれることになりかねない。 その点、フジミの1株当たり利益は過去5年間平均で9.6%増加しており、着実な成長を遂げていることに勇気づけられる。 収益は安定的に伸びているが、過去1年間に同社のキャッシュフローの大半を配当支払いが消費したことを懸念している。

多くの投資家は、配当金の支払いが長期的にどれだけ変化したかを評価することで、企業の配当パフォーマンスを評価する。 フジミは、過去10年間の配当支払い実績から、年平均22%の増配を実現している。 収益が伸びている中で配当金を引き上げているのは心強いことであり、少なくとも株主に報いようという企業の姿勢がうかがえる。

まとめ

富士見は配当金目当てで買う価値があるか? 富士見は利益の半分以上を配当しており、配当はフリーキャッシュフローで十分にカバーされていないが、一株当たり利益はいくらか伸びている。 フジミが悪い会社だと考えているわけではないが、こうした特徴が一般的に優れた配当パフォーマンスにつながるわけではない。

しかし、フジミの劣悪な配当特性が気にならないのであれば、このビジネスに関わるリスクに留意する価値はある。 例を挙げよう:注意すべきフジミの警告サインを1つ見つけた。

一般的に、最初に目にした配当株を購入することはお勧めしない。ここでは、強い配当金を支払っている興味深い銘柄を厳選して紹介する。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Fujimi が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.