Los inversores de Vistra (NYSE:VST) estarán satisfechos con su enorme rentabilidad del 442% en los últimos tres años.

En general, los inversores se sienten atraídos por la posibilidad de encontrar grandes ganadores. No todas las selecciones pueden ser ganadoras, pero cuando se eligen las acciones adecuadas, se puede ganar a lo grande. Por ejemplo, la cotización de Vistra Corp.(NYSE:VST) ha subido la friolera de un 401% en los últimos tres años, lo que supone una excelente rentabilidad para los inversores a largo plazo. Además, el precio de la acción ha subido un 40% en aproximadamente un trimestre.

Echemos un vistazo a los fundamentos subyacentes a largo plazo y veamos si han sido coherentes con la rentabilidad de los accionistas.

Vea nuestro último análisis de Vistra

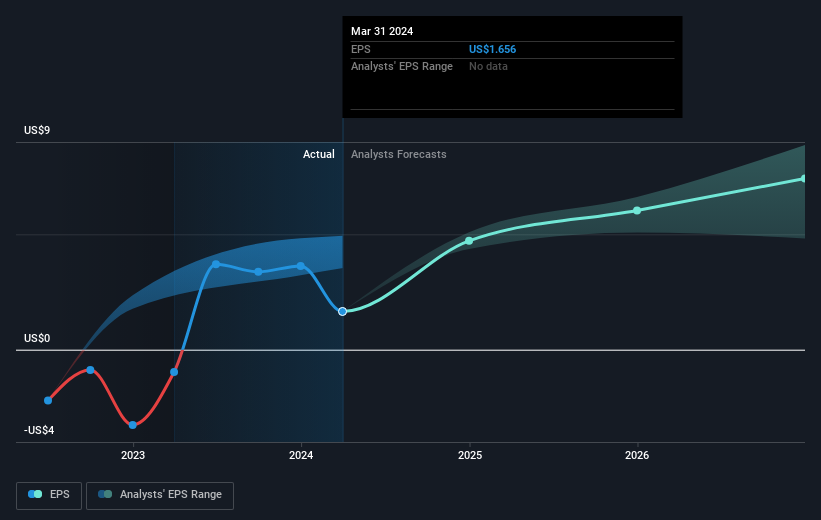

Aunque algunos siguen enseñando la hipótesis de los mercados eficientes, se ha demostrado que los mercados son sistemas dinámicos hiperreactivos, y que los inversores no siempre son racionales. Comparando los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

Durante tres años de crecimiento del precio de las acciones, Vistra pasó de pérdidas a beneficios. Dada la importancia de este hito, no es de extrañar que el precio de la acción haya subido con fuerza.

La siguiente imagen muestra cómo ha evolucionado el BPA a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Consideramos positivo que las personas con información privilegiada hayan realizado compras significativas en el último año. Aun así, los beneficios futuros serán mucho más importantes para que los accionistas actuales ganen dinero. Puede que merezca la pena echar un vistazo a nuestro informe gratuito sobre los beneficios, los ingresos y el flujo de caja de Vistra.

¿Y los dividendos?

Es importante tener en cuenta el rendimiento total para el accionista, así como el rendimiento del precio de la acción, para cualquier acción dada. El TSR incorpora el valor de cualquier escisión o aumento de capital descontado, junto con cualquier dividendo, basándose en el supuesto de que los dividendos se reinvierten. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. El TSR de Vistra en los últimos 3 años ha sido del 442%, lo que supera la rentabilidad de la cotización mencionada anteriormente. De este modo, los dividendos pagados por la empresa han impulsado el rendimiento total para el accionista.

Una perspectiva diferente

Nos complace informar de que los accionistas de Vistra han obtenido una rentabilidad total para el accionista del 258% en un año. Por supuesto, eso incluye el dividendo. Esa ganancia es mejor que la TSR anual en cinco años, que es del 33%. Por lo tanto, parece que el sentimiento en torno a la empresa ha sido positivo últimamente. Dado que el precio de la acción se mantiene fuerte, podría valer la pena echar un vistazo más de cerca a la acción, no sea que se pierda una oportunidad. Siempre es interesante seguir la evolución de la cotización a largo plazo. Pero para comprender mejor a Vistra, debemos tener en cuenta muchos otros factores. Por ejemplo, los riesgos. Todas las empresas los tienen, y hemos detectado una señal de advertencia para V istra que debería conocer.

Vistra no es la única acción que compran los iniciados. Para aquellos a los que les gusta encontrar empresas menos conocidas, esta lista gratuita de empresas en crecimiento con compras recientes por parte de iniciados, podría ser justo lo que buscan.

Tenga en cuenta que los rendimientos de mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Vistra puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.