Los inversores de Sanmina (NASDAQ:SANM) estarán satisfechos con su espléndida rentabilidad del 130% en los últimos cinco años

Lo máximo que puede perder en cualquier acción (suponiendo que no utilice apalancamiento) es el 100% de su dinero. Pero por el lado bueno, si compra acciones de una empresa de alta calidad al precio adecuado, puede ganar mucho más del 100%. Un buen ejemplo de ello es Sanmina Corporation(NASDAQ:SANM), cuya cotización subió un 130% en cinco años. Además, el precio de la acción ha subido un 14% en aproximadamente un trimestre.

Así que evaluemos los fundamentos subyacentes en los últimos 5 años y veamos si se han movido al mismo ritmo que la rentabilidad de los accionistas.

Vea nuestro último análisis de Sanmina

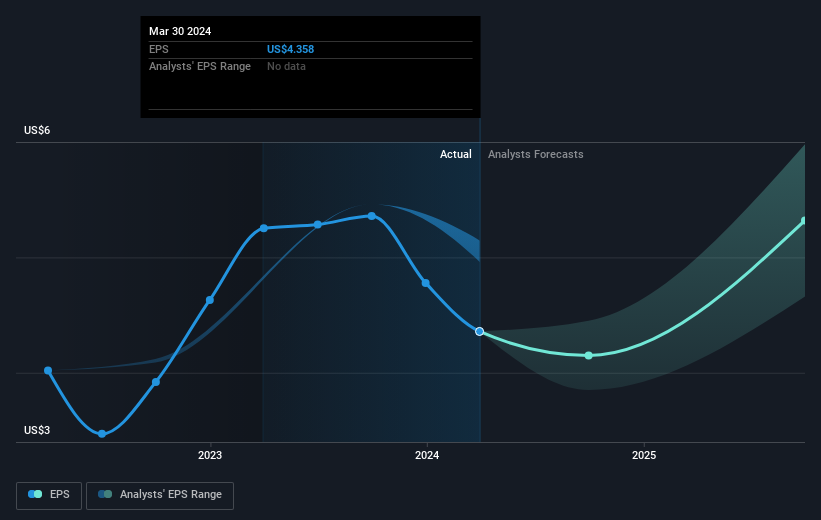

Aunque los mercados son un poderoso mecanismo de fijación de precios, los precios de las acciones reflejan el sentimiento de los inversores, no sólo los resultados empresariales subyacentes. Una forma imperfecta pero sencilla de considerar cómo ha cambiado la percepción del mercado sobre una empresa es comparar la variación de los beneficios por acción (BPA) con el movimiento del precio de la acción.

Durante cinco años de crecimiento del precio de las acciones, Sanmina logró un crecimiento compuesto de los beneficios por acción (BPA) del 22% anual. Este crecimiento del BPA es superior al aumento medio anual del 18% del precio de la acción. Por lo tanto, parece que el mercado se ha vuelto relativamente pesimista con respecto a la empresa.

La siguiente imagen muestra cómo ha evolucionado el BPA a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Antes de comprar o vender una acción, siempre recomendamos un examen detallado de las tendencias históricas de crecimiento, disponibles aquí.

Una perspectiva diferente

Los accionistas de Sanmina han subido un 15% en el año. Desgraciadamente, esta rentabilidad es inferior a la del mercado. El lado positivo es que los rendimientos a más largo plazo (en torno al 18% anual a lo largo de media década) parecen mejores. Puede que sea un negocio que merezca la pena vigilar, dada la continua acogida positiva, a lo largo del tiempo, por parte del mercado. Me parece muy interesante analizar el precio de las acciones a largo plazo como indicador de los resultados empresariales. Pero para obtener una visión real, necesitamos considerar también otra información. Pensemos, por ejemplo, en los riesgos. Todas las empresas los tienen, y hemos detectado una señal de alarma en Sanmina que debería conocer.

Nos gustará más Sanmina si vemos algunas grandes compras internas. Mientras esperamos, eche un vistazo a esta lista gratuita de valores infravalorados (en su mayoría de pequeña capitalización) que han sido objeto recientemente de compras considerables por parte de iniciados.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Sanmina puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.