Los inversores pujan por CareDx (NASDAQ:CDNA) hasta 98 millones de dólares pese al aumento de las pérdidas interanuales, lo que eleva la rentabilidad en un año al 333%.

Aunque la selección de valores no es fácil, para quienes están dispuestos a persistir y aprender, es posible comprar acciones de grandes empresas y generar maravillosos rendimientos. Cuando compra y mantiene la empresa adecuada, los beneficios pueden suponer una gran diferencia tanto para usted como para su familia. Por ejemplo, el precio de las acciones de CareDx, Inc(NASDAQ:CDNA) se disparó hacia la luna un 333% en sólo un año. Además, el precio de la acción ha subido un 99% en aproximadamente un trimestre. Si ampliamos la imagen, las acciones han bajado un 53% en los últimos tres años.

Tras un sólido rendimiento de 7 días, veamos qué papel han desempeñado los fundamentales de la empresa en la rentabilidad a largo plazo para los accionistas.

Vea nuestro último análisis de CareDx

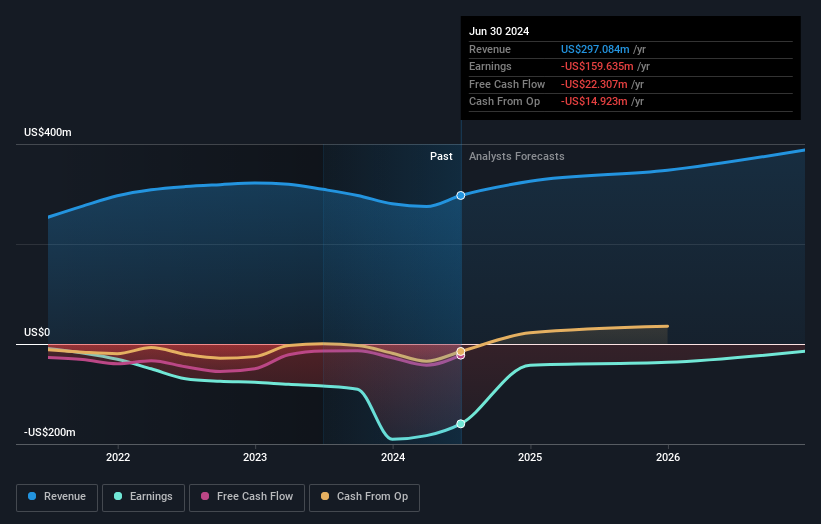

Dado que CareDx no obtuvo beneficios en los últimos doce meses, nos centraremos en el crecimiento de los ingresos para formarnos una idea rápida de su evolución empresarial. En general, se espera que las empresas sin beneficios aumenten sus ingresos cada año, y a buen ritmo. Algunas empresas están dispuestas a posponer la rentabilidad para que los ingresos crezcan más deprisa, pero en ese caso cabe esperar un buen crecimiento de los ingresos para compensar la falta de beneficios.

De hecho, CareDx redujo sus ingresos en el último año, con una disminución del 4,0%. Así que resulta muy confuso ver que la cotización ganó la friolera de un 333%. Está bastante claro que el mercado no está basando su valoración en parámetros fundamentales como los ingresos. Normalmente, cuando vemos esto en un valor biotecnológico, es porque los inversores están entusiasmados con un hito inminente en el desarrollo de un fármaco, como los resultados de un ensayo clínico. Para nosotros, una ganancia de este tipo parece especulación, pero puede haber tendencias históricas que la respalden.

El gráfico siguiente muestra cómo han evolucionado los beneficios y los ingresos a lo largo del tiempo (desvele los valores exactos haciendo clic en la imagen).

Eche un vistazo más detallado a la salud financiera de CareDx con este informe gratuito sobre su balance.

Una perspectiva diferente

Es bueno ver que CareDx ha recompensado a los accionistas con una rentabilidad total para el accionista del 333% en los últimos doce meses. Esto es mejor que la rentabilidad anualizada del 3% durante media década, lo que implica que la empresa lo está haciendo mejor recientemente. En el mejor de los casos, esto podría indicar un impulso real del negocio, lo que implica que ahora podría ser un buen momento para profundizar. Siempre es interesante seguir la evolución de la cotización a largo plazo. Pero para comprender mejor a CareDx, debemos tener en cuenta muchos otros factores. Por ejemplo, los riesgos. Todas las empresas los tienen, y hemos detectado 3 señales de advertencia para CareDx que debería conocer.

Para aquellos a los que les gusta encontrar inversiones ganadoras, esta lista gratuita de empresas infravaloradas con compras recientes de información privilegiada, podría ser justo el billete.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas de mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si CareDx puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.