La rentabilidad total de los inversores en UFP Technologies (NASDAQ:UFPT) ha aumentado más rápido que el crecimiento de los beneficios en los últimos cinco años.

No ha sido el mejor trimestre para los accionistas de UFP Technologies, Inc. (NASDAQ:UFPT ), ya que el precio de la acción ha caído un 27% en ese tiempo. Pero a lo largo de cinco años la rentabilidad ha sido extraordinariamente buena. De hecho, durante ese periodo, el precio de la acción subió un 303%. Impresionante. Podría decirse que la reciente caída era de esperar después de una subida tan fuerte. Sólo el tiempo dirá si el precio de la acción refleja todavía demasiado optimismo.

Aunque esta última semana ha restado rentabilidad a los cinco años de la empresa, echemos un vistazo a las tendencias recientes del negocio subyacente y veamos si las ganancias han ido en consonancia.

Vea nuestro último análisis de UFP Technologies

Parafraseando a Benjamin Graham A corto plazo, el mercado es una máquina de votar, pero a largo plazo es una máquina de pesar. Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar el beneficio por acción (BPA) con el precio de la acción.

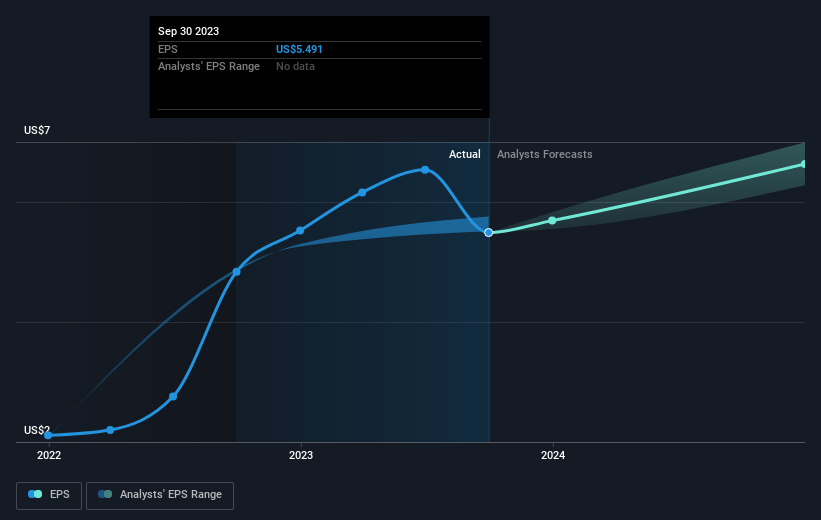

Durante cinco años de crecimiento del precio de la acción, UFP Technologies logró un crecimiento compuesto de los beneficios por acción (BPA) del 26% anual. Así pues, la tasa de crecimiento del BPA se aproxima bastante a la subida anualizada del precio de la acción, del 32% anual. Esto indica que el sentimiento de los inversores hacia la empresa no ha cambiado mucho. Más bien, el precio de la acción ha seguido aproximadamente el crecimiento del BPA.

La siguiente imagen muestra cómo ha evolucionado el BPA a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Por supuesto, es excelente ver cómo UFP Technologies ha aumentado sus beneficios a lo largo de los años, pero el futuro es más importante para los accionistas. Si está pensando en comprar o vender acciones de UFP Technologies, debería consultar este informe detallado GRATUITO sobre su balance .

Una perspectiva diferente

Nos complace informar de que los accionistas de UFP Technologies han obtenido una rentabilidad total para el accionista del 31% en un año. Sin embargo, el TSR a cinco años, con un 32% anual, es aún más impresionante. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para comprender mejor a UFP Technologies, debemos tener en cuenta muchos otros factores. Por ejemplo, hemos descubierto una señal de advertencia para U FP Technologies que debería tener en cuenta antes de invertir aquí.

Pero atención: puede que UFP Technologies no sea la mejor acción para comprar . Así que eche un vistazo a esta lista gratuita de empresas interesantes con crecimiento de beneficios en el pasado (y previsión de mayor crecimiento).

Tenga en cuenta que los rendimientos del mercado que se citan en este artículo reflejan los rendimientos medios ponderados por el mercado de las acciones que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si UFP Technologies puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase

directamente en contacto con nosotros. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.