El descenso de los beneficios de Hexcel (NYSE:HXL) en los últimos cinco años explica probablemente las pérdidas a largo plazo de los accionistas

Lo ideal sería que su cartera global batiera a la media del mercado. En este punto, algunos accionistas pueden estar cuestionando su inversión en Hexcel Corporation(NYSE:HXL), ya que en los últimos cinco años el precio de la acción ha caído un 20%. Las caídas se han acelerado recientemente, con un descenso del 11% en los últimos tres meses.

El reciente repunte del 4,5% podría ser una señal positiva de lo que está por venir, así que echemos un vistazo a los fundamentales históricos.

Vea nuestro último análisis de Hexcel

Citando a Buffett, "Los barcos navegarán alrededor del mundo, pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

Hexcel ha obtenido beneficios en los últimos cinco años. La mayoría lo consideraría algo positivo, por lo que es contraintuitivo ver que el precio de la acción disminuye. Otros parámetros pueden explicar mejor el movimiento de la cotización.

Es poco probable que la modesta rentabilidad por dividendo del 0,9% guíe la opinión del mercado sobre el valor. Podría decirse que la caída de los ingresos del 7,6% anual durante media década sugiere que la empresa no puede crecer a largo plazo. Eso podría explicar la debilidad de la cotización.

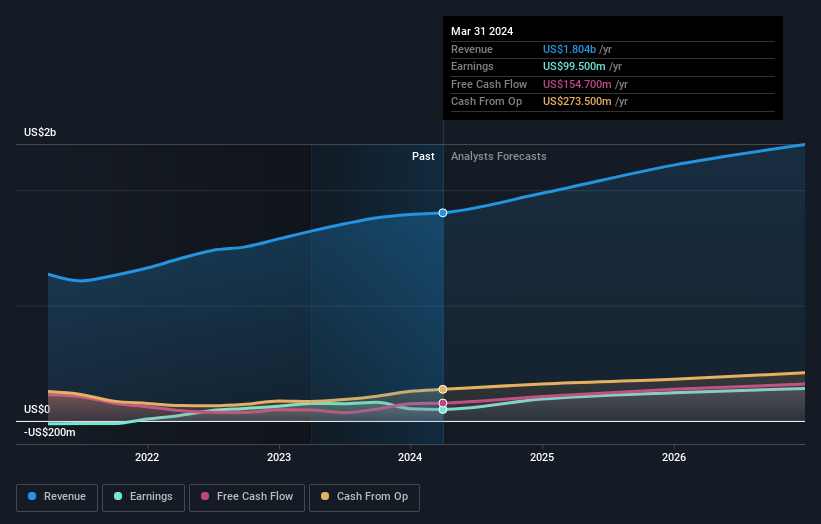

La siguiente imagen muestra la evolución de los beneficios y los ingresos a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Es bueno ver que en los últimos tres meses se han producido importantes compras internas. Eso es positivo. Dicho esto, creemos que las tendencias de crecimiento de los beneficios y los ingresos son factores aún más importantes a tener en cuenta. Así que tiene mucho sentido comprobar lo que los analistas piensan que Hexcel ganará en el futuro (previsiones de beneficios libres).

¿Y los dividendos?

Además de medir la rentabilidad del precio de la acción, los inversores también deberían tener en cuenta la rentabilidad total para el accionista (TSR). El TSR es un cálculo de rentabilidad que tiene en cuenta el valor de los dividendos en efectivo (suponiendo que cualquier dividendo recibido se reinvirtiera) y el valor calculado de cualquier ampliación de capital y escisión descontada. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. El TSR de Hexcel en los últimos 5 años ha sido del -18%, lo que supera la rentabilidad de la cotización mencionada anteriormente. Así pues, los dividendos pagados por la empresa han impulsado la rentabilidad total para el accionista.

Una perspectiva diferente

Mientras que el mercado en general ganó alrededor de un 26% en el último año, los accionistas de Hexcel perdieron un 8,5% (incluso incluyendo los dividendos). Incluso los precios de las acciones de los buenos valores caen a veces, pero queremos ver mejoras en las métricas fundamentales de un negocio, antes de interesarnos demasiado. Desgraciadamente, los resultados del año pasado pueden indicar retos no resueltos, dado que fueron peores que la pérdida anualizada del 3% de la última media década. En términos generales, la debilidad de la cotización a largo plazo puede ser una mala señal, aunque los inversores contrarios podrían querer investigar el valor con la esperanza de un cambio de tendencia. Siempre es interesante seguir la evolución de las cotizaciones a largo plazo. Pero para comprender mejor a Hexcel, debemos tener en cuenta muchos otros factores. Por ejemplo, hemos descubierto 1 señal de advertencia para He xcel que debería tener en cuenta antes de invertir aquí.

Hay muchas otras empresas que tienen personas con información privilegiada que compran acciones. Probablemente no querrá perderse esta lista gratuita de empresas de pequeña capitalización infravaloradas que están comprando personas con información privilegiada.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas de mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Hexcel puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.